SRI채권 흥행불패, 프리미엄 있다? 없다? [Market Watch]총 7개 기업, 수요예측 모두 오버부킹…금리 매력 두고 시선 엇갈려

이지혜 기자공개 2020-11-19 13:36:46

이 기사는 2020년 11월 18일 08:14 thebell 에 표출된 기사입니다.

원화 SRI채권(ESG채권) 시장이 올해도 폭발적 성장세를 이어갔다. 수요예측 성적도 양호했다. 지난해부터 올해까지 SRI채권 발행사 가운데 미매각을 겪은 기업이 단 한 곳도 없다. 일괄신고제 대신 수요예측을 진행한 기업이 있었는데도 예외없이 오버부킹을 기록했다.SRI채권 수요예측의 흥행배경을 놓고 시선이 엇갈린다. 회사 자체의 펀더멘탈이 좋아 흥행했을 뿐 SRI채권 자체의 프리미엄은 없었다는 시선이 우세하다. 그러나 일각에서는 외화 SRI채권처럼 일반적 채권으로 발행할 때보다 금리 메리트가 있었다는 분석도 나온다.

◇수요예측 확산?…민간기업 발행 대열합류 덕

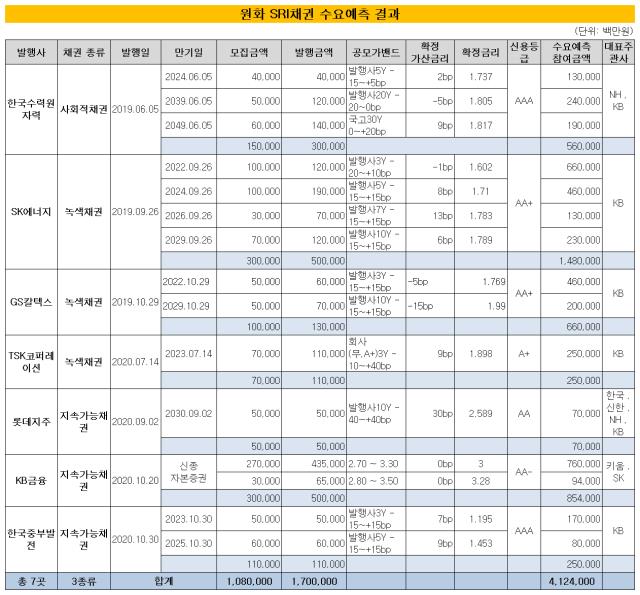

17일 더벨 자체집계에 따르면 2018년 원화 SRI채권이 처음 발행된 이후 현재까지 수요예측을 통해 SRI채권을 발행한 곳은 모두 7곳으로 파악됐다. 지난해 한국수력원자력을 시작으로 SK에너지, GS칼텍스가 수요예측을 거쳐 SRI채권을 찍었고 올해는 TSK코퍼레이션, 롯데지주, KB금융지주, 한국중부발전이 뒤를 이었다.

수요예측을 거쳐 발행된 SRI채권은 모두 1조7000억원 규모다. 전체 원화 SRI채권 가운데 2.2% 정도다. 일괄신고제를 이용하거나 증권신고서 제출의무가 면제된 특수채 발행물량이 대부분이라서다.

실제 원화 SRI채권이 발행되기 시작한 건 2018년이다. 그러나 당시 발행사는 KDB산업은행, 한국남부발전, 한국수출입은행, 신한은행 등 4곳뿐이었다.

그러나 2019년에 접어들면서 변화가 감지됐다. 한국수력원자력이 일괄신고제를 활용해 채권을 약식 발행할 수 있는데도 수요예측을 진행해 SRI채권을 발행했다. 시장 가격 왜곡 등 일괄신고제의 폐단을 줄이고 공정한 시장 질서를 확립하는 데 힘을 싣기 위해서다.

여기에 SK에너지, GS칼텍스 등 비금융 민간기업까지 SRI채권을 발행하면서 수요예측을 거치는 사례가 늘었다.

올해도 지난해와 비슷하다. 일괄신고제를 활용할 수 있는 한국중부발전이 투자자의 다양성과 투명성 확보, 공정한 시장질서 확립 등을 목표로 수요예측에 도전했다. TSK코퍼레이션, 롯데지주 등 비금융 민간기업의 참여가 이어졌다.

KB금융지주도 상각형 조건부자본증권을 최초로 SRI채권으로 발행했다. 당초 모집금액 3000억원 가운데 2700억원만 SRI채권으로 발행하려 했지만 투자자의 호응이 뜨거워 증액을 진행함과 동시에 전액 SRI채권으로 발행했다.

투자은행업계 관계자는 “일부 공기업들이 투명성을 높이고 투자자 진입장벽을 낮추기 위해 수요예측에 나섰다”며 “민간 기업들이 SRI채권 발행대열에 합류한 덕분에 SRI채권 시장에서 수요예측을 거치는 사례가 늘었다”고 말했다.

SRI채권 수요예측은 예외없이 오버부킹을 거뒀다. 올해 코로나19 사태 등으로 공모채 시장이 출렁댔지만 지난해부터 올해까지 평균 수요예측 경쟁률이 3.8배에 이르렀다.

지난해 수요예측 경쟁률이나 금리 절감 효과는 더욱 컸다. 한국수력원자력은 수요예측을 진행했는데도 일괄신고제를 활용할 때 못지 않게 낮은 금리에 자금을 조달했다. SK에너지나 GS칼텍스도 일부 만기구조에서 개별민평금리보다 낮은 금리에 수요가 몰렸다.

올해도 역대 최저금리를 달성하는 사례가 나왔다. KB금융지주다. KB금융지주가 발행한 콜옵션 5년물 상각형 조건부자본증권은 모집금액 기준 2%대에 수요가 형성돼 당시로서 역대 최저금리를 갈아치웠다.

그러나 SRI채권의 오버부킹과 금리 절감 효과에 대해서는 시선이 엇갈린다. 오버부킹을 기록하거나 금리 절감 효과를 본 것은 단순히 발행사의 펀더멘탈이 탄탄하기 때문이라는 것이다. 실제 SRI채권 발행에 도전한 발행사의 신용등급은 대부분 AA급 이상이다. TSK코퍼레이션만 A+의 신용도를 보유했다.

업계 관계자는 “국내 기업들이 발행하는 SRI채권의 자금 사용 목적을 보면 스토리텔링이 부족하다”며 “사회적 가치보다 이익을 내기 위해 진행하는 사업에 왜 우호적으로 투자해야 하느냐고 묻는 투자자가 많다”고 말했다.

반면 적게나마 ‘프리미엄’이 붙었다는 시선도 나온다. SRI채권 프리미엄은 발행사 입장에서 일반 채권으로 발행할 때보다 조달금리가 낮은 것을 말한다. 기후채권이니셔티브(CBI)에 따르면 2016년부터 2019년까지 유로화와 달러화 녹색채권의 가격산정 결과 일반 채권으로 발행할 때보다 우호적으로 가격이 결정됐다. 이는 SRI채권 발행 유인으로 작용한다.

이태훈 이베스트투자증권 연구원은 “원화 SRI채권에도 프리미엄이 있다”며 “수요예측을 거친 채권을 포함해 주택금융공사 MBS와 한국장학재단채를 제외한 나머지 SRI채권의 75% 이상이 발행기업에 우호적으로 금리가 매겨진 것으로 분석됐다”고 말했다.

이 연구원에 따르면 은행과 정유, 한국전력 자회사가 발행한 SRI채권의 프리미엄이 가장 컸다. 또 사회적채권 프리미엄이 녹색채권과 지속가능채권보다 컸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'