하나금투, IPO '유종의 미'…'합리적' 공모가 책정 빛나 4분기 딜, 기관·일반 투심 성공...연내 1~2곳 상장예심 추가 청구

최석철 기자공개 2020-11-30 14:03:50

이 기사는 2020년 11월 26일 06:42 thebell 에 표출된 기사입니다.

하나금융투자가 4분기 들어 IPO 시장에서 중소형 딜을 성공적으로 마무리하며 ‘유종의 미’를 거뒀다. 주관을 맡은 IPO기업 4곳 모두 기관 대상 수요예측과 일반 청약에서 모두 1000대 1을 넘는 경쟁률을 확보했다.상반기에는 스팩합병을 제외하고는 이렇다 할 IPO 딜이 없었지만 연말을 앞두고 박차를 가하며 쏠쏠한 수익도 거뒀다. 앞으로 내년 IPO 기업의 상장절차 작업에 집중할 계획이다.

◇하나금투 주관 IPO기업 4곳, 수요예측 경쟁률 1000대 1 상회

25일 IB업계에 따르면 10월 말 이후 하나금융투자가 주관을 맡은 IPO 기업 모두 공모희망밴드 상단에서 공모가를 확정했다.

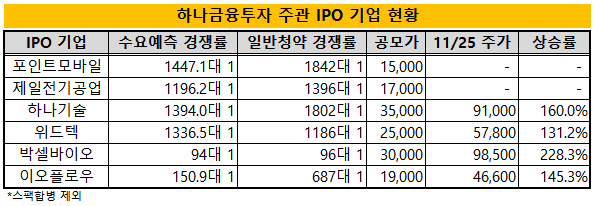

4분기에 하나금융투자가 주관을 맡은 IPO 기업의 기관 대상 수요예측 경쟁률을 살펴보면 모두 1000대 1을 넘겼다. 위드텍 1336.5대 1, 하나기술 1394.0대 1, 제일전기공업 1196.2대 1, 포인트모바일 1447.1대 1 등이다. 모두 하나금융투자가 단독주관을 맡았다.

일반 청약 경쟁률 역시 모두 1000대 1을 넘겼다. 4분기에 기관 수요예측과 일반 청약에서 각각 경쟁률 1000대 1을 넘긴 IPO기업은 모두 하나금융투자가 주관을 맡은 딜이었다.

상대적으로 중소형 딜인 데다 합리적 공모밴드를 제시한 전략이 시장에서 통했다는 평가다. 아울러 11월 중순부터 증시에 유동성이 몰리는 외부 변수의 영향도 컸다. 몰리는 투심에서도 불구하고 공모가 희망밴드 내에서 공모가를 결정하면서 원칙을 지키는 뚝심을 보이기도 했다.

이에 하나금융투자는 4분기에만 약 24억원을 IPO 주관 수수료로 확보했다. 위드텍 8억1885억원, 하나기술 7억2100만원, 제일전기공업 4억3639만원, 포인트모바일 6억2421만원 등이다.

각 기업이 제시한 인수 수수료율은 170~400bp로 평범했지만 공모가가 모두 최상단에서 결정되면서 인수수수료도 커졌다.

대형 딜이 아닌 만큼 절대적 규모가 크지 않지만 공모주 투심이 회복되는 시기에 실속을 톡톡히 챙겼다는 평가가 나온다.

4분기에만 4개 기업을 상장시키면서 트랙레코드도 충실하게 쌓았다. 상반기에 윈텍, 카이노스메드, 덴티스, 지엔워에너지 등 스팩합병만 4건을 진행하는 데 그쳤지만 하반기에만 모두 6개 기업의 상장 작업을 마무리했다.

◇하나금투 주관 IPO, 주가상승 기대감↑...하나기술 '따상'

올해 하나금융투자와 호흡을 맞춰 상장한 발행사의 주가가 예외 없이 공모가의 2배 이상을 상회하는 고공행진을 하고 있다는 점도 투심에 긍정적 영향을 끼친 것으로 보인다.

하나기술은 코스닥 상장 첫날인 25일 ‘따상(시초가가 공모가 두 배로 결정된 뒤 상한가)’을 기록했다. 올해 SK바이오팜, 카카오게임즈, 빅히트엔터테인먼트에 이어 4번째다.

앞서 10월 말에 상장한 위드텍 주가는 공모가(2만원) 2배인 5만7800원에 거래를 마쳤다.

지난 9월 증시에 입성한 이오플로우와 박셀바이오 역시 공모가의 2배, 3배를 넘는 수준에서 주가가 형성됐다. 상장 초기에 오버행 이슈 등으로 주가가 공모가 근처에서 형성됐지만 이후 급등세를 보였다.

올해 상장한 기업 상당수가 상장 직후 고평가 논란에 휩싸였지만 상대적으로 이런 논란과 무관한 주가 흐름이다. 공모주 투자가 100% 수익으로 귀결되지 않는다는 것을 경험한 투자자가 ‘옥석 가리기’에 분주한 가운데 빛을 발했다.

IB 관계자는 “최근 하나금융투자와 호흡을 맞춘 IPO 기업은 펀더멘탈 측면에서 모두 당장 이익을 잘 내는 기업이 대다수”라며 “각 기업마다 구주매출 물량도 많지 않아 오버행 이슈와 관련된 논란도 없었다”고 말했다.

하나금융투자는 올해가 거의 마무리되가는 만큼 내년에 본격적으로 공모절차를 밟을 기업을 바라보고 있다. 주관업무를 맡은 네오이뮨텍, 쿠콘, 쓰리디팩토리 등이 현재 한국거래소의 상장예심 절차를 밟고 있다. 추가로 연내에 신규 1~2곳의 상장예심을 청구한다는 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [보험사 IFRS17 조기도입 명암]ABL생명, 이익체력 약점 노출…저축성이 발목

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

- [보험사 IFRS17 조기도입 명암]ABL생명 결손금 폭탄…킥스비율에도 악영향

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

- [저축은행 이사회 돋보기]한투저축, 경영승계 CEO 후보군 단 '한 명'