전동규 서진시스템 사장, 잇단 CB 투자 노림수는 베트남 사업 관련 자신감 표출, 오버행 대비 지배력 안전판 마련

조영갑 기자공개 2021-02-24 12:30:58

이 기사는 2021년 02월 23일 08:25 thebell 에 표출된 기사입니다.

전동규 서진시스템 사장이 지난해 사재를 출연해 300억원 가량의 전환사채(CB)를 인수한 데 이어 최근 200억원을 추가로 인수하는 등 'CB 베팅'에 앞장서고 있다. 최대주주인 김 사장이 직접 나서 CB를 인수한 것을 두고 업계에서는 그동안 김 사장이 공들였던 베트남 신사업에 대한 자신감을 시장에 공표하기 위한 것으로 해석하고 있다.아울러 지난해와 올해에만 2200억원 규모의 CB를 발행한 만큼 향후 보통주 전환청구를 대비한 '지배력 안전판' 역할도 있다는 분석이다. 2200억원의 CB 중 1500억원 물량을 PEF(사모펀드)인 크레센도에쿼티파트너스(크레센도)가 인수하는 등 '오버행(대량출회)' 가능성이 거론되고 있기 때문이다.

23일 업계에 따르면 전 사장은 최근 서진시스템이 3자배정 방식으로 발행한 1100억원 규모의 7·8회차 CB 가운대 200억원 어치를 인수했다. 나머지 900억원가량의 CB는 서진시스템의 전략적투자자(SI)로 분류되는 크레센도가 인수했다. 전 대표는 지난해 서진시스템이 발행한 5회차 CB의 인수에도 참여해 300억원을 투자했다. 1년 사이에 CB 인수에만 500억원의 사재를 투입한 셈이다.

업계에서는 CB의 발행조건을 두고, 인수자에게 유리하지 않은 조건이라고 입을 모은다. 보통 인수자들의 차익 실현을 보장하기 위해 전환가액 산정에 일정 부분 할인율을 적용하는 것과 달리 서진시스템은 12.8%가량의 할증을 붙여 발행했다. 리픽싱 조항도 없다. 2.5%의 만기이자율이 붙은 것을 제외하고, 인수자가 향후 기대할 수 있는 것은 주가 상승에 따른 차익이 전부다. 전환가액을 제외한 4~8회차 CB의 발행 조건은 유사하다.

이 때문에 전 사장의 대규모 CB 인수가 서진시스템 베트남 사업의 자신감을 피력하기 위한 목적이라는 분석이 힘을 얻고 있다. 전 사장은 2013년부터 SEOJIN SYSTEM VINA, SEOJIN VINA, SEOJIN AUTO, SEOJIN VIETNAM 등 베트남 주요 종속회사의 대표이사를 겸임하면서 현지 사업을 손수 챙기고 있다.

IB업계 관계자는 "서진시스템은 몇 년간 베트남에 상당한 투자를 진행했고, 올해부터 5G 통신장비와 전기차 관련 사업이 확대될 것으로 예측되면서 서진시스템 CB 인수에 눈독을 들인 기관이 많았다"면서 "하지만 업계에서 (수익성 관련) 좋은 딜로 평가된 만큼 내부 이해관계자만 참여하는 방식으로 진행됐다"고 말했다.

실제로 서진시스템은 올해 5G 통신장비와 EV 배터리 부문에서 실적 확대를 기대하고 있다. 4~8회차 CB로 조달한 2200억원 거의 전액이 베트남 향 설비 및 운영자금에 투입됐다. 지난해 말 대용량 EV 배터리 특수 케이스 등의 신제품이 고객사(삼성SDI) 향 테스트를 상당 부분 충족하면서 올해 대량 양산에 나설 것으로 예상된다.

서진시스템의 사정에 밝은 VC업계 관계자는 "그동안 서진시스템이 공표했던 사업들이 올해 현실화할 가능성이 크다"고 말했다. 주가 역시 부침은 있었지만 지난해 6월 2만3000원의 저점을 찍은 이후 상승해 현재(19일 종가) 4만5700원 수준을 기록하고 있다.

전 회장과 함께 거액의 투자를 이어가고 있는 크레센도의 역할도 눈에 띈다. 크레센도는 글로벌 핀테크 기업인 페이팔(Paypal) 창업자 피터 틸(Peter Thiel)이 설립한 글로벌 PEF(사모펀드)다. 서진시스템의 베트남 사업 확장 시기인 2015년 203억원을 투자, 2017년 상장에 결정적 역할을 한 데 이어 지난해에도 600억원을 투자하면서 현재까지 1700억원 이상을 투자했다. 서진시스템이 베트남에서 삼성전자, 램리서치, 히타치 등의 고객사 수주를 확대하는 데 종잣돈을 댔다.

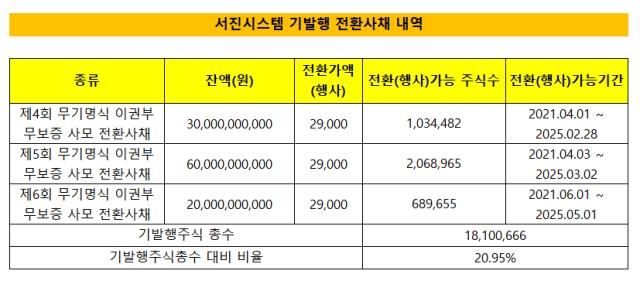

다만 이번까지 1500억원에 이르는 CB를 보유하게 돼 향후 크레센도가 '오버행 리스크'의 진원지가 될 가능성을 배제할 수 없다. 실제로 지난해 전환가액 2만9000원으로 발행한 CB 207만주가량이 보통주 전환 청구를 앞두고 있다. 또 이번에 전환가액 4만7000원으로 발행한 CB 192만주가량이 1년 뒤 보통주로 전환 청구된다고 가정하면, 크레센도의 물량만 발행주식 총수의 20% 넘게 시장에 풀릴 수 있다.

이에 전 대표가 인수한 CB가 일정 부분 지배력 희석의 완충장치 역할을 할 거라는 분석이다. 지난해 인수한 300억원 물량의 CB 103만주와 이번에 인수한 200억원 물량의 CB 43만주를 향후 보통주로 전환하면 6% 이상의 지분을 확보할 수 있다. 올해 1월 말 기준 전 대표는 683만주를 보유, 35.31%의 지분을 보유하고 있다.

다만 크레센도가 서진시스템의 경영에 참여하고 있고, CB의 장기보유 의지 역시 강해 지배력 리스크가 낮다는 관측도 나온다. 크레센도 관계자는 "지난해 CB의 보통주 전환 청구 시점이 도래하더라도 엑시트할 생각은 없다"면서 "주당 2만9000원에 인수한 CB가 현재 약 50% IRR(내부수익률)을 기록하고 있지만, 이를 묶어두고 후속 투자를 단행한 것은 매우 긴 호흡으로 서진시스템의 성장과 보조를 함께 하겠다는 의미"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

조영갑 기자의 다른 기사 보기

-

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 시노펙스, 대형 스마트 FPCB 모듈 공장 준공

- [thebell desk]코스닥 2세와 부의 대물림

- [Company Watch]에프에스티, EUV 펠리클 양산경쟁 액셀 밟는다

- [코스닥 MZ 리더가 온다]새 DNA 장착한 세대교체 기수 '앙팡 테리블'이 온다

- 율호,정부 핵심광물 공급망 확대 지원 선정

- [thebell interview]"OLED 소재 밸류체인 확장, 기업가치 제고 나선다"

- 가온브로드밴드, 말레이 네트워크 시장 '영향력 확대'

- [Red & Blue]'최고점' 필옵틱스, 글라스기판 새 기대주 등극

- 시노펙스, 탄소배출 줄이는 고도 정수시스템 기부