[DGB금융 포트폴리오 진단]DGB캐피탈, 자본규제 강화 속 성장 해법 찾기 숙제⑤레버리지배율 10→8배 축소 탓 증자 부담↑

이장준 기자공개 2021-02-26 07:31:36

[편집자주]

지방금융사는 각기 지역 경제의 '핏줄' 역할을 해왔다. 지역에 뿌리를 둔 기업 및 소상공인과 민생지원 역할을 하며 이를 기반으로 성장세도 이어왔다. 하지만 이제 한계가 명확하다. 인터넷전문은행의 등장으로 설 자리가 좁아졌다. 저금리 등 영향에 NIM으로 성장할 수 있는 시기도 아니다. 유일한 해법은 비은행 부문 강화다. 각 지방금융사의 현재 포트폴리오가 안고 있는 문제와 해결책은 무엇일지 진단해본다.

이 기사는 2021년 02월 25일 10:55 thebell 에 표출된 기사입니다.

DGB캐피탈은 지방금융지주 계열 캐피탈사 중에서 덩치가 가장 작다. 다만 최근 몇 년 새 특정 사업에 쏠린 포트폴리오를 개선하며 가파른 성장세를 보였다. 그룹 내에서도 대구은행, 하이투자증권 다음으로 수익성이 좋은 '알짜' 계열사로 거듭났다.이제는 캐피탈사의 자본 규제 강화가 부담이다. 영업자산을 키우려면 증자가 필수적인데 성장세를 유지하려면 그룹 차원에서 더 많은 자본을 투입해야 한다. DGB금융그룹은 자본 효율성 측면에서 캐피탈과 다른 계열사의 증자 우선순위를 놓고 고심할 전망이다.

◇기계리스→기계·기업·소매·자동차금융 나란히 성장

2011년 5월 출범한 DGB지주는 지역 교통카드사인 카드넷(현 DGB유페이)를 인수한 이후 캐피탈사를 물색했다. 은행과 시너지를 내기 용이해 종합금융그룹으로 거듭나려면 꼭 확보해야 하는 포트폴리오이기 때문이다.

서울에 본사를 둔 메트로아시아캐피탈이 타깃이 됐다. 메트로아시아캐피탈은 창업투자사 아시아인베스트먼트(41%), 일본 대부업체 다케우치의 자회사 TWJ(39.1%), 한국증권금융(19.9%)이 지분을 투자해 2009년 설립됐다. 2011년 말 DGB지주는 한 달간 실사를 거쳐 이들 주주 측과 주식매매계약(SPA)을 체결했다. 이듬해 1월 사명을 DGB캐피탈로 바꿔 본격 출범시켰다.

인수 직전인 2011년 9월 말 기준 총자산은 1371억원에 불과했다. 10년 가까운 세월이 지난 현재는 25배 넘게 성장했다. 작년 말 기준 총자산은 3조5041억원을 기록했다.

사업 포트폴리오도 인수 초창기와 크게 달라졌다. 과거 DGB캐피탈은 기계나 의료장비 리스 위주로 사업을 영위해왔다. 문제는 이들 사업이 경기가 안 좋을 때 부실이 많이 늘어나는 데 있다.

이에 DGB캐피탈은 2015년부터 포트폴리오에 메스를 들이댔다. 부실리스크가 큰 기계금융 비중은 줄이고 기업금융, 소매금융, 자동차금융을 키우기 시작했다. 이들 부문을 골고루 성장하는 이른바 '4두 마차' 전략이다.

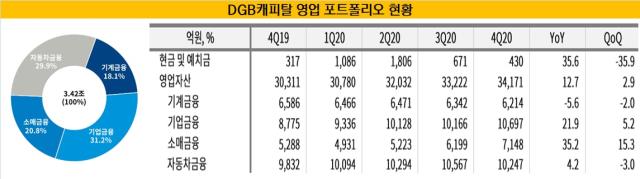

현재 DGB캐피탈의 주축은 기업금융과 자동차금융이다. 영업자산 3조4171억원 가운데 기업금융과 자동차금융이 각각 31.2%, 29.9%씩 차지한다. 소매금융자산(20.8%) 역시 7148억원으로 최근 들어 급격히 늘어났다.

이제는 포트폴리오 다각화를 통해 리스크를 헤지하면서 '주특기'를 만들 계획이다. 다른 금융지주 계열 캐피탈사도 신한캐피탈은 기업금융, KB캐피탈은 자동차금융 등 나름대로 강점이 있다.

DGB금융 관계자는 "기계리스와 자동차·기업·가계금융을 유사한 수준의 비율을 맞추며 포트폴리오가 치중되지 않게 관리해왔다"며 "앞으로도 이들 비중을 유지하면서 개인금융과 투자금융에서 차별화할 계획"이라고 밝혔다.

◇증자 우선순위 고민, 캐피탈 성장 vs 다른 포트폴리오

그룹 내에서 위상도 탄탄한 편이다. 지난해 DGB캐피탈은 361억원의 순이익을 냈다. 대구은행(2383억원), 하이투자증권(1116억원)에 이어 세 번째로 많다. 총자산이 3조원 가량 더 많은 DGB생명(351억원)을 웃도는 수준이다.

자기자본이익률(ROE)은 지난해 9.3%를 기록했다. 1년 전보다 1.42%포인트 상승한 수치다. DGB금융 주요 계열사 중에서 DGB생명(12.93%), 하이투자증권(11.14%) 다음으로 높았다. 지난해 총자산수익률(ROA)도 1년 새 0.1%포인트 오른 1.08%를 기록했다.

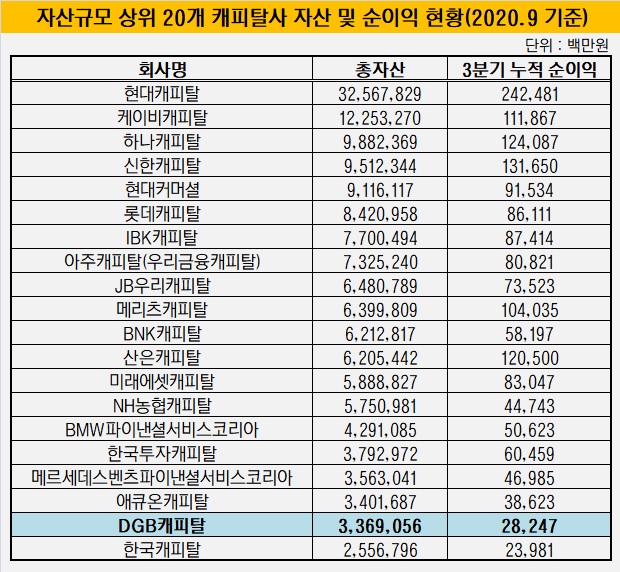

하지만 업계 내에서는 여전히 상위권에 포함되지 못했다. 덩치나 수익성 측면에서 20위권에 겨우 이름을 올리는 정도다. 작년 9월 말 기준 할부금융·리스·신기술금융사(전업 신기사 제외)를 통틀어 총자산과 순이익은 각각 19위, 20위에 랭크됐다. 같은 지방금융지주 계열인 JB우리캐피탈과 BNK캐피탈에도 미치지 못했다.

그룹 차원에서 비은행 포트폴리오를 강화하려면 결국 DGB캐피탈을 지원해야 한다. 실제 DGB지주는 경영계획을 세울 때 캐피탈에 투입할 자본을 따로 마련해두고 있다.

문제는 레버리지배율(총자산/자기자본) 규제다. 캐피탈사는 여전업법상 총자산이 자기자본의 10배의 범위에서 금융위원회가 정하는 배수에 해당하는 금액을 초과할 수 없다.

그런데 지난해 3월부터 여전업계 유동성 위기가 불거지면서 금융당국은 캐피탈사의 레버지리 한도를 내년부터 9배, 2025년부터 8배로 조이기로 했다. 배당성향이 30% 이상이 될 경우 레버리지한도를 1배 추가 축소하는 식으로 감독규정도 개정할 방침이다.

같은 영업자산 성장률을 목표로 삼더라도 레버지리배율 규제를 지키려면 더 많은 자본 수혈이 필요하다는 의미다. DGB금융이 계열사 증자 우선순위를 놓고 고민할 상황에 직면할 것으로 전망된다.

자본 여력이 무한하지 않으니 캐피탈사 증자에 앞서 증권이나 보험사, 혹은 추가 사업 포트폴리오 확장에 쓸 자본의 효율성을 고려할 수밖에 없다는 뜻이다. DGB캐피탈이 전처럼 고속 성장을 이어갈지 여부는 여기 달렸다는 관측이 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [KB캐피탈 인수 10년]‘KB차차차’ 앞세워 국내 대표 중고차거래 금융사

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

- [우리은행 글로벌그룹 대수술]우리아메리카은행, 글로벌그룹 침체 속 '맏형 노릇' 톡톡