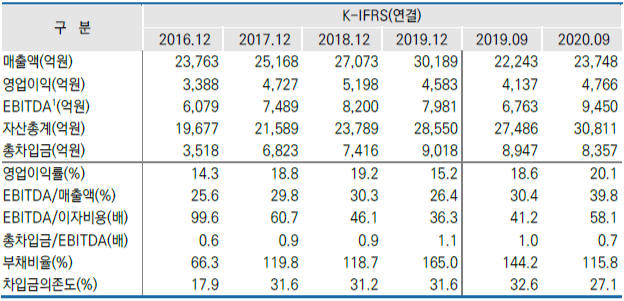

코웨이, 첫 공모채…부각되는 등급민평 메리트 자체 사업·재무로 AA- 등급 확보…수요예측 흥행 가능성

강철 기자공개 2021-03-02 13:19:12

이 기사는 2021년 02월 26일 16:37 thebell 에 표출된 기사입니다.

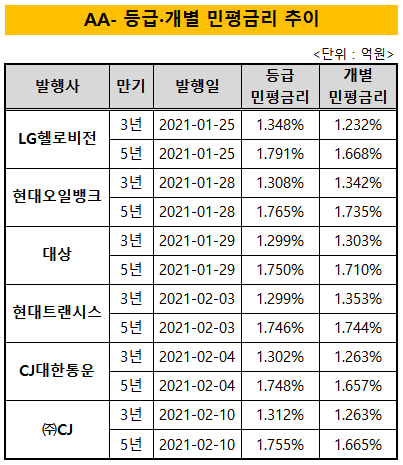

지난해 넷마블을 새 주인으로 맞은 코웨이가 사상 첫 공모채 수요예측에 나선다. 최대주주가 바뀐 이후에도 안정적인 실적과 재무구조를 유지한 결과 그룹 계열사의 지원 가능성을 반영하지 않았음에도 AA등급을 받았다.코웨이는 첫 수요예측인 점을 감안해 이번 공모채의 가산금리 기준을 개별이 아닌 AA- 등급 민평수익률로 설정했다. 최근 개별 민평금리 대비 5~10bp가량 높게 형성되고 있는 AA- 등급 민평수익률은 기관의 투자 심리를 자극할 수 있는 변수다.

◇최대 4500억 증액 발행 추진

코웨이는 다음달 11일 3·5년물 공모채를 발행해 2500억원의 운영자금을 마련할 계획이다. 트랜치는 3년물 1000억원, 5년물 1500억원으로 나눴다. 최근 부각되는 금리 메리트에 힘입어 시장에서 강세 발행을 이어가고 있는 5년물의 비중을 높였다.

이번 3·5년물은 웅진그룹 소속이던 2011년 4월 이후 약 10년만에 발행하는 회사채다. 기관 입찰을 거쳐 금리와 발행 규모를 결정하는 수요예측은 처음으로 실시한다. KB증권과 한국투자증권이 코웨이의 사상 첫 수요예측 업무를 총괄한다.

코웨이와 대표 주관사단은 다음달 3일 기관 투자자를 대상으로 공모채 매입 수요를 조사한다. 수요예측에서 2500억원을 초과하는 주문이 들어오면 가산금리를 고려해 최대 4500억원까지 증액 발행을 추진할 예정이다.

한국신용평가와 나이스신용평가는 이번 공모채의 신용등급과 전망을 'AA-, 안정적'으로 제시했다. 국내 1위의 정수기 시장 지위, 꾸준한 렌탈 고객 증가세, 양호한 수익성과 현금흐름 등을 감안해 사실상의 첫 등급을 AA-를 부여했다. AA-는 당초 크레딧 시장에서 예상한 A+ 보다 한 노치(notch) 높은 등급이다.

두 신용평가사는 평정 과정에서 지난해 코웨이 최대주주에 오른 넷마블의 유사 시 지원 가능성을 반영하지 않았다. 시장에선 코웨이가 인수 후 통합(PMI)을 원활하게 수행하며 자체 사업 능력과 재무 건전성으로 AA- 등급을 받은 점에 주목하고 있다.

증권업계 관계자는 "코웨이의 시장 지배력과 성장 가능성을 높게 평가하는 몇몇 기관 사이에서는 벌써부터 등급 상향에 대한 얘기가 나오는 상황"이라며 "사실상 초도 발행이라 할지라도 많은 기관이 수요예측에 참여해 분위기를 파악할 것으로 보인다"고 말했다.

◇등급 민평금리 메리트 '부각'

지난 10년간 회사채 발행이 없었기 때문에 코웨이의 개별 민평금리는 없다. 코웨이 실무진과 대표 주관사단은 이를 고려해 이번 공모채의 가산금리 기준을 AA- 등급 민평수익률로 설정했다. 가산금리 밴드는 '-30~+30bp' 수준을 검토하고 있는 것으로 알려졌다.

최근 AA- 등급 민평금리는 발행사의 개별 민평수익률보다 5~10bp 높게 형성되고 있다. 특히 3년물 대비 강세 발행을 이어가고 있는 5년물은 등급과 개별의 스프레드가 10bp가량 벌어졌다. AA- 발행사 가운데 올해 처음으로 수요예측에 나선 LG헬로비전은 5년물의 절대금리를 등급 대비 23bp 낮은 1.558%로 확정하기도 했다.

이러한 흐름은 2월 들어서도 이어지고 있다. 현대트랜시스, CJ대한통운, ㈜CJ 등 다수의 AA- 발행사가 등급보다 낮은 개별 민평금리를 앞세워 회사채 매입 수요를 타진했다. 지난 24일 수요예측을 실시한 SK가스도 개별 금리가 등급보다 10bp 이상 낮았다.

업계에선 이 같은 시장 상황을 거론하며 등급 민평을 기준으로 삼은 코웨이 회사채가 상당한 금리 메리트를 가질 가능성이 높다는 관측을 내놓고 있다. 이번 수요예측이 AA0에 못지 않은 우량채를 상대적으로 높은 금리에 매입할 수 있는 기회라는 분석도 나온다.

시장 관계자는 "현재 AA- 5년물의 등급 민평금리가 국고채 대비 40bp나 높은 1.8% 수준에서 형성되고 있다"며 "코웨이가 초도 발행이라는 사정 때문에 개별이 아닌 등급 민평금리를 제시했는데 이것이 기관에게는 오히려 매력적인 조건으로 받아들여질 수 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'