펄어비스, 첫 회사채 발행 추진…게임 이슈어 대열 합류 다음달 초 수요예측 시험대…1000억 조달해 붉은사막 개발 자금 활용

강철 기자공개 2021-06-18 13:44:48

이 기사는 2021년 06월 17일 09:39 thebell 에 표출된 기사입니다.

온라인 게임 '검은사막'의 개발사로 유명한 펄어비스(PearlAbyss)가 공모 회사채 시장에 데뷔한다. 조달을 원활하게 마치면 엔씨소프트와 넷마블에 이어 국내 회사채 시장에서 직접 조달이 가능한 우량 '게임 이슈어' 대열에 합류한다.17일 증권업계에 따르면 펄어비스는 다음달 중순 자금 조달을 목표로 공모채 발행을 추진하고 있다. 현재 대표 주관사인 KB증권과 발행 규모, 만기, 금리 등 세부 조건을 논의 중이다. 늦어도 7월 초에는 기관 투자자 수요예측이 이뤄질 것으로 예상된다.

목표 발행액은 약 1000억원 수준으로 책정했다. 만기는 3년 단일물을 염두에 두고 있다. 수요예측에서 1000억원 이상의 주문이 들어오면 금리 등을 고려해 증액 발행을 추진할 가능성이 거론된다.

펄어비스 관계자는 "현재 담당 부서에서 회사채 발행을 통한 자금 조달을 긍정적으로 검토하고 있다"고 설명했다.

펄어비스 관계자는 "현재 담당 부서에서 회사채 발행을 통한 자금 조달을 긍정적으로 검토하고 있다"고 설명했다.펄어비스는 2010년 9월 설립된 온라인 게임 개발사다. 글로벌 150개 국가에서 2000만명이 넘는 유저가 즐기고 있는 '검은사막'의 개발사로 유명하다. 검은사막 외에 섀도우 아레나(Shadow Arena), EVE Online, 검은사막 콘솔 등도 서비스한다.

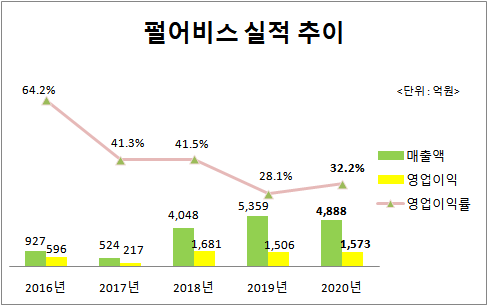

검은사막을 기반으로 연간 5000억원 안팎의 매출액과 30~40%의 영업이익률을 안정적으로 기록하고 있다. 실적 규모는 검은사막 모바일 서비스의 국내외 론칭을 본격 시작한 2018년을 기점으로 급격하게 커졌다.

이번 공모채는 펄어비스가 국내 DCM 시장에서 처음으로 실시하는 직접 조달이다. 그간 운영자금이 필요할 때마다 산업은행과 기업은행에서 2% 안팎의 금리로 대출을 받은 적은 있으나 회사채로 유동성을 확보한 전례는 없었다. 안정세에 접어든 실적 흐름에 자신감을 얻고 우량 기업의 상징이라 할 수 있는 회사채 발행에 도전하는 것으로 보인다.

펄어비스가 이번 자금 조달을 원활하게 마무리하면 엔씨소프트와 넷마블에 이어 국내 3호 게임 발행사에 등극한다. AA0 등급을 보유 중인 엔씨소프트는 2016년 1월 3년물로 1500억원을 마련하며 게임 이슈어의 물꼬를 텄다. 넷마블도 지난해 10월 1.4%라는 초저금리로 1600억원 조달에 성공하며 발행사 대열에 합류했다.

사상 첫 회사채로 조달하는 자금은 대부분 신작 개발과 마케팅에 투입할 것으로 예상된다. 펄어비스는 현재 검은사막의 차기작인 '붉은사막'을 개발하고 있다. 붉은사막은 파이웰 대륙에서 생존을 위해 싸우는 용병의 이야기를 사실적인 캐릭터로 구현한 게임이다. 작년 12월 트레일러 공개 후 3일만에 유튜브 조회수 200만을 돌파하며 화제를 모았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착

- [금융지주 해외은행 실적 점검]KB미얀마은행, 악재 딛고 사상 첫 연간 흑자 '의미 크다'

- [금융지주 해외은행 실적 점검]KB프라삭, 캄보디아 '1등' 도전 앞두고 숨고르기

- [저축은행 유동성 진단]애큐온저축, 예치금 확대…수익성보다 '안정성'

- [보험사 IFRS17 조기도입 명암]AXA손보, 결손금→이익잉여금…전환 효과 톡톡