[Korean Paper]한국동서발전, '시장변동성·ESG리스크' 모두 극복북빌딩서 30억달러 모집…5억달러 3T+95bp로 발행

이상원 기자공개 2022-05-03 07:10:56

이 기사는 2022년 05월 02일 16:41 thebell 에 표출된 기사입니다.

한국동서발전이 공모 달러 외화채 발행에 성공했다. 최근 시장 변동성 확대로 한국물 시장이 주춤함에 따라 발행 철회 및 연기가 속출한 가운데 간만에 발행을 완료한 딜로 꼽힌다. 석탄화력발전사로서 ESG 리스크가 컸지만 신재생에너지 전환 로드맵과 'AA'급의 신용도를 적극 강조한 점이 주효했다.이번 발행 성공으로 한국중부발전에 이어 발전 공기업 외화채 흥행 기록을 이어가게 됐다. 우크라이나 사태 장기화 등으로 변동성이 확대되고 있지만 향후 발전사의 한국물 발행에 긍정적인 영향을 끼칠 것으로 보인다.

◇시장 변동성 극복…간만에 발행 성공

한국동서발전은 5억 달러 규모의 글로벌본드(114A/Reg S)를 2일 발행했다. 지난달 28일 아시아와 유럽, 미국 투자자를 대상으로 북빌딩에 나선 결과 6배가 넘는 30억 달러 이상의 자금을 확보한 결과다. 이번 북빌딩은 BoA메릴린치, 씨티그룹글로벌마켓증권, 크레디아그리콜, UBS가 총괄했다.

한국동서발전은 기획재정부로부터 받은 윈도우 가운데 첫날인 27일에는 북빌딩을 진행하지 않았다. 전날 밤 미국 증시 하락으로 투심이 악하된 점을 감안해 숨고르기에 들어갔다. 당시 우크라이나 사태 장기화와 중국의 코로나19로 인한 봉쇄 확대 조치에 따른 경기 둔화 우려로 나스닥이 4% 급락하며 연중 최저점을 기록했다.

이튿날에도 시장 상황을 모니터링하며 북빌딩 진행 여부 검토에 들어갔다. 다행히 미국 증시가 일부 반등하며 28일 아시아 시장에서도 긍정적인 반응을 보이자 곧바로 북빌딩 작업에 착수했다. 그 결과 높은 신용도를 자랑하는 아시아 은행 자금팀, 보험사를 비롯해, 유럽의 연기금과 중앙은행 등으로부터 높은 수요를 확보할 수 있었다.

구체적으로 아시아에서 66%, 미국에서 20%, 유럽 및 중동에서 14%의 수요가 몰렸다. 발행사 분포별로는 자산운용사 39%, 은행 29%, 보험 및 연금 20%, 중앙은행 10%, 프라이빗뱅크(PB) 및 증권 2%다.

한국동서발전은 지난주 초 열린 인베스터 콜에서 최대 5년물을 제시했지만 결국 이보다 짧은 3년물로 최종결정됐다. IB 업계 관계자는 "변동성 높은 시장을 전략적으로 잘 분석해 적절한 타이밍을 포착했다"며 "만기 전략을 적절하게 수정해 성공적인 투자자 수요를 이끌어 냈다"고 말했다.

최초 제시 금리(IPG)는 미국 국채 3년물 금리(3T)에 135bp를 가산한 수준이다. 하지만 북빌딩 결과 최초제시 금리 대비 35bp 타이트닝을 달성해 95bp에 최종 금리를 확정지었다. 이에 따라 쿠폰과 일드는 각각 3.600%, 4.752% 수준을 기록했다.

◇그린본드로 ESG리스크 완화…신재생에너지 로드맵 강조 주효

한국동서발전은 이번 채권을 그린본드(green bond) 형태로 구성했다. 석탄화력발전사인 만큼 반 ESG 정서에서 자유로울 수 없다는 점을 감안한 결정이다. 특히 지난주초 주관사단과 진행한 인베스터 콜 비대면 로드쇼에서 신재생에너지 로드맵을 강조해 ESG 리스크에 대한 우려를 해소하는 데 집중했다.

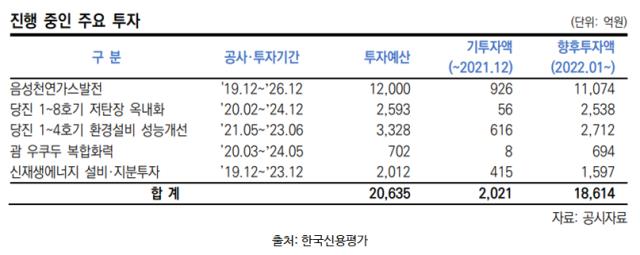

특히 이번에 조달한 자금 역시 신재생에너지 프로젝트와 에너지 효율성 제고에 사용한다는 방침을 밝혔다. 이로써 석탈화력발전 익스포져에 대한 투자자들의 우려를 완화시킬 수 있었다. 이는 결국 투자자풀 확대를 비롯해 견조한 오더북 모멘텀 형성에 기여했다는 분석이다.

실제로 지난해 한국동서발전은 2035년까지 신재생에너지 발전 비중을 30%까지 늘린다는 로드맵을 발표했다. 이에 따라 2035년까지 신재생에너지 R&D 투자비중을 80%까지 늘리고, 온실가스 감축률 50%, 미세먼지 감축률 85% 등의 목표도 함께 제시했다.

이 밖에도 한국동서발전의 'AA'급 수준의 우수한 국제 신용등급 역시 투심을 자극했다는 분석이다. 무디스와 S&P로부터 각각 'Aa2', 'AA'급을 부여받았고 피치는 'AA-'를 제시했다.

앞서 지난달 한국중부발전에 이어 한국동서발전까지 발행에 성공하며 올들어 발전사가 연이어 한국물을 통해 자금을 조달한 셈이다. 이에 따라 향후 한국서부발전 등이 외화채 발행에 나설 것으로 예상되는 가운데 벤치마크 역할을 할 것으로 기대된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 카카오, 2억달러 교환사채 발행 '공식화'

- [IPO 블루프린트 체크]목표 과했나...자람테크, 시설투자 줄이고 R&D 확대

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- 메티스톤, 골프복 브랜드 '어메이징크리' 매각 시동

- 아주IB투자, 소방밸브 제조 '우당기술산업' 매각 추진

- [Korean Paper]막오른 외평채 PT 경쟁…'달러화'로 무게추 기울었나

- [IPO 모니터]'실사 돌입' SLL중앙, 왜 서두르지 않을까

- 카카오 '해외 EB' 최대 변수 '공매도 금지'

- [Korean Paper]달러채 '대흥행' 자신감...LG전자, 조달전략 선회하나

- [Korean Paper]'데뷔전' 마친 현대카드, '정기 이슈어' 자리매김할까

이상원 기자의 다른 기사 보기

-

- [이스트소프트는 지금]사외이사제 취지 무색한 이사회, 독립성 강화 '안 보이네'

- [이스트소프트는 지금]적자에도 재신임 얻은 정상원 대표, '글로벌 진출' 중책

- '곳간 두둑한' 쿠쿠그룹, 신규공장 매입 추진

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- 밸류업 프로그램의 주인공은 정부가 아니다

- 삼성SDS, 아마존 출신 잇단 영입 '글로벌 공략 속도'

- SK하이닉스, 키옥시아 IPO 재추진에 깊어진 고민

- 냉방으로 잘 뛴 귀뚜라미, 난방사업 '옥의티'

- 'SK매직 인수' 경동나비엔, 이르면 이달 본계약

- '전력사업 확대' LS에코에너지, 초고압케이블 잇단 수주