[유증&디테일]이화전기공업, 주주우선공모 카드로 시간 단축③신주인수권 거래 없어, 내달 발행가 한번에 확정…30% 할인율로 흥행 도모

신상윤 기자공개 2022-05-19 08:00:41

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2022년 05월 13일 08:56 thebell 에 표출된 기사입니다.

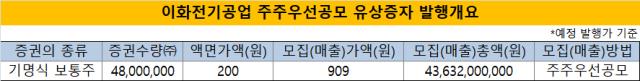

436억원 규모의 자금 조달에 나선 '이화전기공업'이 주주우선공모로 시간 단축에 나섰다. 발행가액 산출 과정을 단축하고 할인율을 최대로 적용해 계획한 자금을 신속히 확보하겠다는 복안이다. 다만 실권주가 발생으로 예정된 신주의 발행이 어려울 가능성도 있어 계획한 자금을 온전히 확보할 수 있을지는 시장 참여율에 달렸다는 평가다.코스닥 상장사 이화전기공업은 신주 발행을 통한 자본을 확충하는 유상증자 절차를 밟고 있다. 이달 4일 정정된 증권신고서를 제출한 가운데 오는 6~7월 중 구주주 및 일반 공모 청약받을 계획이다. 이르면 오는 7월 중 자금 조달을 마치겠다는 계획이다. 지난달 20일 이사회 결의로 유상증자가 결정된 가운데 이르면 2달여 만에 시장에서 자금을 조달하겠다는 것이다.

이화전기공업은 다양한 유상증자 방법론 가운데 주주우선공모를 선택했다. 기존 주주에게 청약할 기회를 주고 남은 신주를 일반 공모시장에서 판매하는 것을 말한다. 주주우선공모의 장점은 자금 조달의 시간을 단축할 수 있다는 점이다. 3자배정과 같이 특정 투자자가 나서지 않는 만큼 공모 일정을 최대한 단축할 필요가 있었기 때문이다.

무엇보다 주주우선공모는 구주주에게 신주인수권을 부여하지 않는 만큼 이를 거래할 시간을 단축할 수 있다. 또 통상 주주배정 후 실권주 일반공모의 경우 2차 발행가액 산정 등으로 시간 소요가 필요하다. 반면 주주우선공모는 구주주 청약 전 3~5일 거래일의 가중산술평균주가를 기준으로 정할 수 있다.

이에 909원으로 예정된 신주 발행가액은 다음달 22~24일의 주가를 기준으로 정해질 예정이다. 여기서 발행가액이 확정되면 이화전기공업은 이 가격으로 신주를 구주주 및 일반 공모시장에서 판매할 수 있는 것이다.

이와 관련 이화전기공업은 최대 할인율 카드도 꺼냈다. '증권의 발행 및 공시 등에 관한 규정'은 3자배정 유상증자가 아닌 경우에 최대 30%까지 할인율을 적용, 신주를 발행할 수 있다고 정한 바 있다. 이화전기공업은 산출된 가중산술평균주가에 30% 할인율을 적용해 발행가액을 확정할 계획이다. 투자자들에게 인수 가격을 낮춰 청약률을 높이기 위함이다.

다만 유상증자 흥행 여부는 미지수다. 이화전기공업이 증권신고서를 제출하기 위해 산출했던 예정 발행가액의 기준주가보다 최근 주가가 낮게 형성된 까닭이다. 이 상태가 이어지면 확정 발행가액은 더 낮아질 수 있다. 투자자들에겐 주식을 싸게 인수할 요인이 되겠지만 발행사인 이화전기공업은 계획한 자금 조달액을 채우지 못할 수도 있는 것이다.

이와 관련 최대주주인 '이트론'은 배정된 신주 물량의 최대 50%만 청약할 예정이다. 최대 50% 물량만 청약한다고 가정하면 지분율은 19.9%에서 16.3%로 희석된다. 이 경우 이트론이 투입해야 할 재원은 87억원에 달할 것으로 예상된다.

이화전기공업 관계자는 "주주우선공모를 선택한 만큼 조달 일정을 단축할 수 있다"며 "실권주는 발행하지 않으며 확보한 재원은 시설 투자와 채무 상환 등에 쓸 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

신상윤 기자의 다른 기사 보기

-

- [건설리포트]주택 키운 제일건설, '실적·재무' 두토끼 잡았다

- 서희건설, 오너 지배력 강화 '애플이엔씨·자사주' 투트랙

- [건설산업 스몰캡 리포트]우원개발, 부동산 개발업 재시동 '차입 활용' 속도

- 역대급 실적 '엠디엠그룹', 현금성 자산 4000억 웃돈다

- 우원개발, 원가율 부담 속 '재무통' 이사회 합류

- 'NPL 눈독' 스타리츠, 부동산 개발사업 진출

- 대우건설, 주택건축사업본부 수장 '핀셋' 인사

- 유신, 분양 수익 '잭팟'…오너일가 자산 유동화 활용

- 대우건설 이어 피앤씨테크도 무궁화신탁 주주로

- 유신, 오너 2세 전경수 회장 4년만에 대표 복귀