IS동서, 담보부사채 도전…캠코 보증에 금리절감 용호W 주상복합 활용, 500억 조달…현대차증권 주관사로 활약

이지혜 기자공개 2022-07-05 07:04:01

이 기사는 2022년 07월 01일 14:38 thebell 에 표출된 기사입니다.

아이에스동서(IS동서)가 공모 담보부사채 발행에 도전한다. 한국자산관리공사(캠코)의 지원 프로그램을 활용한다.덕분에 IS동서의 신용등급은 BBB0지만 A-등급민평에 버금가는 수준으로 자금을 조달할 것으로 예상된다. IS동서는 부산광역시에 있는 W주상복합을 담보로 잡았다.

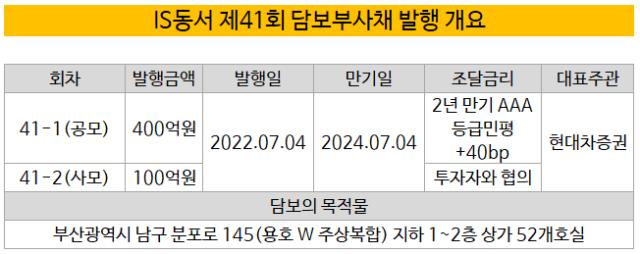

증권신고서에 따르면 IS동서가 4일 담보부사채를 모두 500억원 발행한다. 400억원은 공모로, 100억원은 사모채로 발행할 예정이다. 만기는 2년 단일물이다. 공모 담보부사채는 채무자금을 상환하는 데 투입된다.

한국자산관리공사의 담보부사채 발행 지원 프로그램을 활용하면서 공모와 사모채를 함께 발행하게 됐다. 한국자산관리공사는 담보부사채 발행금액의 80%까지만 신용공여를 지원한다.

IS동서가 조달금리를 크게 낮추는 효과를 볼 것으로 전망된다. IS동서는 공모채의 이율을 AAA등급민평 수익률에 +40bp를 가산해서 책정하기로 했다. 이렇게 되면 4% 후반대에 자금을 조달할 수도 있다. 6월 30일 나이스P&I 기준으로 2년물 AAA등급민평금리는 4.233%다. 이는 A0 등급민평금리와 비슷한 수치다. 2년물 AA0 등급민평금리는 4.66%다.

투자은행업계 관계자는 “IS동서가 유휴자산을 활용해 금리상승기에 좋은 금리로 자금을 조달하는 효과를 볼 것”이라며 “투자자에게 어필할 수 있도록 가산금리를 설정하고 단기물로만 만기구조를 짰다”고 말했다.

담보부사채는 일반 회사채와 달리 수요예측 등 절차를 거치지 않는다. 투자자는 청약증거금과 함께 청약서를 청약 당일 제출해야 한다.

투자은행업계 관계자는 “사모사채는 투자자와 협의에 따라 조달금리가 정해진다”며 “최종 투자자가 누구인지는 공모와 사모채 모두 알 수 없다”고 말했다.

이번 담보부사채의 담보 목적물은 부산광역시 남구에 있는 용호W주상복합 지하1~2층의 52개 호실이다. 감정평가 금액은 902억원이다. IS동서는 증권신고서에 “본건의 담보가치는 이번에 발행하는 사채 총액 대비 180%의 담보 여유분이 있다”고 밝혔다.

IS동서가 담보부사채를 발행하기까지 현대차증권의 역할도 적잖았던 것으로 파악된다. 현대차증권은 인수단 없이 단독 대표주관사로서 담보부사채를 총액인수하기로 했다. 현대차증권이 담보부사채 발행 딜을 맡은 것은 이번이 처음이다.

특히 현대차증권의 GF(Growth Finance)실이 이번 딜을 주도했다는 데 이목이 쏠린다. GF실은 IB2본부 조직이다. 올해 4월 실로 승격되며 조직에 힘을 실었다. 딜을 주도한 인물은 IB2본부장 강덕범 전무와 고영진 GF2팀 팀장이다.

현대차증권 관계자는 “IS동서와 한국자산관리공사의 뜻이 맞아 딜을 추진할 수 있었다”며 “GF부서는 기업의 성장을 돕는 부서인 만큼 PF와 IB를 가리지 않고 발행사에게 맞는 자금조달 수단을 제공하고자 노력하고 있다”고 말했다.

한편 IS동서는 1989년 설립된 경남 기반의 건설/건축자재 업체다. 2021년 토목건축 시공능력 순위 41위를 기록했다. 1분기 말 기준으로 최대주주는 IS지주다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'