[IPO 모니터]㈜한싹, 상장 예비심사 청구…연내 코스닥 도전이주도 대표 설립 ICT 융합 솔루션 개발사…공모주 전량 신주로

강철 기자공개 2023-05-03 07:50:42

이 기사는 2023년 05월 01일 09:07 thebell 에 표출된 기사입니다.

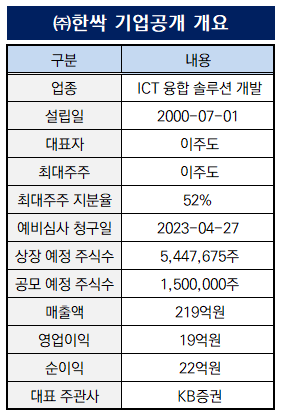

ICT 융합 솔루션 기업인 ㈜한싹이 연내 코스닥 입성을 목표로 기업공개(IPO) 절차를 본격 시작한다. 인공지능과 클라우드 영역에서 확보한 솔루션 개발 경쟁력을 바탕으로 연말 상장에 성공할 수 있을지 관심이 쏠린다.1일 증권업계에 따르면 ㈜한싹은 최근 한국거래소 코스닥시장본부에 상장 예비심사 청구서를 제출했다. 2021년 6월 KB증권과 대표주관 계약을 맺고 IPO를 검토하기 시작한 지 약 2년만에 증시 입성을 위한 본격적인 행보를 시작했다.

시장에 내놓을 공모 물량은 상장 예정 주식수의 약 30%인 150만주를 책정했다. 공모 구조는 신주 발행 100%로 구성했다. 이주도 ㈜한싹 대표와 제이커브성장투자조합2호를 비롯한 주요 주주는 구주 매출을 하지 않기로 방침을 정했다.

㈜한싹과 KB증권은 예비심사 승인 결과가 나오는 대로 곧장 공모 수순을 밟을 계획이다. 청구서 제출부터 심사 승인, 수요예측, 청약까지는 대략 6~7개월이 걸린다. 이를 감안할 때 일련의 절차가 원활하게 이뤄지면 연내 코스닥 입성이 가능할 전망이다.

㈜한싹은 2000년 7월 설립된 ICT 융합 솔루션 기업이다. 통신 과금과 콜트래픽 관제를 통합 관리하는 솔루션을 개발한다. 패스워드 관리, 보안 전자팩스 등 정보보안 분야와 관련한 사업도 주요 포트폴리오로 운영하고 있다.

인피니밴드(Infiniband) 기반의 3세대 망연계 기술을 국내 최초로 개발한 기업으로도 유명하다. 최근에는 스마트시티 통합 플랫폼 구축으로 사업 영역을 넓히고 있다. 다수의 지방자치단체와 망연계 솔루션 개발을 협업하며 독보적인 시장 지위를 구축하고 있다는 평가를 받는다.

이처럼 우수한 기술력과 600곳이 넘는 고객사 네트워크를 바탕으로 지난 5년간 연 평균 25% 이상의 매출액 신장률을 달성했다. 상장을 앞두고 밸류업을 본격 추진한 2022년에는 사상 최대인 매출액 219억원, 영업이익 19억원, 순이익 22억원을 기록했다.

최대주주는 지분 52%를 소유한 이주도 대표다. 창업자이자 정보보안 전문가인 이 대표는 20년 넘게 경영과 연구개발(R&D)을 총괄하며 ㈜한싹을 IPO를 노리는 강소 ICT 융합 솔루션 기업으로 육성했다.

이 대표 외에 재무적 투자자(FI)인 KB증권과 '제이커브성장투자조합2호'도 7~8%의 지분을 가지고 있다. 이들 FI는 지난해 상장 전 지분 투자 형태로 일정 금액을 납입해 ㈜한싹 주요 주주에 올랐다. ㈜한싹이 목표로 잡은 연내 상장을 원활하게 마무리하면 첫 지분 매입 후 1~2년만에 투자금을 회수할 수 있는 기회를 얻는다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

- '실사 막바지' 보령바이오파마, 빨라지는 매각 시계

- SK렌터카 ‘8500억’ 베팅한 어피너티, 가치평가 셈법은

- 스톤브릿지 'DS단석' 일부 엑시트, 투자금 1.7배 회수

- [Market Watch]증권채 투심 개선...A급 증권사는 여전히 '신중모드'

- 강동그룹, 디아너스CC 품는다

- [IPO 기업 데드라인 점검]SSG닷컴, 풋옵션 숙제 풀었지만 '여전히 갈길 멀다'