[영업권 모니터링]청푸그룹 지분 인수한 대상, 손상차손 리스크 부담'자본잠식' 청푸그룹 지분 20%, 100억원 인수…영업권 158억원 발생

윤종학 기자공개 2024-09-26 07:58:20

이 기사는 2024년 09월 23일 14:59 thebell 에 표출된 기사입니다.

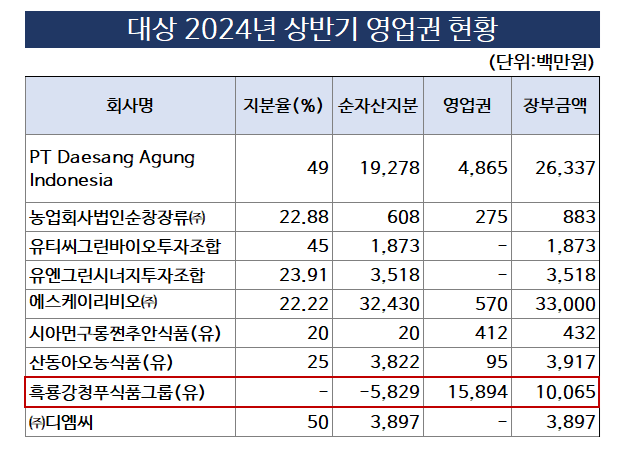

대상이 올해 6월 청푸그룹 지분 일부를 취득하는 과정에서 영업권이 대거 발생한 것으로 나타났다. 향후 청푸그룹 재무구조가 개선되지 않으면 영업권 손상차손이 발생할 것으로 전망된다. 다만 대상이 당초 계획보다 인수 지분율을 대폭 줄인 점과 중국 라이신 시장이 회복되고 있는 점 등은 리스크를 제한할 수 있는 요인으로 분석된다.대상의 2024년 반기보고서에 '흑룡강청푸식품그룹(청푸그룹)을 출자 기업으로 올리고 장부금액 및 영업권을 계상했다. 우선 청푸그룹 지분 20%를 장부가 100억원에 인수한 것으로 나타났다. 앞서 6월20일 타법인 출자 공시에서 88억원에 취득 예정이었으나 위완화 적용 환율 변동에 따라 총 100억원을 납입한 것으로 추산된다.

이번 지분 인수에서 눈에 띄는 대목은 영업권이 대거 발생했다는 점이다. 통상 영업권은 기업이 타기업 대비 초과이익을 창출할 수 있는 무형자산을 의미한다. 인수합병 과정에서는 인수금에서 인수대상의 순자산 가치를 뺀 금액을 영업권으로 잡고 있다. 인수기업에 얼마나 웃돈을 지불했는지를 파악할 수 있는 지표로 꼽힌다.

대상은 청푸그룹 지분 20%를 인수하는 과정에서 158억원의 영업권이 발생했다. 이는 장부가 100억원을 웃도는 금액이다. 청푸그룹이 이미 자본잠식 상태에 접어들었기 때문에 이를 가산해 영업권에 계상한 것으로 보인다.

영업권의 회계처리는 향후 피인수기업의 현금창출력이 영업권 규모에 미치지 못할 경우 이를 차감해 손상차손으로 처리하고 이는 인수기업의 당기순손익에 반영된다. 청푸그룹의 실적이 개선되지 않는다면 대상의 당기순이익에 악영향을 미치는 손상차손 리스크가 발생할 수 있는 셈이다.

다만 대상이 당초 계획보다 적은 지분을 인수하는 방향으로 선회하며 손상차손 리스크도 다소 제한된 것으로 분석된다. 대상이 청푸그룹 지분매입을 계획한 것은 2021년 8월로 거슬러 올라간다. 라이신 생산판매 기업인 청푸그룹을 인수해 중국 내 아미노산 사업을 확대하겠다는 목적이었다. 2020년말 기준 청푸그룹의 자본총계는 30억원 수준으로 자본잠식 상태도 아니었다.

대상은 2021년 청푸그룹 지분 32.78%를 265억원에 인수하는 계약에 더해 경영권 확보에 필요한 지분 51.86%에 이르기까지 단독으로 유상증자에 참여할 수 있는 우선인수권 계약도 체결했었다. 하지만 사료첨가제인 라이신 업황 부진에 청푸그룹 실적이 악화되자 소수 지분매입으로 인수계획을 전환한 것으로 보인다.

실제 2024년 3월까지만해도 '중국 내 제조기반 마련을 통한 아미노산 사업 확대'였던 취득목적이 '소수지분투자를 통한 기능성 사료용 아미노산의 공급기지로 활용'으로 변경됐다. 경영권 인수를 통해 직접 생산기지로 삼겠다는 계획에서 지분투자를 통한 협업 관계 정도로 한 발 물러난 셈이다.

여기에 라이신 시장이 회복되고 있는 점도 손상차손 리스크를 줄일 수 있는 요소로 꼽힌다. 청푸그룹의 실적부진은 중국 라이신 현물가격 인하에 영향을 받고 있다. 실제 2022년 중국 라이신가격은 kg(킬로그램)당 12위안 후반에서 8위안대까지 주저앉았고 2023년에도 9위안대로 마무리됐다. 다만 올해 2분기 들어 중국 라이신 가격은 kg당 10위안대를 돌파하는 등 회복세를 보이고 있다.

대상은 이번 지분인수를 통해 수익성 개선 등 협업 시너지를 키우는데 집중하겠다는 방침이다. 트립토판, 아르기닌 등 제품 교차 생산이 가능해져 원가 절감을 통해 수익성이 점진적으로 개선될 것으로 전망된다.

회사 관계자는 "경영권을 인수하는 당초 계획과 달리 소수지분 인수로 결정되며 청푸그룹과 사업적 협업 수준으로 이해해달라"며 "중국 내 아르기닌 공급기지 등으로 활용해 향후 사업적 시너지를 낼 수 있도록 노력할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]굿어스데이터-네이버클라우드, 국토부 클라우드 전환사업 완료

- [i-point]한컴, 미국 정부 지식관리시스템 클라우드 오피스 공급

- [한미 오너가 분쟁]27일 한미사이언스 이사회, 새롭게 오른 '감액배당' 안건

- '최초 타이틀' 놓친 삼성, 내년 폴더블폰 라인업 확대

- [한켐 road to IPO]굳건한 최대주주 지배력, 공동 창업자 지분 향방 '주목'

- [i-point]비브스튜디오스, 한일중 문화콘텐츠산업포럼 참가

- 돈 쓸데 많은 삼성바이오로직스, 부채 활용 '재무전략' 주목

- [동국생명과학 IPO In-depth]조영제 밸류체인부터 신약까지, '홀로서기' 입증시간 왔다

- 프레스티엔 시밀러만 있다? 항체 기술력 '신약' 확장전략

- [영풍-고려아연 경영권 분쟁]밸류업지수 편입 고려아연 vs 순위권 밖 영풍…영향은

윤종학 기자의 다른 기사 보기

-

- '유동성 부족' 애경자산관리, 차입금 관리 전력

- [캐시플로 모니터]대상, 실적개선에도 현금흐름 둔화…운전자본 확대

- [영업권 모니터링]청푸그룹 지분 인수한 대상, 손상차손 리스크 부담

- 대상그룹, 소재사업 포트폴리오 다각화…'미세조류' 정조준

- 현대에이앤아이 활용법 주목, '현대백화점' 지배력 ↑

- [캐시플로 모니터]CJ제일제당, 순이익 개선에도 현금유출 늘어난 까닭은

- [thebell note]공간을 팝니다

- [하도급 지급공시 점검]유통업계 하도급거래 '모호', 세부 가이드라인 필요

- 노브랜드, 상장 이후 첫 성장전략 '생산능력' 확장

- [하도급 지급공시 점검]하도급 규모 최상위권 쿠팡, 지급기간은 반대