[쓰리빌리언 IPO In-depth]금감원 '정정신고서' 요구, 추정손익 근거 보완 지시2028년 영업이익률 45% 전망 원인 추정, IPO 일정 연기 불가피

한태희 기자공개 2024-09-26 10:03:32

[편집자주]

IPO(기업공개)를 준비하는 바이오텍이 넘어야 할 관문은 기술성평가, 상장예비심사 뿐만이 아니다. 증권신고서를 통해 기업가치를 평가하고 공모가를 산정해 투자자들과 조율하는 과정도 거쳐야 한다. 얼마나 매력적인 회사인지 회사는 숫자로 입증해야 하고 투자자들은 정량적으로 평가해야 한다. 더벨은 바이오텍의 이 같은 상장 과정을 따라가며 성장전략과 위험요소를 살펴본다.

이 기사는 2024년 09월 25일 08:22 thebell 에 표출된 기사입니다.

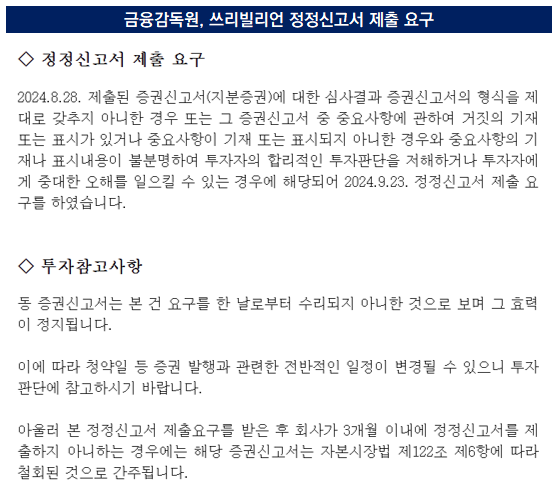

쓰리빌리언이 수요예측을 나흘 앞두고 금융당국으로부터 증권신고서 정정을 요구받았다. 희망공모가 산정을 위해 책정한 추정손익에 대한 근거를 더 보완하라는 게 핵심으로 전해진다. 이에따라 IPO(기업공개) 일정이 미뤄질 것으로 전망된다.금융감독원은 23일 쓰리빌리언의 증권신고서에 대해 정정신고서 제출요구를 공시했다. 이에 따라 쓰리빌리언은 3개월 이내 정정신고서를 제출해야 한다. 그러지 않으면 해당 증권신고서는 자본시장법에 따라 철회된 것으로 간주한다.

당초 오는 27일부터 다음 달 4일까지 수요예측을 진행하고 11일부터 14일까지 청약을 진행하는 등 상장 절차를 밟을 예정이었다. 그러나 정정신고서 작성에 따라 수요예측, 청약 등 일정이 바뀔 가능성이 커졌다.

금융감독원이 공시를 통해 정정신고서를 요청하는 건 흔치 않다. 증권신고서가 형식을 제대로 갖추지 않았거나 거짓 기재 또는 중요사항을 누락했을 경우 지적한다. 올해에는 이엔셀, 에이치이엠파마 등이 이에 해당했다.

희망공모가 산정을 위해 책정한 추정실적 등 관련 내용을 지적한 것으로 파악된다. 쓰리빌리언은 희망공모가 산정을 위해 4년 뒤인 2028년의 추정 순이익 198억원을 활용했다. 여기에 연할인율 20%를 적용했고 비교기업의 평균 PER을 곱해 기업가치를 평가했다.

금융당국은 기술성장기업 특례임을 고려하더라도 현재 증권신고서 기준의 미래 이익 실현 가능성이 작다고 판단한 것으로 보인다. 작년 매출은 29억원으로 전년 대비 3배 이상 늘었지만 84억원의 영업손실을 냈다.

쓰리빌리언의 올해 반기 기준 매출은 22억원, 영업손실은 35억원으로 실적이 개선되고 있지만 설립 후 꾸준한 영업손실을 내고 있다. 그러나 4년 뒤인 2028년까지 429억원의 매출과 193억원의 영업이익, 198억원의 당기순이익을 올릴 것으로 기대했다.

금융당국의 증권신고서 정정 요구가 계속된다면 밸류에이션의 조정도 검토될 수 있다. 상장을 준비 중인 에이치이엠파마는 금융감독원의 정정 요구 이후 공모가가 하향 조정됐다. 2027년 추정 당기순이익을 적용순이익으로 설정했는데 이 수치가 변경됐다.

쓰리빌리언 관계자는 "추정실적 근거 등을 더 자세히 요구하는 금감원의 지적이 있었다"며 "이달 말까지 정정신고서 제출을 목표로 할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [IR Briefing]김창구 클로봇 대표 "로봇 SW 전문기업 포지셔닝"

- [i-point]김동식 케이웨더 대표, 보통주 매입 "책임경영"

- [한미 오너가 분쟁]신동국·임주현 선임 주총 열린다…형제측 '감액배당' 상정

- [i-point]하이퍼코퍼레이션, 평가 유예 신의료기술 선정

- 상폐 개선기간 '파멥신', '타이어뱅크' 인사 경영서 빠진다

- [SG헬스케어 IPO-in depth]스팩 상장 추진, 제품 '세대교체' 통한 매출 확장 전략

- [thebell interview]세포치료제도 대량생산? MxT바이오텍 '유체천공기' 주목

- 에스티팜, CEO 이은 CFO 교체…지주사와 인사 맞교환

- [i-point]굿어스데이터-네이버클라우드, 국토부 클라우드 전환사업 완료

- [i-point]한컴, 미국 정부 지식관리시스템 클라우드 오피스 공급

한태희 기자의 다른 기사 보기

-

- 에스티팜, CEO 이은 CFO 교체…지주사와 인사 맞교환

- [쓰리빌리언 IPO In-depth]금감원 '정정신고서' 요구, 추정손익 근거 보완 지시

- 직원과 약속 지킨 오상헬스케어, 상여 목적 '자사주 처분'

- [쓰리빌리언 IPO In-depth]3년만 흑자 자신감, 2000억 시총 산출 배경 '희귀질환 진단'

- 'AI 항암치료' 온코소프트, 110억 시리즈B 펀딩 클로징

- [미지의 시장 '치매' 개화 길목에 서다]포화상태 A베타 말고 '타우', 국내 유일 MTBR 타깃한 아델

- [thebell interview]'치과 진단' 아이오바이오, 미국 진출 선봉 '큐레이캠'

- [thebell note]신신제약 오너와 '트라이애슬론'

- '예심 통과' 온코크로스, 전략은 제약사 AI 신약 '파트너'

- [바이오텍 유증·메자닌 승부수]인벤티지랩, 공장 인수 타진…제약사 M&A도 검토