[LG CNS IPO]'드디어' 상장 닻 올린다…내달 예심 청구늦어도 10월 중순 전 청구서 제출 스케줄…6조~7조 밸류 도전 유력

양정우 기자공개 2024-09-27 14:08:10

이 기사는 2024년 09월 26일 15:27 thebell 에 표출된 기사입니다.

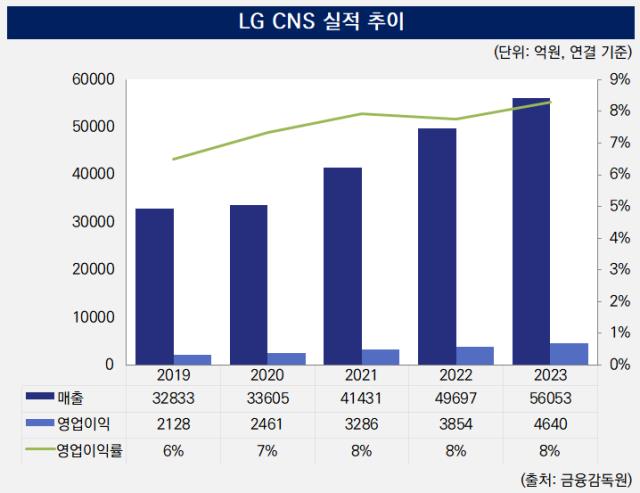

한 해 랜드마크 딜이 유력한 LG CNS가 드디어 기업공개(IPO) 절차에 본격적으로 돌입한다. 이르면 내달 초, 늦어도 내달 중순에 상장 예비심사를 청구하는 스케줄을 세운 뒤 최종 청구일의 확정만 남겨놓고 있다.상장 밸류로 6조~7조원 대 안팎이 거론되고 있다. 지난해까지 3년 간 연평균 순이익의 증가율이 두자릿수로 집계되고 있다. LG그룹의 종합 SI(시스템통합) 계열사로서 그룹사 실정 비중이 높지만 성장 여력에 후한 점수가 부여될 것으로 보이는 대목이다.

◇주관사단, 국내외 하우스 대거 참여…상장 밸류 6~7조 거론 '랜드마크 딜'

26일 IB업계에 따르면 LG CNS는 늦어도 내달 중순까지 한국거래소에 상장 예비심사를 청구한다는 계획을 갖고 있다. 대표주관사(KB증권, 뱅크오브아메리카, 모건스탠리)뿐 아니라 다수의 공동주관사(미래에셋증권, 대신증권, 신한투자증권, JP모건)도 이런 청구 스케줄을 공유한 것으로 파악된다.

한 증권사 본부장은 "일단 내달 4일 등을 놓고 최종 청구일을 고심해왔다"며 "청구일자가 완전히 확정되지 않았으나 중순까지 예심을 청구하는 건 상장 주관사단에서 기정사실로 받아들이고 있다"고 말했다. 이어 "한국거래소와 청구 전 사전 논의를 긴밀하게 벌여온 만큼 LG그룹 내부에서도 이런 스케줄의 큰 틀 안에서 청구일의 특정만 남겨두고 있다"고 덧붙였다.

LG CNS의 경우 지난 상반기 매출액은 2조5200억원을 기록해 전년 동기(2조4215억원)보다 4.1% 증가했다. 영업이익은 1700억원으로 전년 동기(1770억원)와 비교해 4% 감소했다. 연초 이후 실적은 평이하지만 하반기엔 호실적을 기대하는 시각이 주를 이룬다.

본래 비즈니스 모델상 하반기 실적 비중이 높은 특징을 갖고 있다. 기업마다 IT 관련 예산의 집행과 투자를 통상적으로 하반기에 단행하고 있기 때문이다. 지난해 매출액(5조6053억원)의 34%가 4분기(1조9064억원)에 발생했고 하반기 매출액 비중이 56.8%로 나타났다.

2020년부터 지난해까지 3년 동안 연평균 순이익 증가율이 26.4%에 달하는 것도 눈에 띈다. LG전자 등 그룹 계열사가 전산시스템을 클라우드로 대대적으로 전환하면서 수혜를 누렸다. LG화학의 자회사인 LG에너지솔루션이 2차전지 생산 시설을 폭팔적으로 늘리면서 관련 시스템 구축에 참여한 것도 성장 배경으로 꼽힌다.

상장 밸류로는 6조~7조원 대가 거론되고 있는 것으로 파악된다. 과거 보수적 관점에서는 5조원 수준이라는 시각도 나왔지만 호실적과 공모주 활황 덕에 6조원 이상이 합리적이라는 평가가 지배적이다. 6조원으로 책정할 경우 주가수익비율(PER)은 최근 1년치 순이익(3294억원) 기준으로 18배 정도다. 삼성SDS의 경우 PER 17배를 오르내리고 있다.

◇내년 초 증시 입성 '최적 타이밍'…전략적 시기 조율, 연초 효과까지

증권가 IB 파트에서는 LG CNS의 내년 초 증시 입성이 최적의 타이밍이라는 시각이 지배적이다. 상반기 실적을 확인한 뒤 상장 예비심사를 청구하는 일정이다. 내달 중순 전에 예심 청구에 나선다면 내년 연초 증시 데뷔전을 치르는 일정이 유력하다.

이런 상장 일정을 선택하면 연초 효과까지 확보할 수 있다. 매년 1월 1호 IPO는 단순한 타이틀이 아니다. IPO 건수가 상대적으로 적어 통계적으로 비교 우위의 청약 성적을 거두는 것으로 집계되고 있다. 올해 역시 '따따블(공모가 대비 4배)' 릴레이가 쏟아진 시기다.

공모주 시장은 지속적으로 뭉칫돈이 몰리고 있다. 수요예측마다 잭팟을 거두고 있고 공모규모가 수천억원 대인 빅딜도 상장 첫날 주가가 껑충 뛰는 방향으로 소화되고 있다. 현행 시장 제도와 관행, 투자자 스탠스 등이 당분간 유지될 가능성이 높은 만큼 LG CNS의 조단위 공모도 무난하게 성공할 것이라는 시각이 우세하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [IR Briefing]김창구 클로봇 대표 "로봇 SW 전문기업 포지셔닝"

- GS에너지, 비싼 몸값으로 흥행…'그룹 신인도' 덕봤다

- [i-point]김동식 케이웨더 대표, 보통주 매입 "책임경영"

- [한미 오너가 분쟁]신동국·임주현 선임 주총 열린다…형제측 '감액배당' 상정

- [i-point]하이퍼코퍼레이션, 평가 유예 신의료기술 선정

- [LG CNS IPO]'드디어' 상장 닻 올린다…내달 예심 청구

- 상폐 개선기간 '파멥신', '타이어뱅크' 인사 경영서 빠진다

- [thebell interview]정진바이오사이언스, 국내 첫 '시크리톰' 활용 IBD 타깃

- [thebell note]제약바이오의 주춧돌 'CRO'

- [SG헬스케어 IPO-in depth]스팩 상장 추진, 제품 '세대교체' 통한 매출 확장 전략

양정우 기자의 다른 기사 보기

-

- [LG CNS IPO]'드디어' 상장 닻 올린다…내달 예심 청구

- 우투증권, IB 라이선스 '최종 본인가' 늦어진다

- [IB 풍향계]EV 코리아 상장 출격…LS그룹 딜 경쟁 '재점화'

- [케이뱅크 IPO]공모가 싼가 비싼가…'카뱅 추락' 배경에 달렸다

- [IPO 모니터]'전기차 조력자' LS EV 코리아, 상장한다

- [영풍-고려아연 경영권 분쟁]'숨겨진 승자' NH증권, 조단위 브릿지론 '다시 한번'

- [thebell desk]케이뱅크 '상장 트라우마' 해결한 KB증권

- SK마이크로웍스 IPO, 구주매출 전략 '예의주시'

- [Company & IB]SK마이크로웍스 IPO 주관경쟁, 'NH증권-한앤코' 인연 주목

- [IB 풍향계]관리종목 회피 목적 유증, 주관 나선 중소형사들