3년만에 1/10로 급감한 IPO 시장..축소 또 축소 메가딜 실종에 외국계 증권사 자취 감춰

이윤정 기자공개 2012-12-29 00:10:33

이 기사는 2012년 12월 29일 00:10 thebell 에 표출된 기사입니다.

'주식자본시장(ECM)의 꽃'으로 불리우며 여러모로 다채로웠던 기업공개(IPO) 시장이 최근 3년 사이에 그 명성이 무색할 정도로 크게 위축됐다. 글로벌 금융위기 여파라고는 하지만 단순히 대외 여건 탓으로만 돌리기엔 부진의 골이 너무 깊다는 지적이다.전반적인 딜 부진 속에 랜드마크로 꼽을 수 있는 거래는 급감했고 실적을 쌓는 증권사의 수도 계속 감소했다. 그러면서 일부 증권사에서는 IPO 조직의 존재마저 흔들리는 사태까지 발생했다. 국내 IPO 시장의 강자라고 할 수 있는 우리투자증권과 한국투자증권, KDB대우증권 등이 그나마 불황 속에서 이름값을 했다.

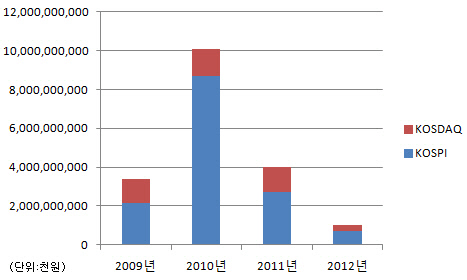

◇ IPO 규모 2010년 10조 → 2011년 4조 → 2012년 1조로 '뚝'

머니투데이 더벨 리그테이블에 따르면 2012년 IPO 규모는 1조93억원을 기록했다. 코스닥은 21건, 유가증권시장 상장은 7건이 이뤄졌다. IPO 시장 전체 규모로 보면 1년 전 보다는 75%, 2년 전보다는 90% 급감한 수치다.

|

2010년은 삼성생명과 대한생명 등 메가딜이 잇따라 등장하면서 상장 규모가 10조원를 돌파, IPO 시장 최고 전성기를 기록했다. 하지만 글로벌 금융위기로 투자심리가 위축, 시장 가격과 상장 기업의 희망 가격 간 괴리가 커지면서 공모시장은 매년 추락세를 거듭했다.

머니투데이 더벨이 최근 3년간 IPO 리그테이블을 분석한 결과 2010년 94건에 달했던 상장 건수가 2011년에는 70건, 2012년에는 28건으로 뚝 떨어졌다.

양적으로 위축되면서 자연스럽게 질적인 면에서도 크게 약화됐다. 투자자들의 관심을 받는 소위 '핫'한 딜들이 급격하게 줄었다. 2011년에는 공모 규모 1조원 이상되는 메가 딜이 사라졌고, 2012년에는 5000억원 이상 딜이 자취를 감췄다.

|

◇ 일부 해외 증권사, 국내 IPO 사업 접는 사태까지 발생하기도

딜 규모와 건수 감소로 먹거리가 줄어들면서 IPO 주선업무를 하는 증권사들의 설 땅도 좁아졌다. IPO 리그테이블에 이름을 올린 증권사의 수만 봐도 그 동안 얼마나 많은 증권사들이 실적부진에 시달렸을지 가늠할 수 있다.

2010년 IPO 주관 리그테이블에는 34개 증권사가 순위에 올랐다. 삼성생명 상장 공동 주관을 맡은 한국투자증권(13건, 1조7353억원)과 골드만삭스증권(1건, 1조3931억원)이 각각 1위와 2위를 기록했다. 3위, 4위는 신한금융투자와 대우증권이 차지했고 그 뒤를 해외 증권사인 모간스탠리와 BofA 메릴린치가 공동 5위를 기록했다. 우리투자증권은 5832억원으로 7위에 이름을 올렸다. 국내증권사 27곳, 외국계 증권사 7곳이 국내 IPO 시장에 참여했다.

하지만 2011년 딜 감소와 함께 IPO 주관 리그테이블의 길이도 짧아졌다. 특히 메가급 딜을 주 먹거리로 해왔던 해외증권사들은 거의 전멸하다시피했다. 롯데하이마트 IPO(4197억원)를 주선한 씨티글로벌마켓증권이 해외증권사로는 유일하게 2011년 리그테이블에 이름을 올렸다. 반면 국내 증권사 경쟁에서는 우리투자증권, 한국투자증권, KDB대우증권, 미래에셋증권이 전체 점유율 65%를 차지하며 IPO 주선분야에서 입지를 다졌다.

우리투자증권은 롯데하이마트와 한국항공우주산업, GS리테일 등 굵직굵직한 딜을 주선하며 1위로 껑충뛰었다. 2위를 차지한 한국투자증권은 실적 규모에서는 우리투자증권에 뒤졌지만 주선 건수로는 16개를 기록, 가장 많은 IPO 거래를 성사시켰다. 대우증권은 두산엔진, 중국고섬공고, YG엔터테인먼트, KT스카이라이프 등의 IPO 거래를 주관하며 3위를 기록했다. 미래에셋증권은 현대위아, 일진머티리얼즈, 아이테스트 등의 IPO를 주선하며 4위를 차지했다.

하지만 2012년 들어서는 딜 가뭄에 따른 증권사들의 시련은 심해졌다. 2012년 상위 5개 증권사 중 주선 건수가 5개를 넘은 곳이 한 곳도 없었다. KDB대우증권과 우리투자증권이 각각 1위, 2위를 기록하며 'IPO명가'로서 리그테이블 우위를 지키는데 성공을 했지만 주선 실적, 건수는 민망한 수치로 겨우 체면 유지를 했을 뿐이다.

2012년 리그테이블에 이름을 올린 증권사의 숫자도 크게 감소했다. 2011년 25개 증권사가 실적을 기록했지만 2012년에는 15개 증권사로 줄었다. 이는 곧 10개 증권사가 2012년에 IPO시장에서 수익을 거두지 못했다는 얘기다.

특히 2010년과 2011년 10위 안에 들며 꾸준히 IPO 시장에서 영역을 넓혀 왔던 삼성증권은 2012년 실적 '0'이란 충격적인 성적표를 얻으며 리그테이블 입성에 실패했다. 삼성증권은 2010년 휠라코리아, 한국지역난방공사, 에스이티아이 등의 상장을 주선했고 2011년에는 완리인터내셔널홀딩스, 인터지스, 대양전기공업 등의 IPO에 참여했다. 하지만 2012년에는 단 한 건도 주선을 성사시키지 못했다. 그리고 IPO 분야의 실적 부진은 바로 조직 및 인원 축소로 이어졌다.

외국계 증권사 역시 2년째 국내 IPO 시장 불황으로 실적 기여가 전혀 이뤄지지 않자 조직 슬림화를 단행했다. BofA 메릴린치는 업무 통폐합을 통해 IPO 전담 인력을 감원했다. BNP파리바는 M&A와 ECM 인력을 대폭 감축하며 사실상 국내 IPO 시장에서 손을 뗐다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성