'더벨 리그테이블 어워즈 대상' 우투·KB證 등 6개사 24일 조선호텔서 시상식…골드만삭스·김장법률사무소·삼성KPMG 등 영예

임정수 기자/ 정준화 기자/ 이동훈 기자공개 2014-01-24 10:40:17

이 기사는 2014년 01월 24일 10:29 thebell 에 표출된 기사입니다.

어둠 속에서 별은 더 빛났다. 2012년에 이어 2013년 국내 자본시장 역시 시장 참여자들에겐 쉽지 않은 한해였다. 짙게 드리운 경기 불황의 그림자는 쉽사리 사그러들지 않았다. 새 정부 출범 이후 노골화된 기업들의 복지부동도 상황을 어렵게 했다. 유독 힘들게 느낄 수 밖에 없었던 것은 미국, 유럽, 일본 등 전통의 자본시장 강국들이 이제 막 기지개를 켜는 모습을 지켜야 봐야 했기 때문일 지 모른다.그나마 국내 ECM은 2012년에 비하면 상황이 나아질 조짐을 보였다. 2012년은 리먼브러더스 파산 사태 이후 가장 극심한 침체기를 맞은 한해였다. 건설·해운 등 재무구조 개선이 시급한 한계기업과 방만 경영으로 질타받은 공기업, 장기 불황에 대비해 미리 실탄(유동성)을 확보해 놓으려는 대기업이 유상증자, 블록딜 시장의 문을 두드렸다. 하지만 ECM의 꽃이라 할 수 있는 기업공개(IPO) 시장은 여전히 침체에서 헤어나지 못했다.

DCM은 국내외 금융환경 변화에 공급과 수요가 모두 크게 위축됐다. 저금리 기조와 장기 불황에 대비한 기업들의 선제적 조달 수요에 힘입어 자금 조달 수요가 급증했던 2012년과는 사뭇 다른 양상이었다. 2013년의 경우 금리 변동성이 확대되고, STX, 동양 등 한계기업들의 신용 이벤트가 연이어 터지면서 수요 양극화를 더욱 심각한 형태로 몰아갔다.

M&A 시장은 상대적으로 나은 편이었다. STX, 동양 등 한계 상황에 다다른 기업 집단들로부터 구조 조정 매물이 쏟아지기 시작했고, 때마침 펀드 자금 모집에 열중하던 국내 사모투자(PE) 업계가 펀드레이징 마무리 단계에 접어들면서 투자 활동에 본격 나서기 시작했다.

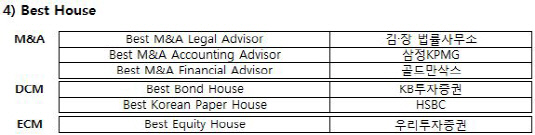

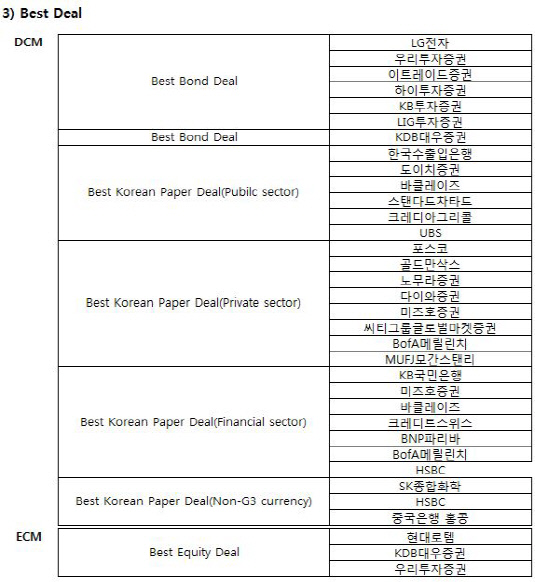

2013년 우리투자증권(ECM), KB투자증권(DCM), 골드만삭스·김장법률사무소·삼정KPMG(M&A) 등은 위기를 기회로 만들며 별처럼 빛났다. 쉽지않은 한해였던만큼 더벨 리그테이블 분야별 순위에 이름을 올린 하우스들의 감회는 남다르다. 이번 어워즈는 총 37개 부문에서 총 66명의 수상자를 배출했다. 머니투데이 더벨은 1월 24일 서울 중구 소공동 웨스틴조선호텔에서 ‘2014 코리아 캐피탈 마케츠 더벨 리그테이블 어워즈'를 열고 이들과 함께 영광의 순간을 같이 한다.

|

2013년 주식자본시장(ECM)에서 우리투자증권의 활약은 그 어느 때보다도 눈부셨다. 딜 가뭄 속 고전을 면치 못한 타사들과 달리 우리투자증권은 굵직한 ECM 랜드마크 거래를 모두 휩쓸며 남다른 IB DNA를 과시했다. 우리투자증권은 2013년 총 16건, 1조 6216억 원의 ECM 거래를 주관하며 2위를 압도적인 차이로 따돌렸다.

특히 우리투자증권은 극심한 딜 가뭄 속에서도 기업공개(IPO), 유상증자(FO), 주식연계증권(ELB), 수수료 등 ECM 전 분야에서 1위를 차지, 더벨이 2008년 리그테이블 집계를 시작한 이후 처음으로 그랜드슬램을 달성하는 진기록을 세웠다.

이같은 실적에 힘입어 우리투자증권은 ECM에서 가장 탁월한 활약을 한 IB 하우스에게 돌아가는 '최고의 에퀴티 하우스'로 선정되는 영예를 안았다. 우리투자증권은 이와 함께 '베스트 IPO 하우스', '베스트 ELB 하우스', '베스트 유상증자(FO) 하우스'로도 이름을 올리는 기염을 토했다.

KDB대우증권과 우리투자증권이 성사시킨 현대로템 IPO 거래는 '베스트 에퀴티 딜'로 선정됐고, 현대로템은 '베스트 IPO 이슈어'로도 뽑혔다. 공모규모만 6223억 원인 현대로템은 지난해 IPO 시장에서 1000억 원이 넘는 유일한 기업이었다. 법무법인 세종은 총 8건, 1108억 원의 IPO 자문 실적을 올리며 2년만에 '베스트 IPO 법률자문'으로 선정되는 영광을 차지했다.

'베스트 블록딜 하우스'의 영예는 BofA메릴린치에게 돌아갔다. 메릴린치는 지난 2월 연간 단일 거래로 최대 규모인 ING그룹의 KB금융지주 지분 전량 매각(7271억 원)을 단독 주관하는 등 4건, 1조 2286억 원의 실적을 기록했다. 키움증권은 더벨 리그테이블 ECM 주관실적 부문에서 6위를 차지, 처음으로 10위권 안에 이름을 올리며 '베스트 이노버티브 하우스'의 영예를 안았다.

7100억 원 규모의 유상증자를 성공적으로 마무리 지었던 한국가스공사는 '베스트 유상증자 이슈어'로, 해운업황 악화로 자금조달에 애로를 겪고 있는 한진해운은 3000억 원 신주인수권부사채(BW) 발행을 통해 활로를 뚫은 점을 인정받아 '베스트 ELB 이슈어'로 뽑혔다.

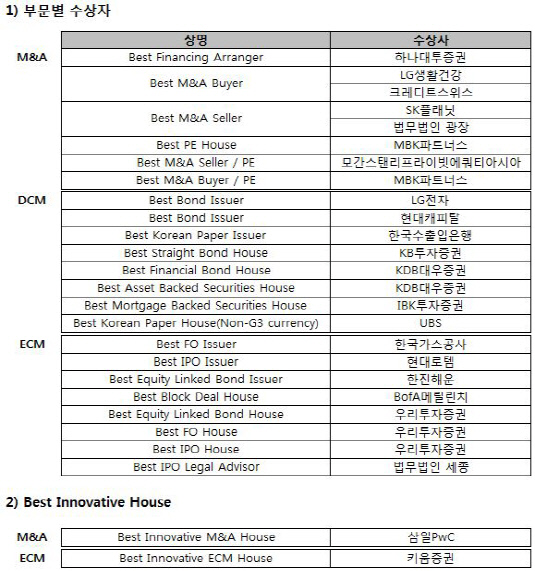

KB투자증권은 채권시장 다방면에서 강점을 보이며 DCM 부문 대상인 2013년 '베스트 본드 하우스'의 영예를 안았다. 자본금 규모 기준으로 업계 20위 권의 중형사가 거둔 실적이라고 믿어지지 않는다. 대표주관 부문에서는 15조 971억 원(점유율 17.40%)의 실적으로 1위에 올랐고, 인수 부문에서도 8조 3516억 원의 조정인수 실적을 올리며 2위인 KDB대우증권을 1조 원 가량의 차이로 따돌렸다.

KB투자증권은 '최고의 일반회사채 하우스'로도 선정됐다. 2013년 총 7조 1685억 원의 일반회사채(SB)를 대표주관하고 4조 4590억 원을 인수(조정인수실적은 4조 3284억 원)하는 기염을 토했다.

SB를 제외한 여신금융기관 채권(FB)과 자산유동화증권(ABS) 부문만 떼 놓고 보면 KDB대우증권이 단연 우세를 보였다. 매년 여전채 부문에서 중·하위권이었던 대우증권은 주관 물량을 2배 이상으로 늘리면서 기존 최강자였던 한국투자증권을 제치고 1위를 꿰찼다. 이에 힘입어 대우증권은 '최고 FB 하우스'로 꼽혔다.

ABS 부문에서도 대우증권이 가장 눈에 띄는 실적을 거뒀다. 대우증권은 단말기할부채권 외에도 여전사 오토론(Auto-Loan) 등 다양한 종류의 유동화를 골고루 맡으며 '최우수 ABS 하우스'로 선정됐다. 대우증권이 주관을 맡은 엘에이치마이홈오차는 '베스트 ABS 딜'로 뽑히기도 했다. 2012년 어워즈에 신설된 '베스트 MBS 하우스'의 두번째 영예는 IBK투자증권에 돌아갔다. 금리 변동 우려에도 안정적인 투자자 기반을 자랑삼아 MBS를 3조 4541억 원 어치나 인수했다.

외화채권(KP) 분야에서는 HSBC가 영예의 '베스트 KP 하우스'로 선정됐다. 27건의 딜을 주관해 32억 1941만 달러의 주관 실적을 쌓으며 연간 정량평가 1위를 거머쥐었다. UBS는 올해 스위스프랑화채권 발행 붐을 일으키면서 '非G3 베스트 KP 하우스'로 선정됐다. 하반기에 스위스프랑 딜이 집중되면서 실적 쌓기에 호재로 작용했다.

국민은행이 지난해 10월 발행한 5억 달러 규모의 3년 만기 글로벌본드가 '금융 부문 올해의 베스트 KP 딜'로 선정됐다. 직전까지 일반적인 발행 형태였던 5년 만기 고정금리 채권에서 탈피해, 3년 만기 변동금리부채권(FRN)으로 변동성이 큰 시장을 공략한 전략이 돋보였다.

포스코가 발행한 500억 엔 어치의 사무라이채권 딜이 '민간 부문 올해의 KP 딜'로 뽑혔다. 얼어붙은 사무라이채권 시장에서 포스코의 일본 내 입지 등을 활용해 상대적으로 만기가 긴 장기물을 대규모로 발행하는 데 성공했다는 평가다. '非G3 통화 부문 베스트 KP 딜'은 SK종합화학의 홍콩 자회사인 SK글로벌케미칼홍콩이 발행한 딤섬본드(위안화채권)로 선정됐다.

한국수출입은행은 2012년에 이어 2년 연속 해외 공모 채권(Korean Paper) 시장에서 '최고 발행사'의 영예를 안았다. 특히 유로화채권은 '공공부문 베스트 딜'로 꼽히면서 2관왕을 달성했다.

|

2013년 M&A 시장은 사모투자펀드(PEF)의 약진으로 요약된다. PEF 약진의 중심에는 MBK파트너스가 있었다. 코웨이, ING생명 등 1조 원이 넘는 대규모 M&A에서 두 번이나 SI를 따돌리며 승자가 됐다. 이에 힘입어 '베스트 PE 하우스'는 2013년에만 4개 업체(4조4786억 원) 인수에 성공한 MBK파트너스가 차지했다. 리그테이블 어워즈에 포함된 M&A하우스 중 다수가 MBK파트너스가 참여했던 딜에서 자문을 담당했다는 사실만 봐도 2013년 M&A시장에서 MBK파트너스의 영향력을 확인할 수 있다.

김장법률사무소는 코웨이, 네파, ING생명 등 1조 원 안팎을 기록했던 굵직한 MBK파트너스 딜 3건을 꿰차며 '베스트 M&A 법률자문'에 이름을 올렸다. 모나리자를 인수한 모간스탠리PE, 한미반도체와 테이팩스에 투자한 스카이레이크인큐베스트 등 국내외 대형 사모투자펀드들이 김앤장의 고객이었다.

골드만삭스는 1조 원이 넘는 메가 딜의 금융자문을 모조리 차지하며 '베스트 M&A 금융자문'에 선정됐다. 코웨이, 아르셀로미탈, ING생명, 삼성코닝정밀소재 등 다수 M&A의 금융자문을 맡으면서 빅 딜의 매각주관사는 골드만삭스라는 공식을 완성했다.

삼정KPMG는 MBK파트너스의 인수회계자문을 담당하며 거둔 실적에 힘입어 2회 연속으로 '베스트 M&A 회계자문' 수상이라는 영광을 차지했다. 삼정KPMG가 기록한 완료기준 회계자문 실적 금액 4조7604억 원 중 83%에 해당하는 3조9645억 원이 MBK파트너스의 인수회계자문을 담당하며 거둔 실적이다.

크고 작은 딜에서 발군의 실력을 발휘한 삼일PwC는 '베스트 이노버티브 하우스'의 영광을 차지했다. 1000억 원 미만의 소형 딜을 쓸어 담으며 국내 금융자문사 가운데 가장 좋은 실적을 기록했다.

'베스트 M&A 바이어'로는 에버라이프 경영권을 인수한 LG생활건강이, '베스트 M&A 셀러'는 로엔엔터테인먼트 지분을 매각한 SK플래닛이 각각 차지했다. LG생활건강은 신성장동력 확보를 위해 일본에서 '먹는 화장품'이라는 새로운 길을 찾았다는 점에서 높은 평가를 받았다. SK플래닛은 '공정거래법 준수'와 '자금유치'라는 두마리 토끼를 잡다는 점에서 점수를 얻었다.

'PE 부문 베스트 M&A 셀러'로는 현대로템을 기업공개(IPO)하며 성공적으로 투자를 회수하게 된 모간스탠리PE가, '베스트 M&A 바이어'는 ING생명 지분 100%를 인수한 MBK파트너스에게로 돌아갔다. 베스트 인수금융 분야에서는 2013년 인수금융 시장 전체 실적의 3분의 1 이상을 홀로 책임진 하나대투증권이 선정됐다. 하나대투증권은 총 15건, 1조 9014억 원의 주선 실적을 거두며 경쟁자들을 압도했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성