세아그룹, 특수강 대신 홀딩스 내세운 이유는 동부특수강 인수 홀딩스 단독 입찰..신용도, 포스코특수강 인수전 고려한 듯

김장환 기자공개 2014-09-29 08:20:00

이 기사는 2014년 09월 26일 09:09 thebell 에 표출된 기사입니다.

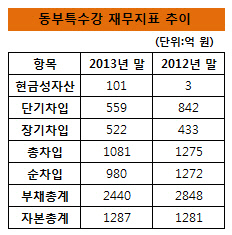

세아특수강을 앞세워 동부특수강 인수전에 뛰어들려던 세아그룹이 방향을 홀딩스로 틀었다. 세아특수강 보다 자금 조달 여력이 우수하다는 판단에 따른 것으로 풀이된다. 다만 세아홀딩스 자체도 유동성이 부족해 대규모 외부자금 조달에 나서는 것은 불가피할 것으로 예상된다.26일 인수합병(M&A) 업계에 따르면 전날 진행된 동부특수강 인수의향서(LOI) 입찰에 현대제철과 세아홀딩스, 동일산업 및 해외 사모투자펀드(PEF) 등 총 4곳이 들어왔다. 현대제철은 기존 예상됐던 현대비앤지스틸 대신 직접 인수로 선회했고, 세아그룹은 특수강을 앞세우려던 전략을 버리고 세아홀딩스가 주전으로 나섰다.

|

매각 주관사인 산업은행과 딜로이트안진은 적격업체 심사를 거쳐 금일 인수 후보를 선정 발표할 예정이다. 현대제철과 세아홀딩스는 자금 및 재무여력 등 여러 가지 면에서 볼 때 별 탈 없이 심사를 통과할 수 있을 것으로 예상된다. 적격업체 심사가 마무리된 후 본입찰은 오는 10월 말 본격화될 예정이다.

세아그룹이 홀딩스를 통해 인수전에 뛰어든 것은 인수 자금 조달에 더욱 유리할 것이란 판단을 내렸기 때문으로 풀이된다. 세아특수강이 자체적인 자금력은 더욱 우세하지만 외부 자금 조달없이 동부특수강 인수에 나설 정도는 아니다. 세아홀딩스 역시 마찬가지이지만 전반적인 기업의 신용도가 더욱 우위를 차지하고 있다.

일례로 국내 신용평가사 신용등급을 보면 세아홀딩스가 더욱 유리한 입지를 점하고 있다. 현재 세아홀딩스의 기업신용등급은 A(안정적)를 유지하고 있고 세아특수강은 A-(긍정적) 수준이다. 신용등급의 우위는 회사채, 금융권 대출 등 어떤 방식의 자금 조달을 선택하더라도 더욱 낮은 수준의 이율을 받을 수 있을 것이란 가능성을 엿보이게 한다.

아울러 세아홀딩스 단독으로 입찰에 뛰어든 것은 딜(DEAL)이 마무리된 후에도 지배구조의 투명성을 높일 수 있다는 장점을 고려한 것으로 보인다. 세아특수강, 세아홀딩스, 세아베스틸 등이 함께 나섰다면 동부특수강 지분을 나눠가져야 한다. 향후 지분 정리를 거치게 되면 추가적인 자금 수요가 있을 수 있다. 때문에 세아홀딩스가 직접 나서는 것이 PMI(합병·통합)에 더욱 유리할 것이란 판단이 가능하다.

특히 포스코특수강 인수전이 비슷한 시기 진행될 것이란 점도 세아홀딩스를 단독으로 내세운 결정적 이유로 해석된다. 세아그룹과 포스코는 지난달 14일 양해각서(MOU)를 체결하고 포스코특수강을 세아베스틸에 매각키로 협의를 마쳤다. 이달 중 실사를 거쳐 최종 인수 여부를 결정할 예정이다. 세아베스틸은 실사 결과 심각한 부실이 발견되지 않는 이상 포스코특수강을 반드시 인수하겠다는 입장이다.

업계에서 예상하고 있는 포스코특수강 매각가는 최소 1조2000억 원대다. 세아그룹 내에서 가장 알짜배기로 꼽히는 세아베스틸이지만 이 정도 자금을 혼자 감당하기에는 벅차다. 지난 6월 말 별도 기준 세아베스틸이 보유한 현금성자산은 870억 원 수준에 그치고 총차입금은 5352억 원, 순차입금이 4486억 원이다. 인수 대금 대부분을 외부 차입이나 재무적투자자(FI)들을 통해 끌어와야 한다는 얘기다. 현재 세아베스틸은 FI 유치에 총력을 기울이고 있다.

이런 상황에서 계열사 중 가장 공격적으로 자금을 조력해줄 수 있을 만한 곳은 바로 세아특수강이다. 6월 말 연결기준 세아특수강이 보유한 현금성자산은 172억 원으로 그리 많은 수준은 아니다. 하지만 차입금이 1771억 원대로 그리 많지 않고 신용도도 양호한 편이어서 외부 자금 조달에 상대적으로 여력이 있다.

결국 동부특수강 인수전에 세아특수강을 전면 내세우려던 계획을 뒤집은 것은 포스코특수강 인수에 세아특수강을 함께 참여시키기 위한 조치일 것이란 관측이다.

|

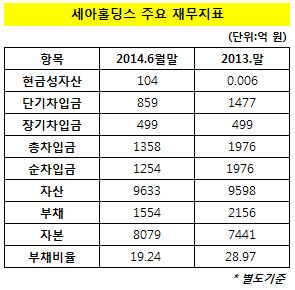

뭐가 됐던 세아홀딩스는 동부특수강 인수를 위해 대규모 외부 차입이 불가피하다. 지난 6월 말 별도기준 세아홀딩스가 보유한 현금성자산은 1억 원에 그친다. 6000억 원이 넘는 이익잉여금을 보유하고 있다지만 유동화할 수 있는 자금력은 극히 적다. 매도가능금융자산은 110억 원 수준이고 1000억 원대 투자부동산을 보유하고 있지만 당장 현금화하기는 어려운 것 들이다.

동부특수강 인수가는 3500억 원대가 예상되고 있다. 현대제철이 공격적인 인수 의지를 피력하고 있는 만큼 입찰가가 더욱 오르게 될 가능성도 있다. 현대제철에 비해 상대적으로 유동성이 떨어지는 세아홀딩스 입장에서는 이번 인수 진행에 상당한 부담을 안고 갈 수밖에 없다.

만약 3000억 원대 자금을 외부에서 조달한다고 가정할 경우 세아홀딩스의 부채비율(6월 말 별도기준)은 기존 19.2%에서 90%까지 오르는 것으로 분석된다. 금융권 차입, 사채 발행 등 방식으로만 인수대금을 확보하기에는 재무적 부담이 과도하게 크다. 때문에 본입찰 이전 FI를 안정적으로 유치하지 않는 이상 공격적인 입찰가를 써내기는 어려울 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성