대한토지신탁, 차입형 신탁사업 '경고등' [부동산신탁사 리스크점검]②미분양 964가구, 금액기준 2430억…관리지역 '경남·경북' 집중

이명관 기자공개 2018-10-16 13:20:00

[편집자주]

금융위기 이후 열위한 시행사를 대체해 부동산 신탁회사들이 개발형 신탁, 즉 차입형 신탁 사업을 적극적으로 늘렸다. 부동산 경기 활황을 등에 업고 신탁회사들의 외형과 수익성은 급격히 개선됐다. 하지만 과도한 사업 확장과 부동산 경기 위축 가능성 등으로 최근 리스크가 커지고 있다. 더벨은 부동산신탁회사들의 재무구조와 사업현황 전반을 점검해 본다.

이 기사는 2018년 10월 12일 06:29 thebell 에 표출된 기사입니다.

대한토지신탁의 성장을 이끌었던 차입형 토지신탁사업에 경고등이 켜졌다. 부동산 경기가 하락세로 접어들면서 지방을 중심으로 미분양 가구가 급증하고 있기 때문이다. 그동안 체감하지 못했던 리스크가 현실화할 가능성이 높아졌다.특히 미분양이 발생한 사업장이 주택보증공사(HUG)에서 지정한 미분양 관리지역에 속해있는 곳들로 장기 미분양으로 남을 가능성이 있다.

|

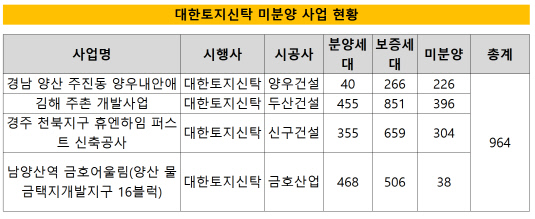

HUG에 따르면 대한토지신탁의 미분양 가구수는 지난 6월 말 기준 964가구다. 총 4개 사업장에서 발생한 미분양으로 평균 미분양률은 46.28%를 기록했다. 이들은 모두 대한토지신탁이 사업 시행을 맡고 있는 곳이다.

가장 많은 미분양이 발생한 사업장은 김해 주촌 개발사업이다. 총 851가구 중 396가구가 미분양이다. 다음으로 미분양이 많은 곳은 '경주 천북지구 휴엔하임 퍼스트'로 659가구 중 304가구가 미분양이다.

분양률 기준으로 보면 가장 상황이 안 좋은 곳은 '경남 양산 주진동 양우내안애' 사업장이다. 이 사업장은 6월 말 현재 분양률이 15%에 머물러 있다. 그나마 '남양산역 금호어울림(양산 물금택지개발지구 16블럭)' 사업만 순조롭게 사업이 진행 중이다. 전체 506가구 중 38가구만 미분양으로 남아있는 상태다. 분양률로 보면 92.49% 수준이다.

문제는 이들 미분양 발생 사업장이 경남과 경북에 집중돼 있다는 점이다. 경남 양산과 김해, 경북 전주 등은 전부 미분양 관리지역으로 선정된 곳들이다. 미분양 문제가 장기화될 가능성이 높다는 의미다. 이 경우 사업 시행사로 미분양에 따른 재무 부담이 가중될 수밖에 없다. 자칫 악성 미분양(준공 후 미분양)으로 남을 가능성마저 존재한다는 게 시장의 시각이다.

주택개발 사업은 구조상 사업주체인 시행사가 미분양에 따른 타격이 가장 크다. 시행사가 개발 사업에 필요한 자금을 외부에서 대부분 조달한다. 차입 의존도가 높다 보니 금융비용 부담도 높다. 때문에 분양대금이 적기에 들어오지 않으면 재무부담이 커질 수밖에 없다.

차입형 신탁사업에선 신탁사가 이 역할을 맡는다. 더욱이 차입형 신탁사업의 조달 금리는 7% 안팎으로 높은 편이다.

부동산업계 관계자는 "차입형 토지신탁사업의 경우 대부분 시행사가 단독으로 추진하기 어려워 신탁사에 맡기는 사업장이 많다"며 "그만큼 프로젝트 파이낸싱(PF) 금리가 높게 책정된다"고 지적했다.

|

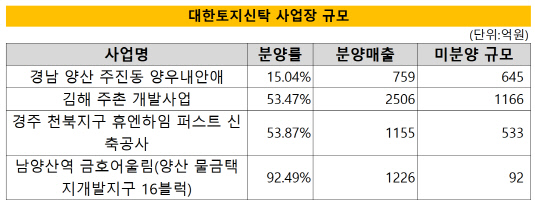

대한토지신탁의 미분양 사업장별 규모를 살펴보면 김해 주촌 개발사업이 가장 크다. 이 사업장은 분양 매출액 기준 2506억원이다. 이외에 경주 천북지구 휴엔하임 퍼스트가 1155억원, 경남 양산 주진동 양우내안애가 759억원 등을 나타냈다. 미분양이 가장 적었던 남양산역 금호어울림은 1226억원 규모였다.

이를 토대로 미분양 물량의 매출액 규모를 산출해보면 2430억원 가량 된다.396가구의 미분양이 발생한 김해 주촌 개발사업의 비중이 가장 컸다. 미분양 규모는 1160억원 가량이다. 이곳에서만 전체 미분양 매출의 47.8%가 발생한 것이다.

분양률이 가장 낮았던 경남 양산 주진동 양우내안애의 미분양 규모는 640억원 수준으로 나타났다. 이는 전체 미분양 매출의 26% 수준이다. 53%의 분양률을 기록한 경주 천북지구 휴엔하임 퍼스트의 미분양 규모는 530억원 수준으로 집계됐다. 분양률 92%대로 순조롭게 사업이 진행 중인 양산역 금호어울림의 미분양 규모는 90억원에 불과했다.

부동산업계 관계자는 "부동산신탁사 입장에서 손익분기점이라고 볼 수 있는 분양률은 70% 수준"이라며 "이정도 분양률로는 손실이 불가피할 것"이라고 지적했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 하이브 '집안싸움'이 가리키는 것

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

이명관 기자의 다른 기사 보기

-

- [운용사 실적 분석]제이씨에셋운용, 운용보수 보다 많은 평가익 '눈길'

- 초고령사회 '역모기지론' 저변 넓히려면

- [운용사 배당 분석]엠플러스운용 고배당에 군인공제회 인수자금 절반 회수

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- 신생 HB운용, 설립 1년만에 대표 교체 '강수'

- [운용사 배당 분석]퍼시픽운용 고배당 지속…모기업 화수분 역할

- [운용사 배당 분석]현대인베운용, 넉넉한 잉여금 바탕으로 통큰 배당

- 운용사 사업다각화 고민, '정부 출자사업'에 향한다

- GVA운용, 펀딩 한파속 메자닌 투자 신상품 출격

- 서울 다동 패스트파이브타워 대출 결국 'EOD'