안다운용, '자율주행' 기술보유 삼보모터스 투자 [메자닌 투자 돋보기]자회사 프라코 SCC커버 기술 '주목'…CB 발행물량 전량 인수

이민호 기자공개 2019-07-01 08:21:45

이 기사는 2019년 06월 26일 15:52 thebell 에 표출된 기사입니다.

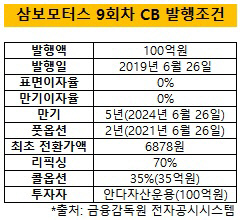

안다자산운용이 삼보모터스가 발행한 9회차 전환사채(CB)에 100억원을 투자했다. 안다자산운용은 삼보모터스 자회사 프라코가 보유한 자율주행차 관련 기술에 주목한 것으로 알려졌다. 안다자산운용이 고유자금 투자를 제외하고 최근 펀드 포트폴리오에서 자율주행차 관련 종목을 담은 건 오랜만의 일이다.26일 금융투자업계에 따르면 안다자산운용은 이날 삼보모터스가 운영자금 조달을 목적으로 발행하는 100억원 규모 9회차 CB를 전량 인수했다. 안다자산운용은 이번 인수에 '안다메자닌전문투자형사모투자신탁제7호'(60억원) 등 4개 펀드를 동원했다.

|

9회차 CB 만기는 5년이며 표면이자율과 만기이자율 모두 0%로 책정됐다. 전환가액은 6878원으로 발행 1년 이후부터 전환이 가능하다. 전환가액은 최초 전환가액의 70%까지 하향 조정(리픽싱)할 수 있도록 했다.

안다자산운용에는 발행 2년 이후부터 조기상환을 청구할 수 있는 풋옵션이 부여됐다. 풋옵션 행사 시 가산되는 조기상환수익률은 0%다. 반면 삼보모터스에는 발행 1년 이후부터 2년 사이에 발행총액의 35%(35억원)까지 중도상환을 요구할 수 있는 콜옵션이 부여됐다. 콜옵션 행사 시에는 분기단위로 연복리 1.0%의 금리가 가산된다.

삼보모터스는 2017년 11월 NH투자증권(NH앱솔루트리턴전문투자형사모투자신탁제1호)을 비롯해 브레인자산운용, 플랫폼파트너스자산운용, 에프지자산운용 등 운용사를 대상으로 144억원 규모 8회차 CB를 발행한 바 있다. 8회차 CB는 발행 1년 이후인 지난해 11월부터 전환청구가 가능하다는 발행조건에 따라 약 87억원어치가 전환되고 현재 57억원어치가 CB로 남아있는 상태다. 삼보모터스로서도 추가 자금 조달의 필요성이 있었던 것으로 풀이된다.

다만 이번 9회차 CB의 표면이자율과 만기이자율이 모두 0%인 데다 풋옵션 행사 시 가산되는 금리도 0%인 점을 고려하면 안다자산운용에 다소 불리한 발행조건으로 해석할 수 있다. 그럼에도 안다자산운용이 발행물량을 전량 인수한 것은 삼보모터스가 보유하고 있는 자율주행차 관련 기술을 높게 평가했기 때문이다.

삼보모터스는 자회사 프라코를 통해 자율주행차 부품인 SCC(Smart Cruise Control)에 소요되는 커버를 생산하고 있다. 현재 현대기아차 일부 차종이 SCC 커버 생산물량의 대부분을 소화하고 있지만 향후 차종 확대와 함께 수출 확대 가능성도 열려있는 상태다. 프라코는 SCC 커버 외에도 전기차 감속기와 수소차 연료전지용 분리판 가공기술 등 친환경차 관련 기술도 보유하고 있어 관련 매출이 증가할 여지가 있다는 것이 시장의 전망이다. 프라코는 2016년에 이어 지난해에도 유가증권시장 상장을 추진했지만 무산된 바 있다.

삼보모터스 주가는 프라코의 SCC 커버 기술이 주목받으며 지난해 4월 종가 기준 1만2250원까지 오르기도 했다. 지난해 초 주가가 6750원이었던 점을 고려하면 81.4% 크게 오른 금액이다. 다만 자율주행차 관련 테마에 대한 열기가 다소 진정되며 지난 25일 6650원 수준으로 하락한 상태다.

이외에도 안다자산운용은 펀드 포트폴리오 내 섹터 다양화 측면도 고려한 것으로 알려졌다. 안다자산운용이 이번 삼보모터스 9회차 CB 인수에 동원한 4개 펀드 중 가장 많은 물량(60억원)을 가져간 '안다메자닌전문투자형사모투자신탁제7호'는 올해 3월 설정돼 전체 설정액이 약 520억원인 블라인드펀드로 현재 아이큐어, 세종공업, 파멥신, 삼보모터스 등 6개 종목이 포함돼있으며 향후 2~3개 종목을 추가로 편입할 예정이다.

안다자산운용 관계자는 "삼보모터스는 자동차부품사 중에서도 수익성과 재무구조가 안정적"이라며 "자율주행차뿐 아니라 전기차와 수소차 관련된 사업으로 진출을 시도하고 있는 점을 높게 평가했다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

이민호 기자의 다른 기사 보기

-

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수

- [Board Index/두산그룹]사내이사 배제된 사추위, 독립성 눈길

- [Board Index/두산그룹]사외이사가 이사회 의장인 상장사 '0곳'

- [Board Index/두산그룹]'각자대표' CFO 위상 높인 두산그룹

- [조인트벤처 활용법]SK가스 가스화학 밸류체인 중심에 손철승 재무실장

- [조인트벤처 활용법]자생력 요구받는 SK가스 가스화학 밸류체인