태영건설, 등급상향에 자신감…공모채 '한번 더' 700억 규모 4개월만에 추가 발행…A0 복귀, 풍부한 시장 수요

이경주 기자공개 2019-07-09 13:43:00

이 기사는 2019년 07월 08일 19:10 thebell 에 표출된 기사입니다.

태영건설이 4개월 만에 다시 공모채 발행에 착수했다. 역대급 시장호황에 신용등급 상향이란 호재까지 만나 조달여건이 크게 개선된 영향으로 보인다.투자은행(IB) 업계에 따르면 태영건설은 이달 700억원 규모 공모채 발행을 준비하고 있다. 만기구조는 3년 물로 단일 구성할 예정이다. NH투자증권이 대표주관사로 낙점됐다. 수요예측일은 이달 16일, 발행일은 같은 달 23일로 잠정 확정했다.

올해 3월 1000억원(65회 사채) 규모 공모채를 발행한지 4개월만이다. 지난해와 비교해 눈에 띄게 조달이 활발해졌다. 지난해는 3월 발행한 800억원 규모 공모채(63회 사채) 단 한 건에 그쳤다. 시장호황과 신용등급 상향에 자신감이 붙었다는 관측이다.

|

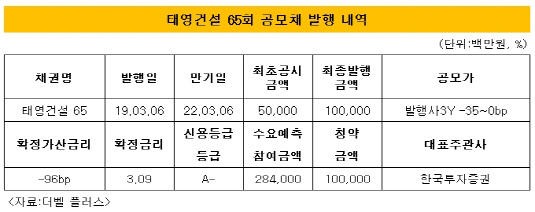

올 초 65회 공모채는 폭발적인 기관수요 덕에 초 저금리로 발행됐다. 500억원 모집에 2840억원 기관청약이 이뤄져 경쟁률이 5.7배였다. 이에 1000억원으로 증액을 결정했지만 발행금리는 개별민평보다 무려 96bp 낮은 3.09%로 확정됐다. 당시 신용등급(A-) 아웃룩이 ‘긍정적'이라 등급상향에 대한 기대감이 작용한 영향도 있었다. 긍정적 아웃룩은 전년 6월에 받았다.

이번에는 등급상향이 현실화된 상황에서 발행하게 됐다. 한국기업평가와 한국신용평가는 올 6월 정기평가에서 태영건설 등급을 A-에서 A0로 한 노치 높였다. 다만 나이스신용평가는 상대적으로 보수적으로 평가하고 있다. 정기평가에서 아웃룩만 A-(안정적)에서 A-(긍정적)으로 조정했다.

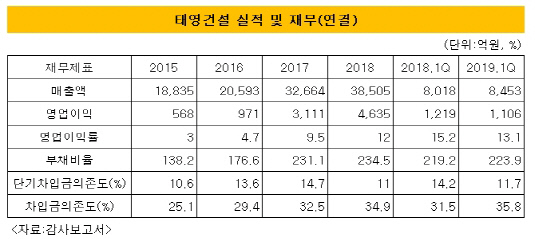

태영건설은 주택사업 분양성과에 힘입어 수년 새 매출과 수익성이 크게 개선됐다. 지난해 연결 기준 매출은 3조8505억원, 영업이익은 4636억원이다. 3년 전인 2015년에 비해 매출(1조8835억원)에 비해 매출은 두 배(104.4% 증가)가 됐고, 영업이익(568억원)은 8배(715.4% 증가)가 됐다. 같은 기간 영업이익률은 3%에서 12%로 9%포인트 상승했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다