SKT 세번째 공모채 발행…AAA 불패 이어간다 [Weekly Brief]뉴이슈어 코리안리·TSK코퍼 데뷔 무대도 주목

이지혜 기자공개 2019-10-15 11:07:21

이 기사는 2019년 10월 14일 06:10 thebell 에 표출된 기사입니다.

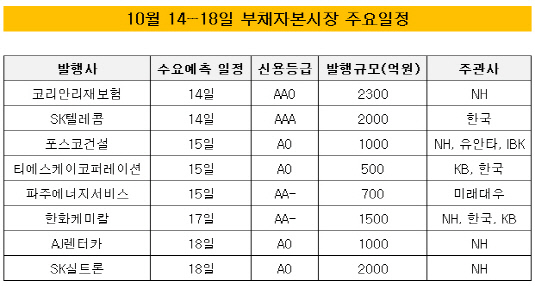

SK텔레콤이 올 들어 세 번째 공모 회사채를 발행한다. 수요예측 모집금액은 2000억원이지만 4000억원으로 증액할수 있다. SK텔레콤은 연간 공모채 발행금액이 1조원을 훌쩍 넘으며 '빅이슈어'로서 위용을 보일 것으로 전망된다.이번 주 부채자본시장에는 뉴이슈어도 등장했다. 코리안리재보험과 티에스케이코퍼레이션이 주인공이다. 코리안리재보험은 2300억원 규모의 신종자본증권을, 티에스케이코퍼레이션은 500억원 규모의 공모채를 발행하며 수요예측에 도전장을 냈다.

증액이 이뤄진다면 이번주 회사채 발행 규모는 1조원이 넘을 것으로 추산된다. 지난주 수요예측을 거쳐 발행된 회사채 규모가 2조원을 넘는 등 회사채 발행 시장이 활황을 이어가고 있다.

◇대형 이슈어 SK텔레콤, 최대 4000억 발행

‘빅 이슈어'로 꼽히는 SK텔레콤이 연말 공모채 시장에 또다시 등장했다. 3월, 7월에 이어 세 번째다. SK텔레콤은 14일 수요예측을 진행한다. 모집금액은 2000억원이지만 최대 4000억원으로 증액발행할 가능성을 열어뒀다. 이 경우 SK텔레콤의 연간 발행 규모는 1조2000억원으로 역대 최대가 된다.

SK텔레콤의 최대 강점은 신용등급이다. 수년째 AAA의 신용등급을 유지하면서 투자자로부터 확고한 신뢰를 받고 있다. 7월 민간 기업 사상 처음으로 30년물 공모채를 발행할 때도 모집금액의 3배가 넘는 자금수요가 몰리며 초우량 신용도 보유기업으로서 위용을 보였다.

한국투자증권도 적지 않은 주관실적을 올릴 것으로 전망된다. SK텔레콤이 한국투자증권을 단독 대표주관사로 낙점했기 때문이다.

SK텔레콤이 수요예측에서 흥행을 거둬 4000억원으로 증액발행한다면 이번 주 신종자본증권 및 공모채 발행규모가 1조원을 훌쩍 넘길 것으로 추산된다. 신종자본증권과 공모채를 포함한 모집금액 총액은 현재 기준으로 1조원이다.

|

◇뉴이슈어 코리안리재보험·티에스케이코퍼레이션 데뷔 무대

코리안리재보험과 티에스케이코퍼레이션도 이번 주 시장성 조달 데뷔전을 치른다. 코리안리재보험은 2300억원 규모의 신종자본증권을 발행하기 위해 14일 수요예측을 진행한다. 대표주관업무는 NH투자증권이 맡았다. 콜옵션 기간은 발행일로부터 5년 뒤, 스텝업 기간은 10년 뒤다. 이번에 조달된 자금은 2014년 해외에서 외국에서 발행했던 2억달러 규모의 신종자본증권을 차환하는 데 쓰인다.

코리안리재보험은 국내에서 유일한 전업 재보험사로 시장지위가 1위다. 수재보험료 기준 시장점유율은 국내 손해보험 재보험시장에서 약 60%, 생명보험 재보험시장에서 약 50%다. 업력이 긴 데다 사업경쟁력도 뛰어나 당분간 시장지위가 흔들림없을 것으로 신용평가업계는 바라본다.

티에스케이코퍼레이션은 만기 3년짜리 공모채 500억원을 발행하기 위해 15일 수요예측을 진행한다. 티에스케이코퍼레이션은 태영건설그룹의 환경부문 중간지주사다. 2012년 무차입경영을 끝내고 폐기물처리사업과 고형연료 및 스팀공급사업으로 영역을 넓혔다. 특히 폐기물 처리사업이 '효자사업'으로 자리매김했다. 매출규모가 꾸준히 늘었고 매출총이익률도 50%가 넘어 전체 실적을 견인했다.

티에스케이코퍼레이션은 신용도에도 청신호가 켜졌다. 나이스신용평가, 한국신용평가의 본평정에서 신용등급 전망이 'A0/안정적'에서 'A0/긍정적'으로 조정됐다. 티에스케이코퍼레이션 공모채 발행의 대표주관사는 KB증권과 한국투자증권이다. 신용도 호재 등에 힘입어 수요예측에서 흥행한다면 조달 파트너로서 입지를 굳힐 수 있을 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- 카카오, 외화 메자닌 발행 추진

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'