[펀드 백오피스 지각변동]미래에셋펀드서비스, '전문성'으로 승부수 띄운다⑥"전체 서비스 가능한 유일한 사무수탁사, 글로벌·ETF로 新시장 구축"

허인혜 기자공개 2020-07-08 13:01:24

[편집자주]

사무수탁사의 수수료 인상이 현실화하면서 업계에 지각변동이 일어나고 있다. 수수료 현실화에 독보적 1위 신한아이타스가 대형 자산운용사와 잇따라 결별하고 있다. 그 사이 차순위 사무수탁사들이 공격적으로 영업에 나서며 빈자리를 메우고 있다. 더벨이 사무수탁 업계의 지각변동과 각 사별 대응 방안을 점검하고 백오피스 업계의 미래를 조망해 본다.

이 기사는 2020년 07월 06일 14:30 thebell 에 표출된 기사입니다.

미래에셋펀드서비스는 삼성생명과 타임폴리오자산운용 등 보험업계·자산운용업계 '대어'를 동시에 잡으며 중위권 펀드 사무수탁사 중 가장 처음으로 60조원의 고지를 밟았다.하지만 펀드서비스 수수료 인상을 일부 동의하면서도 출혈경쟁에는 나서지 않을 방침이다. 전문성을 무기로 점유율을 유지한다는 목표다.

미래에셋운용 성장과 맞물린 보폭 확대로 해외 자산운용사의 현지 펀드 기준가격 산정 서비스를 포함해 변액보험 계정과 헤지펀드, 상장지수펀드(ETF), 차등분배 펀드에 대한 모든 서비스가 가능한 국내 유일한 펀드서비스사다.

◇상위권 진입 "출혈 경쟁 않는다, 점유율 다지기 총력"

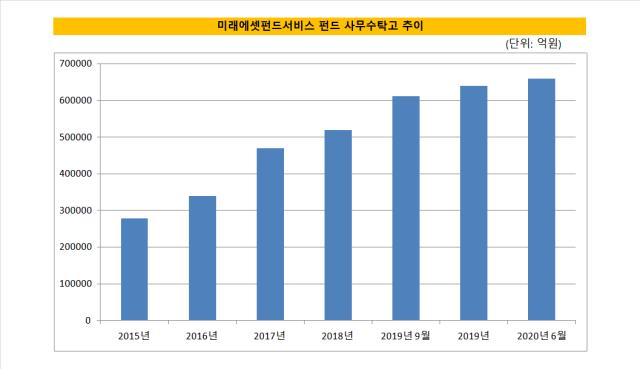

미래에셋펀드서비스의 점유율 상승세는 국민은행, 우리펀드서비스 등 동률의 펀드서비스사보다 앞섰다. 두 펀드서비스사가 천천히 사무수탁고를 높여오다 올해 크게 성장했다면 미래에셋펀드서비스는 2016년부터 점유율을 끌어 올렸다.

2015년 말 미래에셋펀드서비스의 사무수탁고는 27조8000억원에서 2016년 33조9500억원으로 확대됐다. 시스템 이관이 마무리된 이듬해에는 사무수탁고가 46억9300만원으로 늘었다. 2년 사이 두 배에 달하는 성장률을 기록한 셈이다. 이 시기 국민은행과 우리펀드서비스, 한국예탁결제원 등 중위권 사무수탁사들을 큰 폭으로 따돌렸다. 성장 속도를 유지하며 2018년 말에는 사무수탁고 52조원을 넘겼다.

지난해 9월 61조2500억원까지 계약고를 끌어 올리며 중위권 사무수탁사로는 처음으로 60조원을 넘겼다. 전월대비 한 달만에 6000억원의 사무수탁 계약고가 확대됐다. 당해 말 64조600억원의 사무수탁고를 올렸다. 이 시기 국민은행 펀드서비스의 사무수탁고가 57조7000억원, 우리펀드서비스의 사무수탁고가 48조3000억원, 예탁결제원이 44조9800억원 수준이었다.

삼성생명 특별계정, 타임폴리오자산운용 등 보험사와 자산운용사 '대어'를 잡으며 우위를 선점했다. 2016년 한 해에만 14곳의 자산운용사·보험사 계약을 따냈다. 타임폴리오자산운용, 타이거자산운용, 리운자산운용, 삼성생명 특별계정, 오라이언자산운용, VIP투자자문(현 VIP자산운용), KB자산운용 ETF부문 등이다.

차세대 시스템 오픈과 신규 전문 사모운용사 확장기도 시기가 잘 맞았다. 2014년 차세대 펀드시스템을 열고 2015년부터 영업을 시작했는데 이 시기 타임폴리오자산운용 등 '루키' 전문 사모운용사들이 미래에셋펀드서비스를 택했다. 현재 22개 자산운용사와 펀드서비스 계약을 맺었다. 연기금보다는 자산운용사의 비중이 훨씬 높다.

다만 올해 들어 중위권 펀드서비스사들의 점유율이 요동치며 미래에셋펀드서비스의 입지도 흔들리고 있다. 미래에셋펀드서비스는 펀드서비스 수수료 인상에 대해서는 동의하면서도 과열 경쟁에는 뛰어들지 않겠다고 했다. 근본적인 수수료 하락요인인 연기금 수수료가 개선되지 않고 있어서다.

최기영 미래에셋펀드서비스 상무는 "신한아이타스의 보수율 인상 자체에 대해서는 어느 정도 필요했다고 인정한다"면서도 "다만 수수료 하락의 근본적인 원인인 연기금 부분의 개선이 미진하다보니 자산운용사로서는 지불하는 수수료가 연기금 서비스로 흘러가는 것은 아닌지 의구심을 가질 수 밖에 없다"고 짚었다.

일부 연기금사가 여러 차례 입찰을 거치며 수수료를 대폭 낮춰 10조원을 사무위탁해도 수수료를 2억원 안팎으로 지불한다는 설명이다. 최 상무는 "문제점들이 해소되지 않은 채 무의미한 점유율 경쟁에 뛰어드는 것은 바람직하지 않다고 판단한다"고 답했다.

◇글로벌·부동산 펀드서비스 '선봉장'

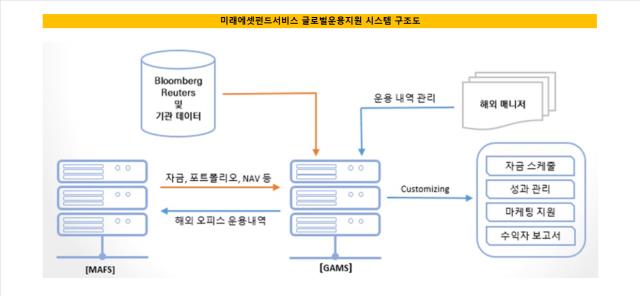

미래에셋펀드서비스의 첫 발은 미래에셋운용과 이인삼각으로 뗐다고 해도 과언이 아니다. 미래에셋운용의 글로벌 진출에 따라 미래에셋펀드서비스의 글로벌 사무수탁 업력도 쌓였다. 국내 펀드서비스업계 최초로 글로벌 운용지원 시스템을 구축한 배경도 이 때문이다.

해외 현지펀드를 출범시켰던 미래에셋운용은 외국 운용회사에 위탁해 재간접 투자하는 방식이 아니라 직접 펀드를 설정해 운용하는 방법을 택했다. 이때 미래에셋운용의 해외 현지펀드 사무수탁 서비스를 지원한 곳이 미래에셋펀드서비스다. 해외 펀드 사무수탁 서비스는 국내와 마찬가지로 현지 펀드의 기준가격을 산출해 제공한다.

해외 펀드 사무수탁 서비스로 의사소통이 편해지며 미래에셋운용의 해외 계열사들도 미래에셋펀드서비스에 일을 맡겼다. 미래에셋홍콩자산운용은 2010년 룩셈부르크에서 공모펀드(SICAV)를 설정하며 룩셈부르크와 동일한 방식의 외화기준가 산정을 의뢰했다.

룩셈부르크 공모펀드를 계기로 초기에는 주식형 펀드에 한해 달러화 기준으로 기준가격을 계산하는 시스템을 구축한다. 모든 통화와 자산을 대상으로 기준가격 산출 능력이 확대되면서 해외 공모펀드 지원까지 가능한 수준으로 성장했다.

다음 스텝은 인도와 베트남이다. 최 상무는 "7월부터 미래에셋베트남자산운용이 현지에서 운용하는 펀드의 기준가 서비스를 제공 중"이라며 "베트남 현지 펀드서비스는 미래에셋펀드서비스의 해외투자펀드 부문 경쟁력을 상징한다"고 자신했다.

이어 부동산 펀드 서비스를 미래에셋운용 바깥의 영토로 낙점했다. 미래에셋운용과 협업이 잦다보니 타 펀드서비스사들이 이미 시장 점유율을 확보하고 있었다. '시장의 틈'을 찾던 미래에셋펀드서비스에게 부동산 등 전문 펀드서비스 사업은 필연적이었다.

미래에셋펀드서비스는 2006년 글로벌운용지원 시스템(GAMS)을 개발한 이듬해 부동산 운용지원시스템(REIMS)을 출시했다. 펀드를 통해 실물 부동산에 투자하려면 여러 회사의 산출 과정을 거쳐야 했다.

부동산의 수입과 지출 내역을 별도의 부동산 관리사가 자산운용사로 보내면 자산운용사가 다시 사무관리사 시스템에 입력해 기준가격을 계산하는 식이었다. 미래에셋펀드서비스의 부동산 운용지원시스템은 이 과정을 단축하도록 부동산 관리회사와 자산운용사, 사무관리사의 시스템을 통합했다.

◇미래에셋운용 '발판', ETF 新시장 도전 '영토확장'

미래에셋펀드서비스의 전체 사무수탁고 절대값이 늘어나면서 미래에셋자산운용과의 계열사간 거래 비율은 줄었지만 미래에셋펀드서비스의 기본 틀은 미래에셋자산운용의 사무수탁을 도맡으며 구축했다.

미래에셋펀드서비스는 지금도 미래에셋자산운용의 계열사 사무관리사로 남아있다. 첫 설립목표가 미래에셋자산운용에 대한 안정적인 업무지원일 만큼 정체성이 확실했다. 미래에셋자산운용의 규모가 급격하게 성장하면서 미래에셋펀드서비스도 가파른 성장세를 기록했다.

최 상무는 "미래에셋펀드서비스의 최초 설립목표는 미래에셋운용에 대한 안정적인 업무지원이었다"며 "미래에셋운용의 자산운용 규모가 2004년 말 10조원에서 2007년 말 72조원으로 확대될 만큼 가파른 데다 업무영역도 경험해보지 못한 해외 투자비중이 크다보니 신생 펀드서비스사로서는 감당하기 벅찼다"고 회고했다.

이 시기 미래에셋펀드서비스도 비약적으로 자랐다. 최 상무는 "최근에는 수탁고 측면에서 미래에셋자산운용과의 정량적인 시너지는 없다고 생각한다"며 "다만 미래에셋자산운용을 지원하며 얻은 다양한 경험이 수탁으로 이어진 사례들이 많다"고 했다.

미래에셋운용을 전담마크하다보니 타 자산운용사와의 계약고가 미진했던 게 사실이다. 당시 자산운용사는 모두 펀드서비스사를 갖춘 상태였고 연기금은 과거 경력을 중요시해 성과가 없었다. 이때 새 먹거리로 낙점한 영역이 ETF다.

KB자산운용의 ETF 부문 계약이 힘이 됐다. 미래에셋펀드서비스는 미래에셋운용의 'TIGER ETF' 사무수탁을 전담하며 ETF 펀드서비스 시스템을 갖췄다. TIGER ETF로 미래에셋펀드서비스의 ETF 펀드서비스 전문성을 검증한 KB자산운용이 ETF 부문 펀드서비스 업무 위탁을 맡겼다. 현재는 20곳 이상의 자산운용사와 계약을 맺고 ETF 446개 종목 중 197개 종목의 펀드에 사무수탁 서비스를 지원하고 있다. ETF 액티브 펀드 사무수탁 시스템을 구축한다는 목표도 세웠다.

최 상무는 "미래에셋펀드서비스는 변액보험 계정과 사모펀드, ETF, 차등분배펀드에 대한 모든 펀드서비스가 가능한 유일한 펀드 백오피스"라며 "타 사무관리사와 업무대리인 계약을 체결한 자산운용사들도 ETF 등 특수영역에 대해서는 미래에셋펀드서비스에 자산을 위탁하고 있다"고 전했다.

그는 "난이도가 있는 영역에 강한 것이 미래에셋펀드서비스의 장점"이라며 "앞으로 로봇 프로세스 자동화(RPA·Robotic Process Automation) 시스템 구축으로 더 높은 안정성도 확보하겠다"고 부연했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [바이오 스톡 오해와 진실]브릿지바이오, 창업주 엑시트설에 흔들 "사실 아니다"

- [기업집단 톺아보기]해외진출 타진 삼성화재, 영국 투자서 빛 봤다

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [2024 캐피탈마켓 포럼]"유상증자 통한 자금 조달 본격화된다"

- [2024 캐피탈마켓 포럼]팬데믹으로 중립금리 상승…성장률 '상고하저'

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- 황성환의 '타임폴리오 유토피아'

- 돈 없어서 못하는 밸류업?

- '코스피행' 파라다이스의 상환 스케줄

허인혜 기자의 다른 기사 보기

-

- [방산기업 국산화율 톺아보기]K방산 이끈 '한국형 프로젝트'

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기

- [방산기업 국산화율 톺아보기]'무늬만 국내산'에서 국산화율 80%…수출 '퀀텀점프'

- [항공사 기단 2.0]유일하게 규모 줄인 에어부산, 기재 현대화는 계속

- [ESG 등급 분석]한화에어로, 국내외 평가 A등급 안착

- HD현대마린솔루션의 '유일무이'

- [항공사 기단 2.0]안정화 끝 변화 꾀하는 진에어

- [항공사 기단 2.0]비행기 키운 티웨이항공, '쓰는 돈 vs 버는 돈' 승자는

- 연 목표치 7할 채운 HD한조양, 수주 쪼개보니

- [항공사 기단 2.0]'보잉737'만 띄우는 제주항공, 꽉 잡은 경제성