동원엔터, 2년만의 공모채…차환 수요만 대응 500억 조달 예정, 9일 수요예측…SK증권 주관

오찬미 기자공개 2020-09-04 13:56:55

이 기사는 2020년 09월 03일 16:42 thebell 에 표출된 기사입니다.

동원그룹의 지주회사인 동원엔터프라이즈가 공모 회사채 발행에 나선다. 2년만의 복귀전이다. 이달 만기를 맞는 500억원의 차환 자금만 마련할 계획이다. 올 상반기 영업이익률이 큰 폭으로 증가하면서 발행을 앞두고 긍정적인 분위기가 형성됐다.3일 IB업계에 따르면 동원엔터프라이즈는 오는 9일 공모채 500억원 발행을 위한 수요예측에 나설 전망이다. 만기는 3년이다. SK증권이 2018년에 이어 올해도 대표주관을 맡았다.

◇영업이익률 상승에 공모 발행액 줄여…보수적 재무 관리 돌입

동원엔터프라이즈는 이번 발행에서 별도의 증액한도를 설정하지 않을 계획이다. 오는 17일 만기를 맞는 5년물 회사채 500억원의 차환 자금만 마련한다는 계획이다. 2년 전 공모채 발행에서는 3년물과 5년물 총 1500억원 모집에 나서서 2000억원으로 증액 발행이 이뤄졌다. 4500억원의 수요를 확보하며 흥행에 성공했다.

다만 올해는 내부적으로 재무 관리를 보수적으로 가져가기로 방침을 정했다. 올 상반기 영업이익률이 증가하면서 자체적인 자금 확보가 용이한 점도 증액 발행을 검토하지 않는 배경이다.

동원엔터프라이즈는 올 상반기 연결기준 매출액 3조4773억원, 영업이익 2577억원, 순이익 1716억원을 달성하며 전년 동기대비 실적이 상승했다. 코로나19로 인해 참치캔 수요가 늘고 지난해 말 이후 참치어가가 회복되며 수익이 개선됐다. 지난해 상반기에는 매출액 3조2762억원, 영업이익 2153억원, 순이익 1225억원을 냈었다.

영업이익률도 2019년 말 6%에서 올 상반기 7.4%로 훌적 뛰며 성과를 냈다. 같은기간 총차입금은 소폭 증가했지만 수익성이 높아지면서 총차입금/EBITDA 지표는 지난해 3.6배에서 올 상반기 3.5배로 감소했다.

◇자회사 지원에 순차입금은 증가…물류창고·아셉틱 라인증설

동원엔터프라이즈는 이번 발행을 앞두고 나이스신용평가와 한국신용평가로부터 기존 등급인 A+(안정적)을 평가받았다. 한국신용평가는 "주력 자회사로부터의 안정적인 현금흐름과 보유 자산가치에 기반한 재무탄력성을 고려할 때 등급전망은 안정적"이라고 평가했다.

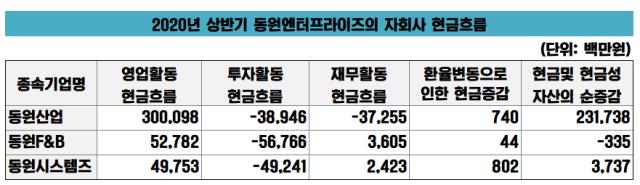

주력 자회사인 동원산업 (AA-, 안정적)과 동원F&B(A+, 안정적), 동원시스템즈(A0, 안정적)는 각 사업부문에서 우수한 시장지위와 브랜드인지도를 확보하고 있다.

다만 인수합병에 따른 자금소요와 차입금 합산 효과로 계열 전반의 재무부담은 확대된 모습이다. 물류창고 신축과 아셉틱 음료 라인 증설 등 카펙스(CAPEX) 부담도 증가했다. 올 상반기 이중레버리지는 128.7%, 연결기준 부채비율과 차입금 의존도는 각각 181.6%, 45.9%로 상대적으로 높은 수준이다. 순차입금은 2조2000억원에 이른다.

Starkist 소송으로 인한 벌과금 납부도 예정돼 있다. 동원엔터프라이즈는 동원팜스에 4712억원의 지급보증을 제공하고, 동원건설에 9268억원 규모의 책임준공 미이행시 조건부 채무인수약정을 제공하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

- 시노펙스, 대형 스마트 FPCB 모듈 공장 준공

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- [LK삼양 뉴비기닝]성장 키워드 '동남아·4대 신사업'

- [이통3사 AI 매치업]sLLM 경쟁, SKT '선착' KT '추격' LGU+ '후발'

- 삼성SDS, 아마존 출신 잇단 영입 '글로벌 공략 속도'