SKT 자회사 잇따라 '조단위 밸류', 성장주 탈바꿈 '안간힘' 6곳 지분 가치, 시가총액 절반 수준…IPO 예고에도 주가 요지부동

최필우 기자공개 2020-10-22 08:03:39

이 기사는 2020년 10월 21일 14:00 thebell 에 표출된 기사입니다.

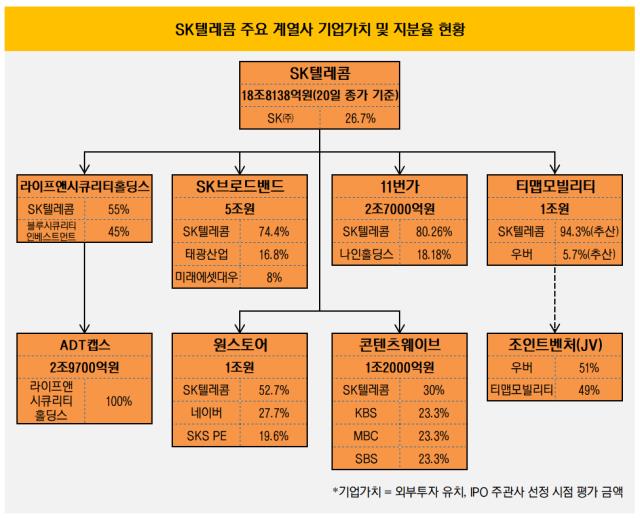

SK텔레콤이 박정호 대표 취임 후 분사와 자회사 재평가를 통한 주가 부양에 힘을 쏟고 있다. 최근 티맵모빌리티 분사를 결정하고 외부 투자를 유치하면서 박 대표 취임 후 조단위 가치로 평가된 주요 자회사가 6개로 늘었다.총 14조원에 달하는 기업가치가 새로 평가됐음에도 불구하고 SK텔레콤 주가는 답보 상태다. SK텔레콤이 MNO 사업을 통해 안정적으로 배당을 지급하는 배당주라는 인식이 지배적이다. 자회사 기업공개(IPO)가 본격화 돼야 미래 성장을 기대할 수 있는 성장주로 재평가 받을 수 있을 전망이다.

◇자회사 6곳, 시장평가 기업가치 14조 육박

지난 15일 SK텔레콤의 티맵모빌리티 분사 결정은 SK텔레콤의 기업가치 제고 전략의 일환이다. SK텔레콤은 박 대표 취임 후 주요 서비스를 자회사로 분리해 시장의 평가를 받게 하고 있다. 별도의 실적이 집계되고 자회사 성장에 대한 기대감이 반영되면서 SK텔레콤 주가도 재평가 받을 수 있다는 논리다.

SK텔레콤은 이를 의식한 듯 분사 결정 시점과 IR 때마다 자회사 기업가치를 수시로 언급하고 있다. 이번에 밝힌 티맵모빌리티 기업가치는 1조원이다. 글로벌 차량 공유 업체 우버가 티맵모빌리티에 약 5000만달러(575억원)을 투자하고 지분을 획득하는 과정에서 산출된 가치로 관측된다.

2016년말 취임한 박 대표가 자회사 육성에 뛰어든 건 2018년 ADT캡스를 인수하면서다. 당시 ADT캡스 기업가치는 2조9700억원으로 평가됐다. SK텔레콤과 맥쿼리 컨소시엄이 지분 확보에 쓴 1조2760억원과 ADT캡스 부채 약 1조7000억이 더해진 금액이다.

같은해 9월에는 SK플래닛에서 분사된 11번가가 재무적투자자(FI) 나일홀딩스의 5000억원 투자를 유치했다. 나일홀딩스 지분율은 18.18%다. 나일홀딩스의 투자 금액과 지분율을 바탕으로 당시 평가된 기업가치를 계산해보면 약 2조7000억원이다.

지난해 9월 출범한 콘텐츠웨이브는 두달 뒤 2000억원 규모의 전환사채(CB)를 발행하면서 자본시장에 데뷔했다. SK텔레콤은 올초 IR을 통해 CB 발행 과정에서 1조2000억원 기업가치를 인정받았다고 밝혔다. 이밖에 SK브로드밴드와 원스토어는 각각 티브로드 인수합병(M&A), IPO 주관사 선정 과정에서 5조원, 1조원 기업가치가 책정됐다.

이같이 시장이 평가한 자회사 6곳의 기업가치는 약 13조8700억원이다. SK텔레콤이 보유한 지분가치는 약 9조3500억원에 달한다. 이는 지난 20일 종가 기준 SK텔레콤 시가총액 18조8138억원의 절반 수준이다.

◇성장성보다 배당에 주목…이벤트 없이 주가부양 난망

신사업 자회사 기업가치가 윤곽을 드러내고 있음에도 불구하고 SK텔레콤 주가는 횡보 중이다. 지난 20일 주가는 23만3000원으로 마감됐다. 이는 2014년에 이미 도달했던 수준이다. 2014년 9월 장중 30만원을 돌파하기도 했으나 이후 좀처럼 전고점을 돌파하지 못하고 있다. 박 대표 취임 직전인 2016년말(22만4000원)과 비교해도 큰 차이가 없다.

자산운용업계는 SK텔레콤 자회사 신사업보다 배당에 주목하고 있다. theWM에 따르면 국내 설정된 일반주식형펀드(순자산 10조8578억원)에서 SK텔레콤이 차지하는 비중은 1.37%다. 배당주식형펀드(순자산 4조2627억원) 내 비중은 4.95%다. 펀드매니저들은 주가 상승보다 꾸준한 배당에 주목하고 있는 것으로 해석된다.

자회사 IPO가 가시화되기 전엔 SK텔레콤 주가 부양이 쉽지 않을 것이란 전망도 나온다. SK텔레콤 자회사들은 외부 투자를 유치하면서 자본시장에서 존재감을 드러냈지만 일반 투자자들에겐 아직 익숙하지 않다. SK텔레콤은 지난달 상장 주관사를 선정한 원스토어를 시작으로 ADT캡스, 11번가, SK브로드밴드 IPO를 추진할 계획이다. 콘텐츠웨이브는 2023년 IPO 목표를 밝혔다.

자산운용사 펀드매니저는 "SK텔레콤이 배당주로 인식되고 있을 뿐만 아니라 배당 성장이 수년째 정체된 상태라 주가가 좀처럼 오르지 못하고 있다"며 "자회사 IPO는 규모와 파급력 측면에서 유의미한 수준이 돼야 주가에 긍정적으로 작용할 수 있는데 아직 시장이 반응할 정도의 모멘텀은 없어 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

최필우 기자의 다른 기사 보기

-

- [우리은행 글로벌그룹 대수술]우리아메리카은행, 글로벌그룹 침체 속 '맏형 노릇' 톡톡

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [우리은행 글로벌그룹 대수술]베트남법인 특명 '삼성전자 예금' 의존도 낮춰라

- [우리은행 글로벌그룹 대수술]조병규 행장 파격 제안, '우수 법인장' 근무지 선택권 준다

- [금융지주 해외은행 실적 점검]KB미얀마은행, 악재 딛고 사상 첫 연간 흑자 '의미 크다'

- [금융지주 해외은행 실적 점검]KB프라삭, 캄보디아 '1등' 도전 앞두고 숨고르기

- [금융지주 해외은행 실적 점검]KB국민은행, 어렵게 되살린 인니 부코핀 '성장 불씨'

- 우리금융, 포스증권 인수 앞두고 '라이선스 보강' 논의 한창

- [금융지주 사외이사 뉴 노멀]NH농협금융, 여전히 미흡한 '임추위·경영진' 분리