SK건설, 1조 몸값 EMC홀딩스 인수 준비 '착착' SPC 디에코플랫폼 설립, 3731억 에쿼티 출자···인수금융 KDB산은 주선

이명관 기자공개 2020-11-18 14:01:48

이 기사는 2020년 11월 17일 16:22 thebell 에 표출된 기사입니다.

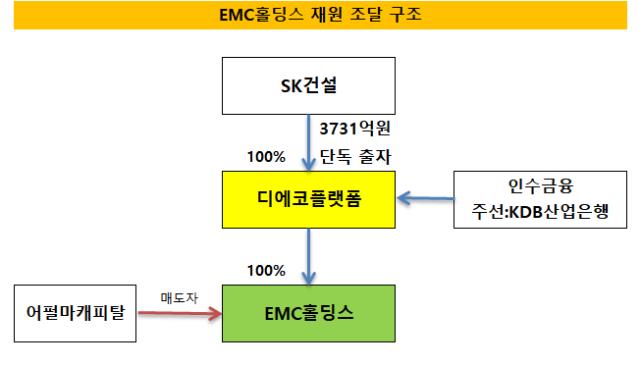

SK건설이 계열사의 도움없이 단독으로 종합환경관리업체 EMC홀딩스 인수에 나선다. 에쿼티와 인수금융의 비중은 4대6이다.17일 IB업계에 따르면 SK건설이 EMC홀딩스 인수를 위한 재원조달 방안을 확정했다. 거래 대상은 어펄마캐피탈이 보유한 EMC홀딩스 지분 100%다. 거래규모는 1조500억원이다. 큰 틀에서 SK건설이 SPC를 만들고 이곳에 현금출자하는 방식이다.

재원조달 구조를 보면 전체 금액 중 에쿼티는 3731억원이다. 전체의 35%에 해당한다. 나머지는 인수금융을 통해 조달한다. 인수금융은 비중은 SK건설과 KDB산업은행이 4대6 비율로 약정을 맺었다. 이렇게 모은 자금은 SK건설이 최근 설립한 '디에코플랫폼'을 통해 매도자에 지급된다. 이번 딜의 경우 별도 계약금은 없다. 바로 대금은 완납하게 된다.

SK건설은 풍부한 자금력을 기반으로 에쿼티 전액 직접 출자할 예정이다. 지난 9월말 기준 SK건설의 보유 현금성 자산은 8582억원이다. 여기에 현재 진행 중인 TSK코퍼레이션 매각 대금이 유입되면 보유 현금성 자산은 1조원을 넘어설 전망이다. EMC홀딩스 인수대금을 홀로 감당하기 충분한 규모다.

앞서 SK건설은 보유 중인 TSK코퍼레이션 지분 16.7% 전량을 KKR에 매각키로 했다. 매각가는 1968억원이다. SK건설은 EMC홀딩스 인수를 추진하는 과정에서 예정된 기업결합심사에서 '동일사업자' 이슈가 발생할 가능성이 있는 만큼 선제적으로 지분 매각에 나선 상태다. TSK코퍼레이션은 EMC홀딩스와 마찬가지로 환경사업자로 최근 시장의 이목을 끌고 있는 곳이다. 이번 지분 매각 과정에 1조원대의 기업가치(EV)를 인정받기도 했다.

인수금융은 KDB산업은행이 단독으로 주선한다. 앞서 SK건설은 증권사와 시중은행을 대상으로 제안서를 뿌렸다. 대부분 3%대 금리를 제시했다. 이 가운데 KDB산업은행이 가장 경쟁력 있는 수준의 금리를 제시해 SK건설의 마음을 사로잡은 것으로 전해진다. SK건설 입장에서 보면 인수금융 규모가 수천억원에 이르는 만큼 수십억원 가량을 절감하게 된다.

현재 KDB산업은행은 셀다운을 진행 중이다. 3%대 금리를 제시했던 증권사와 시중은행을 제외한 금융기관 중심으로 마케팅을 진행 중인 것으로 전해진다.

SK건설은 과거부터 꾸준히 환경사업에 관심을 둬왔다. 그 시작은 10년전 태영건설의 환경사업 자회사인 TSK코퍼레이션에 대한 투자다. 그렇게 장기간 인적 물적 교류를 해오다 시피하며 환경사업에 발을 들여놨다.

그러다 EMC홀딩스 인수로 SK건설이 독자노선을 걷기 시작한 것이다. 우선 SK건설은 지난 7월말 조직개편에서 경제적가치(EV)와 사회적가치(SV)를 함께 창출할 수 있는 친환경사업부문을 신설하며 환경사업 강화에 나섰다. 친환경사업부문은 스마트그린산단사업그룹, 리사이클링사업그룹 등의 조직으로 구성되며 안재현 사장이 직접 사업부문장을 맡았다.

이후 친환경사업부문에 대한 조직 세팅이 이뤄지고 있는 상황에서 EMC홀딩스 인수를 추진하며 공격적인 행보를 보이기 시작했다. 향후 폐기물 처리 사업을 친환경사업부문 설립 초기 주력 사업으로 육성하려는 의도로 읽힌다.

EMC홀딩스는 전국 970여개의 수처리 시설을 보유, 국내 수처리 부문에서 1위 지위를 갖고 있는 사업자다. 또 폐기물 소각장 4곳과 매립장 1곳을 운영하며 국내 최대의 종합환경관리 플랫폼이라는 평가를 받고 있다. 지난해 연결기준 매출 3809억원, 영업이익 453억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

이명관 기자의 다른 기사 보기

-

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- 신생 HB운용, 설립 1년만에 대표 교체 '강수'

- [운용사 배당 분석]퍼시픽운용 고배당 지속…모기업 화수분 역할

- [운용사 배당 분석]현대인베운용, 넉넉한 잉여금 바탕으로 통큰 배당

- 운용사 사업다각화 고민, '정부 출자사업'에 향한다

- GVA운용, 펀딩 한파속 메자닌 투자 신상품 출격

- 서울 다동 패스트파이브타워 대출 결국 'EOD'

- [배당ETF 돋보기]미래에셋 '미국나스닥100커버드콜' 분배율 '으뜸'

- [운용사 배당 분석]에셋플러스운용, 2년 연속 고배당 기조 유지

- "고객 신뢰 관계 형성, 1순위는 유연성"