[코스닥 CB 프리즘]한탑, 재매각 덕 유동성 확보…오버행 우려 '심화'올해 1회차 117억 매입…11월 이후 주가 상승, 82억 매각

임경섭 기자공개 2020-12-09 12:51:19

[편집자주]

전환사채(CB)는 야누스와 같다. 주식과 채권의 특징을 모두 갖고 있기 때문이다. 따라서 기업의 지배구조와 재무구조에 동시에 영향을 미칠 수 있다. CB 발행 기업들이 시장에서 많은 관심과 주목을 받고 이유다. 주가가 급변하는 상황에서는 더 큰 경영 변수가 된다. 롤러코스터 장세 속에서 변화에 직면한 기업들을 살펴보고, 그 파급 효과와 후폭풍을 면밀히 살펴보고자 한다.

이 기사는 2020년 12월 07일 15:25 thebell 에 표출된 기사입니다.

곡물 제분업체 '한탑'이 풋옵션 행사로 사들였던 전환사채(CB)의 재매각에 성공하면서 유동성 압박에서 한숨 돌렸다. 최근 한 달 사이 주가가 50%가량 상승하면서 전환가액을 크게 웃돈 덕분이다. 하지만 잠재적인 시장 출회물량이 현재 발행주식의 27%에 달하는 탓에 오버행 우려가 제기된다.7일 금융감독원 전자공시에 따르면 한탑은 1회차 CB를 재매각했다. 콜옵션 행사와 조기상환 등으로 매입했던 CB 117억원 중 82억원을 법인 1곳과 개인 2명에게 매각한다. 매각가격은 89억3800만원이다.

별다른 반등 기세를 보이지 못하던 주가가 최근 상승한 덕이다. 한탑의 주가는 올해 줄곧 2000원 안팎에 머물렀지만 지난 11월부터 빠르게 상승했다. 관계사로 지분을 보유하고 있는 ‘에이스바이오메드’의 진단키트 인증 소식이 알려지며 최근 3000원선에서 거래되고 있다.

덕분에 한탑은 매입해 보유하고 있던 CB를 처분할 수 있었다. 올해 4월부터 세 차례에 걸쳐 1회차 매입했다. 4월 콜옵션을 행사하면서 77억원을 매입했고, 6월과 8억원과 9월 31억원에 대해 풋옵션이 행사되면서 총 117억원을 매입했다. 2018년 12월 발행한 172억원 중 70%에 육박하는 물량이다.

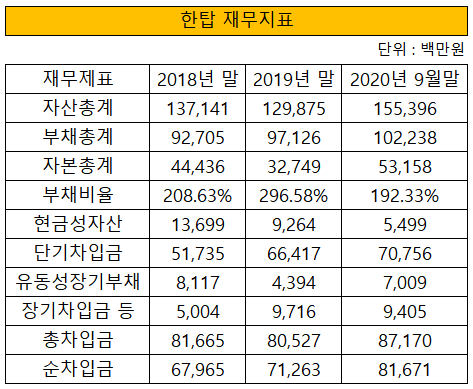

유동성 압박을 겪는 상황이었던 탓에 한탑으로서는 CB 소각보다는 재매각을 먼저 고려했다. 한탑은 올해 9월 말 기준 현금성자산 55억원을 보유하고 있다. 수년간 적자가 이어지는 탓에 2018년 말 137억원을 가지고 있었지만 지난해 93억원으로 감소하는 등 현금 유출이 지속되고 있다.

반면 차입금 규모는 점차 커지고 있다. 적자가 지속되는 탓에 차입구조도 단기성 자금 위주로 구성됐다. 올해 9월말 기준 1년 이내에 상환해야 하는 단기차입금이 708억원에 달한다. 또 1년 이내로 만기가 도래한 장기차입금도 70억원이다. 현재 총차입금은 871억원으로 집계돼 전체 차입금 중 89%가량에 대해 상환 부담이 발생하고 있는 셈이다.

시장에선 한탑이 보유한 25억원 규모 1회차 CB의 처분 방향에도 관심이다. 올해 지출을 최소화하고 현금을 확보하기 위해서는 남은 CB 물량에 대해 재매각을 추진할 가능성이 높은 탓이다.

다행히 주가 상승으로 1회차 CB의 추가 풋옵션을 면했고, 전환청구권 행사가 이어졌다. 지난달 말 18억5000만원에 대해 주식 전환이 진행됐고, 총 100만8722주가 신규 발행됐다. 앞서 올해 4월에도 27억5000만원에 대해 전환청구권이 행사됐다.

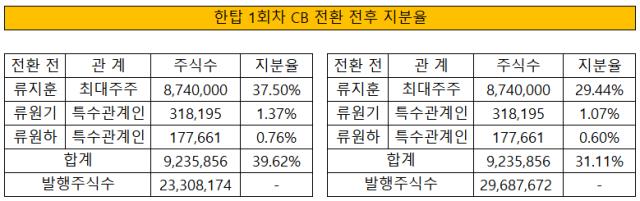

한편 이번 매각 물량이 상당한 탓에 오버행 우려가 제기된다. 전환가액이 1834원인 반면 주가는 3000원에 육박해 최근 매각된 82억원의 주식 전환 가능성이 높은 상황이다. 이 경우 637만9498주(27.37%)가 신주로 상장된다. 특수관계자의 보유 지분을 제외한 유통물량의 절반에 가량이 시장에 풀린다는 점에서 충격이 상당할 것으로 보인다.

한탑 최대주주는 류지훈 사장으로 지분 37.5%를 보유하고 있다. 이외 가족들이 2% 남짓 보유하고 있어 특수관계자를 포함한 최대주주 지분율은 39.62% 수준이다. 그러나 대규모 주식전환 물량이 출회하면 류 사장의 지분율은 29.44%로 하락한다.

한탑은 올해 3분기 매출 581억원, 영업손실 46억원을 기록했다. 전년동기대비 매출은 15% 감소했고, 영업손실과 순손실은 25%와 65% 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 황성환의 '타임폴리오 유토피아'

- 돈 없어서 못하는 밸류업?

- '코스피행' 파라다이스의 상환 스케줄

- [thebell interview]“전문가 PB팀 구성, 고객 맞춤형 관리 노력”

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [스튜어드십코드 모니터]삼성물산 액티비즘 안다운용, 타 행동주의엔 '신중'

- [Board Index/카카오]뱅크와 페이 '경영자 승계정책' 무엇이 다를까

- [기업집단 톺아보기]파라다이스, 지배력 변수로 남은 CB 콜옵션

- [Board Index/네이버]이사회 전문분야 BSM 통해 구글과 비교해보니

- [VC 투자기업]닻 올린 네오젠TC 'TIL 치료제'…국내 최초 임상 시작