[유증&디테일]쏠리드, 유입자금 절반 '빚' 갚는데 쓴다②임차보증금·CB 상환에 280억 배정, 빚잔치 거부감 극복 '관건'

박창현 기자공개 2021-04-16 09:19:00

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2021년 04월 15일 11:13 thebell 에 표출된 기사입니다.

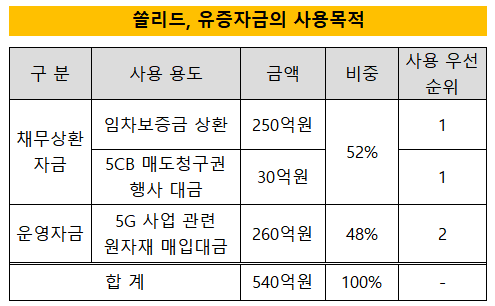

코스닥 상장사 '쏠리드'가 유상증자 조달 자금의 절반 이상을 최우선 순위로 빚 갚기에 쓸 예정이다. 임차 보증금과 전환사채(CB) 상환이 주목적이다. 빚을 갚기 위해 손을 벌리는 상황인 만큼 주주들이 어떤 판단을 내릴지 시장의 이목이 집중되고 있다.쏠리드는 현재 540억 원 규모의 주주배정 일반공모 유증 절차를 진행 중이다. 오는 21일에 1차 발행가액이 확정되고, 오는 6월 중 청약 절차를 밟는다. 신주 상장 예정일은 6월 30일이다.

이번 자금 조달 전략의 방점은 채무 상환에 찍혀 있다. 모집 예정 금액의 절반이 넘는 280억 원을 부채 상환 용도로 배정했다. 자금 사용 우선순위도 가장 높다. 5G 사업 관련 원자재 매입 대금은 차순위로 밀렸다.

5G 장비 투자 지연으로 주력인 중계기 사업이 부진을 면치 못하자 재무구조 개선 작업에 나선 것으로 분석된다. 쏠리드는 최근 2년간 누적 적자 규모가 200억 원이 넘는다. 수익성이 악화되자 재무구조에도 악영향을 미쳤다. 영업 활동을 통한 운전 자금 확보가 어려워지자 외부 자금으로 부족분을 메웠다.

자연스럽게 차입 의존도가 높아졌고 재무 부담이 가중됐다. 지난해 쏠리드의 총차입금은 790억 원으로 집계됐다. 전년대비 130억 원 이상 증가했다. 그 여파로 재무건전성 지표인 부채비율도 1년 만에 129.5%에서 151.8%로 올라갔다. 자금 유동성 정도를 나타내는 유동비율 또한 93.2%에서 79.2%로 하락하는 추세를 보였다.

반전이 필요했던 쏠리드는 결국 유증 카드를 꺼내 들었다. 자본을 확충해 그 돈으로 각종 채무 280억 원을 갚겠다는 전략이다.

쏠리드는 유증 대금 중 가장 많은 250억 원을 임차 보증금 상환에 쓸 예정이다. 현재 본사 사옥 5개 층을 스마일게이트 엔터테인먼트에 임대하면서 466억 원의 임차 보증금을 받고 있다. 이번에 유증 대금이 들어오면 이 중 일부를 갚고, 대신 월 1억 원씩 임대료를 받을 계획이다. 한마디로 전세를 반전세로 바꿔 재무구조 개선과 안정적 수익 창출 기회를 잡겠다는 계산이다.

작년 5월에 발행한 5회차 CB를 상환하는데도 30억 원을 쓰기로 했다. 보유하고 있는 매도청구권(Call option)을 행사하는 방식으로 CB를 확보할 계획이다. 권리 행사 시기는 유증 납입 이후인 올해 하반기가 유력하다.

유증을 실시해 부채를 갚으면 재무 건전성은 개선된다. 자본 총액이 늘고, 부채 총액은 줄기 때문이다. 다만 주주들의 호응을 얻기는 쉽지 않을 전망이다. 쌓인 빚을 털어내기 위해 주주들에게 손을 벌리는 모양새로 비치기 때문이다. 시장에서도 부채 상환 용도 비중이 높은 유증 거래에 대해 경계하는 분위기가 강하다. 쏠리드가 유증 계획을 발표한 이후 주가가 약보합세를 면치 못하는 것도 이와 무관하지 않다는 분석이다.

이에 대해 쏠리드는 임차보증금 상환으로 얻을 수 있는 이점이 많다는 점을 강조하고 있다. 쏠리드 관계자는 "유상증자 자금으로 부채를 상환하면 재무구조가 크게 개선된다"며 "더욱이 전세를 사실상 월세로 돌림으로써 안정적으로 임대 수익도 올릴 수 있다"고 말했다.

시장에서는 본사 건물의 임대 보증금이 크게 줄어든 만큼 향후 부동산 유동화를 통한 추가 자금 조달도 가능할 것으로 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB