[부동산신탁사 경영분석]신영부동산신탁, '성장보다 안정'…NCR 2위보수적 수주, 영업수익 11% 하락…신탁계정대 대손충당금 34억 불과

정지원 기자공개 2024-06-21 08:10:07

이 기사는 2024년 06월 20일 16:01 thebell 에 표출된 기사입니다.

신영부동산신탁의 성장세에 제동이 걸렸다. 신생3사 중 유일하게 지난해 영업수익이 전년 대비 11% 하락해 점유율 1위 자리도 내어주게 됐다. 업황 악화로 영업이익 역시 32%가량 떨어졌다.실적 성장 대신 재무 안정성을 택한 결과다. 신영부동산신탁은 시장 침체기 리스크 관리를 우선 과제로 삼았다. 대손충당금이나 대손준비금 적립액이 타사에 비해 현저히 낮은 수준이다. 영업용순자본비율은 업계 2위를 차지할 정도로 높은 편이다.

◇영업수익 445억, 영업이익 161억 기록

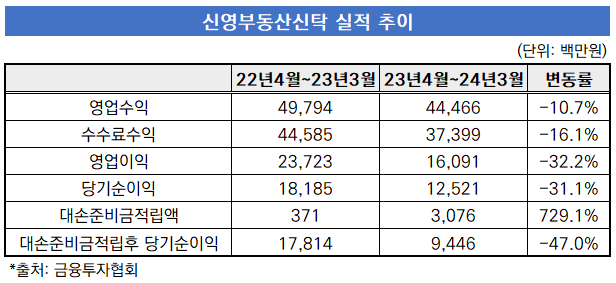

신영부동산신탁이 제5기(2023년4월~2024년3월) 영업수익으로 445억원을 벌어들인 것으로 나타났다. 제4기 498억원과 비교했을 때 10.7% 하락한 수준이다. 같은 기간 신탁본업에서 발생하는 수수료수익이 446억원에서 374억원으로 16.1%가량 떨어진 영향이 컸다.

신생 3사 영업수익 1위 자리에서 내려왔다. 신영부동산신탁과 한국부동산신탁, 대신자산신탁은 모두 2019년 하반기 영업을 시작했다. 지난해 한국부동산신탁은 영업수익 540억원, 대신자산신탁은 영업수익 466억원을 각각 기록했다.

2022년까지만 해도 신영부동산신탁이 선두에 있었다. 3월 결산법인인 신영부동산신탁의 경우 제4기(2022년4월~2023년3월) 기준으로 유일하게 영업수익 400억원을 돌파한 바 있다. 2022년 한국투자부동산신탁과 대신자산신탁의 영업수익은 각각 398억원, 368억원에 그쳤다.

외형이 축소된 가운데 수익성 지표도 하락했다. 신영부동산신탁의 제5기 영업이익은 161억원, 당기순이익은 125억원으로 나타났다. 제4기 각각 237억원, 182억원을 기록한 점을 고려하면 32.2%, 31.1%씩 감소했다.

◇조정당기순이익 94억, 신생 3사 중 1위

성장은 정체됐지만 부정적으로 해석하기만은 어렵다. 신영부동산신탁의 리스크 관리 수준은 신생3사를 포함해 신탁사 전체를 통틀어도 가장 우수한 축에 속하기 때문이다. 무리하게 외형을 키우기보다 리스크 줄이기로 한 셈이다.

먼저 신생 3사 중 신영부동산신탁의 조정당기순이익 규모가 가장 컸다. 조정당기순이익은 당기순이익에서 대손준비금 적립액을 뺀 수치다. 대손충당금이 예상손실액보다 적을 경우엔 이익잉여금에서 대손준비금을 추가로 반영한다.

신영부동산신탁은 예상손실액이 적어 다른 회사들에 비해 대손준비금 적립액도 크지 않았다. 제5기 기준 대손준비금 적립액 31억원을 뺀 당기순이익은 94억원 정도다.

반면 한국투자부동산신탁은 지난해 162억원의 대손준비금을 반영하면 당기순이익 50억원이 남는다. 같은 기간 대신자산신탁은 대손준비금 159억원을 빼면 적자 적환한다. 당기순손실 7억 수준이다.

신탁사 재무완충력 지표인 영업용순자본비율(NCR)은 14개 신탁사 중 2위를 기록했다. 신영부동산신탁의 제5기 결산 기준인 올해 3월 말 NCR은 1270.0%으로 나타났다. 같은 기간 NCR이 1000%를 넘은 곳은 우리자산신탁(2946.0%), 한국투자부동산신탁(1164.0%), 교보자산신탁(1143.%) 등을 포함 4곳뿐이다.

◇2023년 차입형 토지신탁 첫 수주…수탁고 500억

신영부동산신탁은 다른 신탁사에 비해 보수적인 영업 기조를 유지하고 있다. 차입형 토지신탁 사업도 늦게 진출했고 책임준공형 관리형 토지신탁 수주 역시 그 규모가 적은 편이다. 덕분에 신탁계정대 대손충당금이 타사에 비해 현저히 낮다.

신영부동산신탁의 신탁계정대 대손충당금은 지난 3월 말 기준 34억원으로 나타났다. 같은 기간 한국투자부동산신탁의 신탁계정대 대손충당금은 74억원, 대신자산신탁은 71억원으로 신영부동산신탁의 두 배가량을 기록했다.

신영부동산신탁은 5기부터 차입형 토지신탁 사업을 조금씩 수주했다. 차입형 토지신탁 수탁고는 5기 말 기준 500억원으로 나타났다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

정지원 기자의 다른 기사 보기

-

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- [상장리츠 지배구조 분석]ESR켄달스퀘어리츠, ESG경영 선도 '주주가치 제고'

- [상장리츠 지배구조 분석]'거수기' 이사회, 주주가치 보호 기능 '물음표'

- 태광그룹, 리츠 사업 진출…자산유동화 '시동'

- [thebell note]리츠, 누구를 위한 유증이었나

- 한화리츠, 860억 일반공모…주가 불확실성 '고조'

- [건설부동산 줌人]윤장호 부사장, 코람코자산신탁 떠나 자산운용으로

- [상업용부동산 리딩 플레이어]"올해 3조 거래 매듭, 법인고객·지방자산 영역 확장"

- DL, 글래드 직영 3개점 매각 검토

- [2024 이사회 평가]롯데관광개발, 평점 1점대…이사회 기능 '물음표'