[요기요는 지금]'손바뀜·경쟁 심화', 지각변동 속 내준 2위 자리①M&A 과정 속 시장 대응 '둔화', 배달 중개 수수료 인하 등 '활로 모색'

김혜중 기자공개 2024-08-30 07:56:27

[편집자주]

요기요가 GS리테일 컨소시움에 인수된 지 3년이 지났다. 인수 이후 배달앱 시장 성장세는 주춤했고 무료배달 등 출혈 경쟁은 심화되고 있다. 쿠팡이츠라는 새로운 경쟁자의 성장세도 만만치 않다. 이에 요기요도 배달 중개 수수료를 인하하고 상생 경영을 모색하는 등 생존을 위한 전략을 수립하고 있다. 더벨은 요기요의 현 상황을 진단하고 향후 사업 전략과 방향성을 살펴본다.

이 기사는 2024년 08월 26일 14:59 thebell 에 표출된 기사입니다.

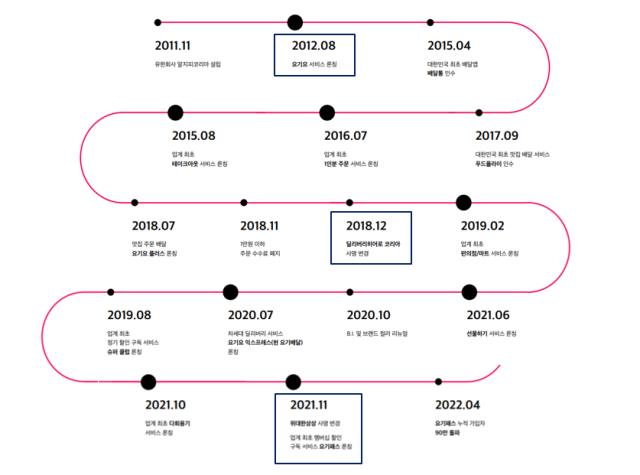

2012년 배달앱 시장에 뛰어든 요기요는 배달의민족에 이어 10여년간 2위 사업자로서의 지위를 공고히 해왔다. 그러다 2019년 모회사 딜리버리히어로가 배달의민족 인수에 나서면서 지각 변동을 겪게 된다. 공정거래위원회의 기업결합 승인 조건이 요기요 매각이었고 결국 요기요는 2021년 GS리테일 컨소시움에 매각됐다.약 2년간 변화의 기로에 서 있던 요기요는 시장에 적극적으로 대응하기 어려웠다. 리오프닝 후 시장 둔화 및 신규 플레이어 등장으로 인한 경쟁 심화로 아직까지 고전을 겪고 있다. 쿠팡이츠에게 MAU 기준 점유율 2위 자리도 내준 상황이다. 이에 창립 후 처음으로 업계 최저 수준으로 배달 중개 수수료를 인하하면서 활로를 모색하고 있다.

◇'딜리버리히어로→GS리테일 컨소시움' 손바뀜이 야기한 '지각변동'

위대한상상(옛 딜리버리히어로코리아)는 2012년 음식 배달 플랫폼 요기요를 론칭하고 본격적으로 배달앱 시장에 뛰어들었다. 당시 시장에는 세계 최초의 배달앱인 배달통과 1위 사업자 배달의 민족이 진출해 있었다. 요기요는 후발주자였지만 업계 최초로 도입한 ‘간편 결제’ 시스템으로 빠르게 시장 점유율을 확보해 나갔다.

이후 한 차례 배달업계에 지각변동이 발생한다. 딜리버리히어로가 2019년 말 우아한 형제들(배달의민족 운영 법인) 인수를 결정하면서부터다. 딜리버리히어로는 독일계 음식배달업체로 한국 법인 딜리버리히어로코리아를 자회사로 두고 있었다.

다만 독과점을 우려한 공정거래위원회가 딜리버리히어로의 우아한 형제들 인수를 조건부 승인하며 소비자 후생 확보를 위해 딜리버리히어로코리아 지분 100%를 매각하라는 조치를 부과했다. 2019년 거래금액 기준 배달의민족과 딜리버리히어로 산하 배달앱의 시장 점유율은 99.2%에 달했기 때문이다.

결국 딜리버리히어로는 2021년 8월 딜리버리히어로코리아 지분 100%를 매각했다. 매각 당시 2조원 안팎의 대금이 거론됐지만 실제 매각 금액은 8000억원 수준이었다. 공정위의 명령에 따라 매각 기한이 정해져 있었다는 점과 매도자 딜리버리히어로가 1위 플랫폼을 보유한 채 시장에 남아있다는 점이 가치를 떨어뜨리는 요인이었다.

딜리버리히어로코리아를 인수한 건 GS리테일과 컨소시움이었다. GS리테일은 어피니티에쿼티파트너스, 퍼미라 등과 컨소시엄을 구성해 CDPI(Combined Delivery Platforms Investment Co)를 세우고 딜리버리히어로코리아를 인수했다. 퀵커머스 사업을 전개하려는 목적에서다. 이후 딜리버리히어로코리아는 ‘위대한 상상’으로 사명을 바꾸고 새로운 주인을 맞이했다.

◇한풀 꺾인 시장 성장세, 경쟁력 확보 나선 요기요

매각에는 성공했지만 딜리버리히어로의 배달의민족 M&A가 진행되는 과정 동안 요기요는 시장에 적극적으로 대응하기 어려운 상황이었다. 자회사로서 인수 과정을 지원하고 매각 대상이 되고서는 기술 개발 및 마케팅 확장 등에 다소 제동이 걸렸기 때문이다.

GS리테일 컨소시움이 위대한상상을 인수할 때만 하더라도 배달앱 시장은 가파른 성장세를 이어가고 있었다. 통계청에 따르면 배달앱 시장 규모는 2017년 2조7000억원에서 2018년 5조3000억원, 2019년 9조7000억원이었다. 2020년부터는 코로나19를 거치며 17조3000억원으로, 2021년 26조2000억원으로 두 자리수 성장세를 거듭했다. 업계에서는 2025년 배달앱 시장 규모를 50조원 수준으로 전망하기도 했다.

다만 리오프닝 이후 배달 시장 성장세는 주춤하기 시작한다. 2022년 시장 규모는 26조5000억원으로 전년 동기 대비 1% 증가하는 데 그쳤다. 지난해에는 26조4000억원으로 오히려 감소하면서 시장이 성숙기로 접어들었다는 평가가 나온다.

이와 함께 경쟁사 쿠팡이츠의 성장세도 심상치 않다. 쿠팡이츠는 2019년 시장에 처음 진입했지만 모회사 쿠팡의 든든한 지원과 함께 수도권을 중심으로 빠르게 시장 점유율을 늘리고 있다. 앱·리테일 분석 서비스 업체인 와이즈앱·리테일·굿즈에 따르면 올해 7월 쿠팡이츠의 월간 활성 이용자수(MAU)는 810만명 수준이다. 같은 기간 배달의민족은 2251만명, 요기요는 552만명이다. 2023년 기준 배달의민족·요기요·쿠팡이츠는 배달 앱 시장에서 각각 65%, 20%, 15%의 시장 점유율을 차지했다.

시장 성장세는 둔화되고 경쟁업체의 성장세는 지속되면서 요기요도 경쟁력 확보를 위한 조치에 나섰다. 우선 배달 중개 수수료를 기존 12.5%에서 9.7%로 2.8%p 내렸다. 경쟁업체와 비교하더라도 가장 낮은 수준으로 매출 성과에 따라 더 낮은 수수료 적용도 가능하다는 입장이다. 요기요 어플리케이션을 통해 주문을 많이 받을수록 중개 수수료율을 최대 4.7%까지 낮출 수 있다고 설명했다.

요기요 관계자는 "어려운 업황 속 소상공인과의 동반 성장을 위해 신규 요금제를 출시했다"며 "올 초부터 라이트 요금제를 적용한 지역에서 매출이 신장되는 효과를 검증하기도 했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

김혜중 기자의 다른 기사 보기

-

- [비케이브는 지금]제2의 커버낫 꿈꾸는 '와키윌리', 소송 이슈는 '암초'

- [thebell note]홈쇼핑 블랙아웃과 '젠트리피케이션'

- 파리크라상, 황재복 대표 사임…김성한 단독대표 체제

- [비케이브는 지금]1년새 부채 '2배로', 재무 부담 늘어난 배경은

- 무산된 '강남e스퀘어' 유동화, 이랜드리테일 영향은

- [2024 이사회 평가]영원무역, 고른 평가 속 '평가제도' 약점

- [비케이브는 지금]패션 넘어 화장품까지…거침없는 '영토 확장'

- [식자재유통시장 쟁탈전]아워홈, 식재시장 확장 키워드 '간소화'

- [2024 이사회 평가]하이트진로, 이사회 참여도 '눈길'…아쉬운 경영성과

- [2024 이사회 평가]신세계, 활발한 이사회 속 아쉬움 남은 '경영성과'