韓銀, ABCP·DLS 수요에 '불' 붙였다 투자자들, 저금리 몸살에 구조화상품 투자 확대

임정수 기자공개 2012-07-18 07:57:47

이 기사는 2012년 07월 18일 07:57 thebell 에 표출된 기사입니다.

한국은행의 기준금리 인하로 파생시장이 다시 들썩이고 있다. 올해 사실상 증권사를 먹여 살렸다고 해도 과언이 아닌 자산유동화기업어음(ABCP)과 파생결합증권(DLS)에 대한 투자수요가 다시 급팽창하고 있다.증권사들은 끝물로 보였던 CDS 결합 ABCP 등의 발행에 다시 힘을 내고 있다. 고금리에 대한 갈증이 더욱 커지면서 DLS에는 싱글 A 신용등급의 준거자산도 등장할 정도다. 기관투자가들도 물건만 있다면 ABCP와 DLS를 적극적으로 투자하겠다는 입장이다.

◇ 국채·회사채·정기예금 등 금리↓…ABCP·DLS 등 고금리채권 수요 촉발

한국은행이 기준금리를 인하하면서 국채 회사채 정기예금 등 기관투자자가 주로 운용하는 금리 상품의 수익률이 모두 동반 하락했다. 지난 11일 한국은행이 기준금리를 3.25%에서 3.00%로 25bp 인하한 이후 3년 만기 국고채 금리는 3% 선을 뚫고 내려가 현재 2%대에서 움직이고 있다. 3년 만기 회사채 금리는 A+ 등급 까지 4% 선 밑으로 내려왔다.

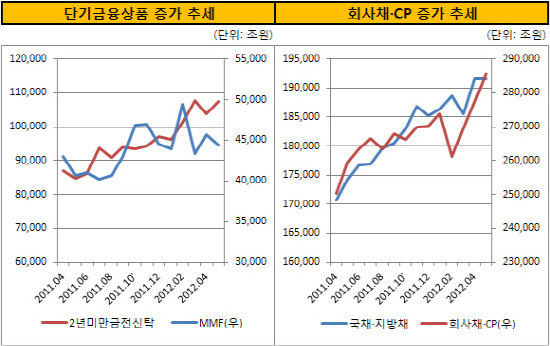

이 때문에 증권업계는 상대적으로 금리가 높은 ABCP나 DLS에 대한 수요는 증가할 것으로 보고 있다. 특히, 금리 인하로 시중유동성이 늘어나면 신탁(MMT) CMA(종합자산관리계좌) MMF(머니마켓펀드) 등 단기금융상품으로 자금이 몰려 들어, 고금리 단기 상품인 ABCP에 대한 수요는 지속적으로 늘어날 것으로 예상된다.

|

하지만 단기자금 시장으로 돈이 몰려와도 투자할 만한 곳이 마땅히 없다. ABCP나 DLS 같은 대안상품을 적극 매수해 수익률을 끌어올리는 방법 외에 다른 대안을 찾기 어렵다.

증권사 관계자는 "돈이 각종 상품으로 몰려와도 운용할 곳이 마땅치 않다"면서 "장단기 금리차가 거의 없는 플래트닝(flattening) 상황이 지속되고 있어 만기 미스매칭을 통한 운용도 별 의미가 없는 상황"이라고 전했다. 이 관계자는 "그나마 ABCP는 수익률이 4% 이상 나오기 때문에 이에 대한 수요가 계속 증가할 것으로 보인다"고 설명했다.

신용평가사 관계자는 "최근 정기예금 ABCP CDS-ABCP PF-ABCP 등 미공시 ABCP 발행 잔액이 30조 원을 넘어선 것도 저금리 기조로 늘어난 유동성 때문"이라며 "저금리 기조가 지속되는 한 ABCP나 DLS에 대한 수요는 많아질 수 밖에 없다"고 해석했다.

◇ 투자자들, 위험선호 커진다…DLS 시장에 A등급 회사채 담보도 등장

증권사에서 ABCP를 찍어내는 투자은행(IB) 부서와 DLS를 발행하는 장외파생상품(OTC) 부서가 고민에 빠졌다. 투자자의 고금리채권 수요는 증가하는데 담보로 쓸 만한 자산은 보이지 않기 때문. IB가 ABCP의 담보로 많이 활용하던 여전채는 스프레드가 줄어들만큼 줄어들었다. 여전채 대안으로 활용하던 정기예금은 금리가 너무 떨어져서 수익성이 낮다. 1년 만기 정기예금 금리는 3.3% 까지 떨어졌다.

이 때문에 시장 일각에서는 ABCP와 DLS가 등급이 낮은 A 등급 회사채를 담보로 발행될 공산이 커진 것으로 보고 있다. ABCP와 DLS 발행으로 채권 운용 규모가 늘어난 증권사도 신용등급이 상대적으로 낮은 회사채가 아니면 운용할 만한 채권이 마땅치 않은 상황이다.

증권사 장외파생(OTC) 운용팀 관계자는 "A 등급 회사채도 스프레드가 많이 줄었으나 3년 만기 기준으로 4%대 수익률을 얻을 수 있다"면서 "3%대인 AA 등급과 50~100bp 가량 차이가 난다"고 말했다. 증권사 IB 부문 관계자는 "A등급 여전채를 ABCP의 담보로 사용할 경우 ABCP 등급으로 A1을 받기가 어렵다"면서 "하지만 투자자 수요가 있는 한 매입약정 등을 통해 구조화는 가능하다"고 말했다.

또 다른 증권사 OTC팀 관계자는 "CDS-ABCP와 같은 구조의 DLS는 등급 제약에서 상대적으로 자유롭다"면서 "최근에 A등급 회사태도 신용연계채권(CLN) 형태의 DLS의 기초자산으로 종종 활용되고 있다"고 전했다.

최근 1년 동안 CLN 구조의 DLS 준거자산은 삼성중공업(AA-) 삼성물산(AA-) 롯데쇼핑(AA+) 등의 채권이 주로 많이 쓰였다. 동일 등급 내에서 상대적으로 스프레드가 높은 채권들이다. 회사채 스프레드가 전반적으로 축소되면서 최근에는 A 등급 회사채도 종종 눈에 띈다. 대우증권은 지난 6일 A-(부정적) 등급을 보유한 웅진홀딩스를 준거자산으로 91억 원 어치의 1개월 만기 DLS를 발행한 바 있다.

증권사 관계자는 "최근 일부 기관 투자자의 경우 내부 운용 기준에 따라 A등급 채권 까지 투자가 가능하다"면서 "이들 기관을 대상으로 A등급 DLS가 사모로 종종 발행되기도 한다"고 전했다. 또 "은행이나 증권사 신탁에서 상대적으로 등급이 낮은 DLS에 대한 주문이 많이 들어온다"고 말했다.

장외파생 영업팀 관계자는 "한국은행 금리 인하를 기점으로 CD금리나 회사채를 기초자산으로 하는 고금리채권에 대한 주문이 눈에 띄게 늘어났다"고 설명했다. 이 관계자는 "한 동안 수익률을 끌어올릴 수 있는 단기 고금리채권상품에 대한 수요는 계속 증가할 것"이라고 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]휴마시스, 짐바브웨 리튬 함유 광상 RC드릴링 작업 진행

- [i-point]크라우드웍스, 대한민국 AI 안전컨소시엄 합류

- '존재감 키우는' 김건호, 취임 1년만 삼양그룹 미래 사업 중책

- [캐시플로 모니터]컬리, 미래 성장 위한 안정적 '현금활용법'

- '외형 확장' 빙그레, 지주사 체제로…책임 경영 강화

- [한세실업을 움직이는 사람들]폴 파산트 팀장, 현지 디자인 접목 '키맨'

- 폰드그룹 품 안긴 브랜드유니버스, 정체성 유지 '방점'

- [Red & Blue]'반등 조짐' 자람테크놀로지, '뉴로모픽 컴퓨팅' 진전

- 도드람 런천미트, 동남아 수출 확대 '가속화'

- '범죄피해자 지원' 장재진 오리엔트 회장, 국무총리 표창