세원셀론텍, 342억 규모 유증·BW 추진 차입금 상환 등 용도..부채비율 40%·연간이자 10억 줄어들듯

박제언 기자공개 2013-05-30 11:13:28

이 기사는 2013년 05월 28일 11:50 thebell 에 표출된 기사입니다.

세원셀론텍이 신주인수권부사채(BW) 발행과 유상증자(이하 유증)를 통해 재무구조 개선에 나선다. 최대주주인 SC엔지니어링이 직접 자금을 수혈한다.BW와 증자로 조달한 자금은 일부 은행 차입금 상환에 쓰인다. 부채비율이 낮아지고 이자 부담도 경감될 전망이다. 또한 증자와 신주인수권(워런트) 인수를 통해 경영권을 공고하게 만들고 있다.

28일 금융감독원에 따르면 바이오 및 화학플랜트 제조업체 세원셀론텍은 최대주주인 SC엔지니어링을 대상으로 제3자배정 유증을 진행한다. 규모는 152억 원이다. 유증으로 발행되는 신주는 409만2769주다. 이에 따라 SC엔지니어링의 세원셀론텍 지분율은 기존 32.5%(1177만5835주, 증자 전)에서 39.36%(1586만8604주, 증자 후)로 높아질 예정이다.

세원셀론텍은 BW발행도 추진한다. KTB메짜닌사모증권투자신탁(75억 원), 하이투자증권(75억 원), 현대증권(20억 원), 오투저축은행(20억 원) 등 4개 기관을 대상으로 190억 원 규모의 BW를 발행한다. 쿠폰금리(표면이자율) 0.5%, 만기이자율 1.5% 등 조건은 나쁘지 않다. 만기는 5년이다. 첫 번째 조기상환청구(풋옵션)일은 2015년 11월29일이다. 워런트의 50%는 장정호 세원셀론텍 회장이 지분 100%를 보유 중인 SC센세스에서 4억7500만 원에 매입한다.

이번 증자와 BW로 조달한 총 342억 원은 은행 차입금 상환과 시설투자에 쓰일 예정이다. 작년 말 본사기준 세원셀론텍의 단기차입금 규모는 1220억 원이다. 이자율만 4.6~7.1%다. 부채비율도 221.59%에 육박했다. 회사측은 차입금 상환 등을 통해 부채비율은 40% 정도 감소되고, 이자비용도 연간 10억 권 가량 절감할 수 있다고 보고 있다.

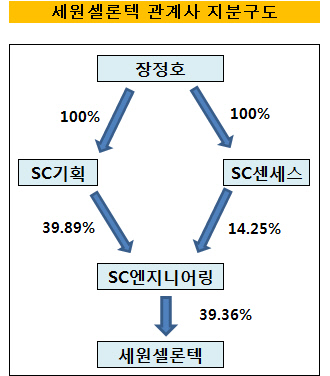

지분 구도도 향후 재편될 것으로 보인다. 워런트를 인수하는 SC센세스가 지주회사격으로 전면 등장을 예고했다. SC센세스는 지난 3월말 SC엔지니어링의 최대주주인 SC기획으로부터 장외에서 일부 주식(지분율 14.25%)을 매입했다. SC센세스는 세원셀론텍의 워런트를 매입하며 향후 잠재적인 주주가 됐다. SC기획과 SC센세스는 장정호 회장이 모두 100% 지분을 가지고 있다.

세원셀론텍 관계자는 "조달한 자금 중 시설자금은 발전플랜트 관련 설비 보완투자와 원활한 일본 재생의료시장 진출 등 사업 추진 가속화에 쓰일 것"이라며 "아울러 고금리 차입금부터 순차적으로 갚아 수익성을 개선해 나갈 계획"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 도드람 런천미트, 동남아 수출 확대 '가속화'

- '범죄피해자 지원' 장재진 오리엔트 회장, 국무총리 표창

- [렉라자 주역' 오스코텍은 지금]제노스코 뗀 후 자생력 '관건', 6건 물질 중 'OCT-598' 주목

- [다시 온 가상자산의 시간]'법인 투자 허용' 연내 결판, 게임체인저 될까

- [우리은행 차기 리더는]임종룡 회장의 '믿을맨', 급부상한 이정수 부사장

- [IR Briefing]미래에셋생명, 자본적정성 전망 낙관하는 배경은

- [우리은행 차기 리더는]김범석 국내영업부문장, 상업은행 맏형 계보 이을까

- [우리은행 차기 리더는]기업금융 전문가 정진완 부행장, '파벌' 논란 극복할까

- [우리은행 차기 리더는]롱리스트 깜짝 등장한 '1년차 부행장' 조세형 기관그룹장

- [우리은행 차기 리더는]'예상 밖 후보' 조병열 부행장, 이변 주인공 될 수 있을까