LLC형 VC, 프리미어 '으뜸'...맏형 존재감 과시 [thebell League Table]펀드레이징·투자 규모, 캡스톤·케이투 각각 1위...신생 케이런벤처스 '눈길'

김나영 기자공개 2017-01-06 08:19:59

이 기사는 2017년 01월 04일 15:59 thebell 에 표출된 기사입니다.

국내 유한책임회사(Limited Liability Company, LLC)형 벤처캐피탈들 중 프리미어파트너스가 2016년에도 총 운용자산(AUM) 기준 1위를 달성했다. 사모투자펀드(PEF)를 제외한 벤처투자조합 부문에서는 캡스톤파트너스가 프리미어파트너스를 바짝 뒤쫓고 있다.펀드레이징에 있어서는 캡스톤파트너스가 2개의 펀드를 결성하며 프리미어파트너스를 앞질러 1위를 차지했다. 투자 규모에 있어서는 케이투인베스트먼트파트너스가 캡스톤파트너스와 프리미어파트너스를 넘어서면서 처음으로 선두에 진입했다.

앞서 프리미어파트너스가 2015년 자산·펀딩·투자 규모에서 3관왕을 모두 차지했던 것에 비하면 2016년 LLC형 벤처캐피탈들은 비교적 고른 분포를 보였다. 하지만 국내 벤처캐피탈 업계에서 지적되는 LLC의 한계 등 극복해야 할 과제를 안고 있어 향방이 주목된다.

◇ LLC형 VC 운용자산, 1조 원 넘어서

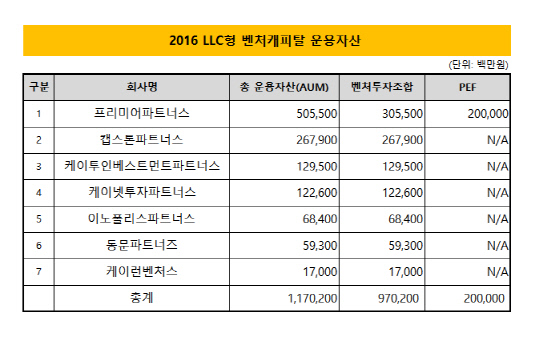

머니투데이 더벨이 주요 벤처캐피탈 59곳을 대상으로 집계한 2016년 벤처캐피탈 리그테이블과 중소기업창업투자회사공시(2016년 11월 말 기준) 및 각 운용사에 따르면 한국벤처캐피탈협회에 등록된 LLC형 벤처캐피탈들은 총 1조 1702억 원에 달하는 운용자산을 보유하고 있는 것으로 나타났다.

전체 벤처캐피탈 중 LLC형 벤처캐피탈은 프리미어파트너스, 캡스톤파트너스, 케이투인베스트먼트파트너스, 케이넷투자파트너스, 이노폴리스파트너스, 동문파트너즈, 케이런벤처스 등 7곳이다. LLC형 벤처캐피탈은 유한책임회사의 특성에 따라 2인 이상의 대표 파트너들이 회사의 자본금에 직접 출자한 후 출자비율에 따라 수익을 배분받는다.

벤처투자조합 운용자산 부문에서는 프리미어파트너스가 3055억 원으로 1위를 차지했다. 캡스톤파트너스는 2679억 원으로 2위를 기록했다. 2016년의 1, 2위는 2015년과 동일한 순위지만 그 격차에 있어서는 한껏 좁혀졌다.

다만 프리미어파트너스가 2015년 결성한 2000억 원 규모의 PEF를 합산하면 여전히 부동의 1위가 된다. LLC형 벤처캐피탈 중 유일하게 PEF를 보유하고 있는 프리미어파트너스의 총 운용자산은 5055억 원으로 당분간 왕좌를 내줄 생각이 없어 보인다.

3, 4위의 추격전도 관전 포인트로 떠올랐다. 케이투인베스트먼트파트너스가 1295억 원으로 3위, 케이넷투자파트너스가 1226억 원으로 4위다. 이 역시 지난해와 순위는 동일하지만 격차가 줄어들면서 2017년에는 변화의 가능성이 엿보인다.

케이넷투자파트너스는 신기술금융사와 프로젝트펀드를 만들면서 운용자산을 조금씩 늘렸다. 이에 반해 케이투인베스트먼트파트너스는 2016년 신규 펀드 결성이 없었다.

이외에 이노폴리스가 684억 원으로 5위, 동문파트너즈가 593억 원으로 6위, 케이런벤처스가 170억 원으로 7위에 올랐다.

|

◇ LLC 5곳 펀드레이징 1168억원

LLC형 벤처캐피탈들은 2016년 신규 펀드레이징에 있어서 그리 약진하지 못했다. 7곳 중 2곳을 제외한 5곳이 펀드레이징에 성공했으며 총 금액은 1168억 원이다. 2016년 전체 벤처캐피탈의 벤처투자조합 결성액이 사상 최대인 2조 7000억 원을 기록한 것에 비하면 미미하다.

캡스톤파트너스가 488억 원으로 1위, 프리미어파트너스가 400억 원으로 2위를 차지했다. 캡스톤파트너스는 '2015 KIF-캡스톤 K-Global IOT 초기투자조합'과 '4:33 United-캡스톤 청년창업투자조합' 등 2개 펀드를 488억 원 규모로 조성했다.

프리미어파트너스는 한국통신사업자연합회(KTOA)로부터 출자받은 '2015 KIF-프리미어 IT 전문투자조합'을 2016년에 결성하며 400억 원의 펀드레이징을 달성했다. PEF 부문에서는 신규 펀드 결성이 없었기 때문에 캡스톤파트너스에 1위를 빼앗겼다.

케이런벤처스 170억 원, 이노폴리스파트너스 73억 원, 케이넷투자파트너스 36억 원 순으로 집계됐다. 신생 마이크로벤처캐피탈인 케이런벤처스는 2015년 10월 출범해 2016년 3월 한국벤처투자(모태펀드)의 출자를 받아 170억 원 규모의 신규 펀드를 결성하며 3위에 올랐다.

이노폴리스파트너스는 신기술금융사인 엔베스터와 105억 원 규모의 '이노엔베신기술투자조합'을 결성해 4위에 올랐다. 105억 원 중 73억 5000만 원이 이노폴리스파트너스의 출자분이다.

케이넷투자파트너스도 신기술금융사인 위드윈인베스트먼트와 40억 원 규모의 '케이넷-위드윈 메가타이드 투자조합 1호'를 결성해 5위에 올랐다. 40억 원 중 36억 원이 케이넷투자파트너스의 출자분이다.

케이투인베스트먼트파트너스와 동문파트너즈는 2016년 신규 펀드를 결성하지 못했다. 이 중 케이투인베스트먼트파트너스는 투자에 주력한 것으로 나타났지만, 동문파트너즈는 투자에서도 별다른 성과가 없었다.

|

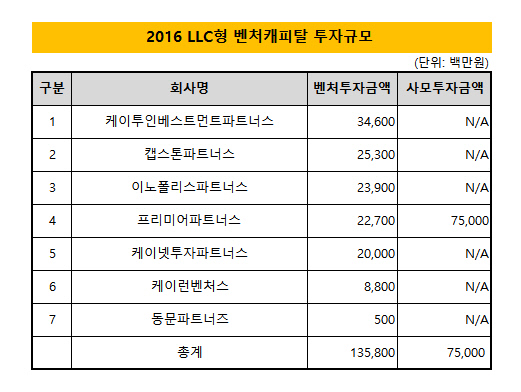

◇ 벤처투자 1358억, 사모투자 750억 원

LLC형 벤처캐피탈들의 2016년 투자금액은 펀드레이징과 같이 다소 아쉬움을 남겼다. 7곳의 LLC형 벤처캐피탈들은 총 1358억 원의 벤처투자와 750억 원의 사모투자를 집행했다. 전체 벤처캐피탈이 2조 464억 원의 벤처투자와 1조 7914억 원의 사모투자를 집행한 것과 대비된다.

케이투인베스트먼트파트너스가 346억 원으로 처음 1위에 등극한 것이 눈에 띈다. 세컨더리 전문인 케이투인베스트먼트파트너스는 830억 원 규모의 ‘케이투 유동화전문 투자조합'을 통해 구주를 대량 매입하며 정상에 올랐다.

2위부터 5위까지는 별반 큰 차이를 드러내지 않았다. 캡스톤파트너스는 253억 원으로 2위, 이노폴리스파트너스는 239억 원으로 3위에 올랐다. 프리미어파트너스는 227억 원으로 4위, 케이넷투자파트너스는 200억 원으로 5위다.

프리미어파트너스는 2016년 벤처투자보다 사모투자에 집중했다. 창립 이래 첫 PEF인 '프리미어성장전략 M&A PEF'를 통해 750억 원의 사모투자를 집행했다. LLC형 벤처캐피탈 중 맏형으로서의 존재감이 드러나는 대목이다.

케이런벤처스는 신생 마이크로벤처캐피탈임에도 88억 원의 투자를 집행하며 질주했다. 건당 투자금액이 5억 원 미만으로 설정돼 있어 상당히 많은 투자건이 집행된 것으로 보인다. 이에 반해 동문파트너즈는 5억 원의 투자를 단 1건 집행하면서 사실상 한 해 농사를 짓지 못했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화