[자산운용사 경영분석]영업익 두배 늘었는데 순손실…한화운용에 무슨일이상반기 640억 손상차손 반영, 직판앱 부진도 골머리

윤기쁨 기자공개 2022-08-24 08:01:41

이 기사는 2022년 08월 19일 14:06 thebell 에 표출된 기사입니다.

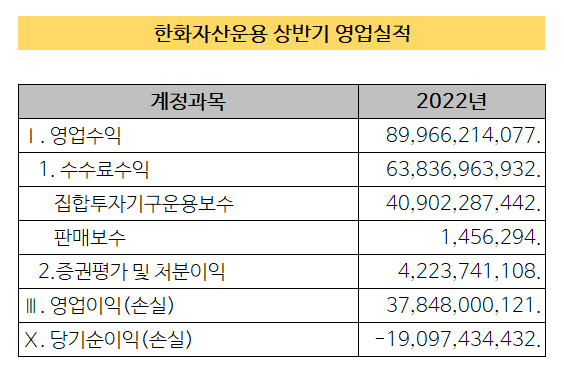

한화자산운용이 올해 상반기에 순손실을 기록했다. 관계기업 투자 자산의 손상차손 처리 과정에서 발생한 것으로 보인다. 펀드 운용과 판매로 거둔 수익을 모두 상쇄하면서 상반기 당기순이익은 적자전환했다.18일 금융투자업계에 따르면 올해 상반기 한화운용의 영업수익은 전년도 같은 기간 보다 42% 늘어난 900억원으로 집계됐다. 영업이익은 두 배 이상 증가한 380억원을 기록했다.

눈에 띄는 점은 이러한 실적 성장세에도 불구하고 순손실을 나타내면서 적자로 돌아섰다는 사실이다. 한화운용은 영업외 비용 계정에서 지분법적용투자주식손상차손으로 646억원이 발생, 결과적으로 137억원의 당기순손실을 기록했다.

이번 적자전환은 관계회사 투자에서 발생한 평가 손실 처리 때문인 것으로 관측된다. 한화운용이 공시한 감사보고서에 따르면 올해 초 기준 한화운용의 관계기업 투자 규모는 2512억원에 달한다. 이 가운데 상당한 금액이 가치 절하에 따른 재무제표상 손실로 반영되면서 부담도 커졌다.

업계 관계자는 "관계기업 주식은 최초 취득 원가 금액을 웬만하면 유지하는데, 피투자사의 주식이나 순자산이 조금 하락했다고 이를 모두 손실로 잡진 않는다"며 "타격이 클 경우에만 평가 손실을 반영하는데 기업이 부도가 나거나 경영이 위태로울 것으로 추정된다"고 설명했다.

관계기업은 투자사가 20%를 초과하는 지분을 보유했다는 점에서 종속기업과 유사하지만, 상하관계가 아니라는 점이 다르다. 지배력은 없지만 재무나 영업 등에 영향력을 행사하거나 필수 기술정보 등을 제공할 수 있다.

회계상 관계기업의 주식은 지분법을 적용해 평가하기 때문에 피투자사의 순자산은 투자사 지분에 편입된다. 가령 순자산가액이 만원인 기업의 지분 20%를 2000원에 취득했다면, 투자사 재무제표에 관계기업투자주식 2000원이 추가되는 방식이다.

한화운용의 연초 기준 관계기업은 △토스뱅크 △한화AsiaGrowth1호 △한화기회추구부동산펀드 △리코ORUM벤처기업2호 △KB선진아시아리얼에셋크레딧1호 △KOTAM항공기사모특별자산2호 △한화미국호주PPP특별자산1호 등이다.

다만 이에 대해 한화운용 관계자는 "실제 손실이 발생한 것은 아니고 국내 증시 부진으로 일시적으로 평가 손실이 발생한 것"이라며 "시장이 회복되면 '비용'에서 '수익'으로 환입될 것 전망"이라고 전했다.

한편 영업수익은 크게 늘었다. 상반기 다양한 테마형 펀드를 공격적으로 선보이며 몸집을 불린 영향이다. ‘ARIRANG 글로벌희토류’, ‘ARIRANG 글로벌수소&차세대연료전지’, ‘ARIRANG iSelect우주항공&UAM’ 등이 대표적이다. 이외에도 TDF(타깃데이트펀드), TIF(타깃인컴펀드) 등을 출시했다.

같은 기간 펀드 수는 693개에서 795개로 100개 가까이 늘었다. AUM(운용규모)도 97조219억원에서 107조4787억원으로 불어 처음으로 100조원대를 돌파했다. 자산별로도 단기금융(24.45%), 주식형(16.90%), 특별자산(12.61%), 채권형(12.90%), 등 모든 유형이 고르게 증가했다.

운용 보수도 330억원에서 409억원으로 23.95% 늘었다. 반면 자산관리 비즈니스는 다소 후퇴했다. 자산관리 수수료는 일년새 254억원에서 217억원으로 14.59% 감소했다. 특히 투자일임 수수료가 크게 줄어든 것으로 나타났다.

고유재산 운용에서도 일부 성과를 거뒀다. 올해 상반기 증권평가 및 처분이익은 422억원으로 1년 전(266억원)과 비교하면 58.47% 급증한 것으로 집계됐다.

지난해 출시한 직판앱은 부진한 성적을 보이고 있다. 한화운용은 지난해 5월 자사 펀드 직판(직접판매) 애플리케이션 ‘파인(PINE)’를 론칭했다. 그러나 판매 보수는 145만원에 불과해 전체 수익에서 차지하는 비중이 미미하다. 상반기 기준 '파인' 개인 고객 판매잔고는 5169억원 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화