[보험경영분석]신한라이프, IFRS17 대비 '착착'…저축성·연금 감소저축성 및 연금 보험 규모 41.6% 감소 …자산운용순익 감소에도 순이익 ↑

박서빈 기자공개 2023-02-10 08:31:49

이 기사는 2023년 02월 09일 15:28 thebell 에 표출된 기사입니다.

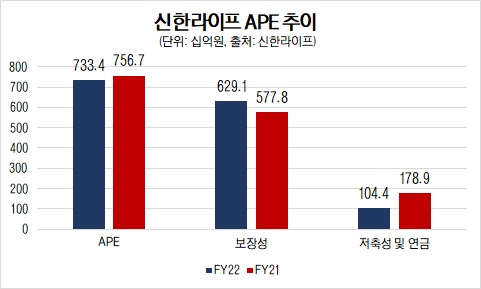

신한라이프가 저축성·연금보험 규모를 절반 수준으로 대폭 줄였다. 올해부터 시행되는 새 회계기준 IFRS17에 대비해 보장성 보험 확대로 보험 포트폴리오를 재편한 결과다. 저축성 연금보험은 외형 성장에는 도움이 되지만 새 회계제도 아래에서는 부채로 잡혀 리스크를 확대할 수 있다.9일 금융권에 따르면 신한라이프는 지난해 말 기준 연납화보험료(APE) 7334억원으로 전년 동(7567억원) 대비 23.2% 감소했다.

APE 부문에서 저축성 및 연금보험의 규모 축소 영향이 컸다. 같은 기간 저축성 및 연금보험는 규모는 같은 기간 1789억원에서 1044억원으로 41.6% 줄었다. 반면 보장성 보험 APE는 같은 기간 5778억원에서 6291억원으로 8.9% 증가했다.

신한라이프는 그동안 IFRS17 시행에 맞춰 보장성 보험을 확대를 중심으로 포트폴리오를 재편해왔다. IFRS17 아래에서는 수익인식의 기준이 현금주의에서 발생주의로 바뀌면서 지난 회계 재도 하에서 수익으로 잡혔던 저축성 및 연금보험의 수입 보험료가 부채로 잡힌다.

다만 신한라이프의 자산운용순익은 줄었다. 금리 상승으로 채권 부문에 평가익이 감소한 영향이다. 신한라이프는 주식·채권·파생상품 등의 유가증권 운용과 보험계약자대출, 신용대출, 담보대출 및 그룹연계 투자를 통해 자산운용을 운영하고 있다.

신한라이프 관계자는 "자산운용순익 감소의 경우 금리 상승에 따른 채권 평가익 감소가 주요 원인으로 작용했다"고 설명했다. 지난해 말 총 자산 부문에서 신한라이프의 채권 규모는 같은 기간 39조4943억원으로 전년 동기(42조824억원) 대비 6.2% 줄었다.

하지만 보험영업손익이 같은 기간 4573억원에서 5193억원으로 13.7%로 증가하면서 결과적으로 당기순이익 면에서 실적이 개선되는 효과를 거뒀다. 지난해 말 기준 신한라이프 당기순이익은 4636억원으로 전년 동기(3916억원) 대비 18.4% 증가했다.

자기자본이익률(ROE)도 지난해 말 11.52%를 기록하며 전년 동기 대비 4.23%포인트 증가했다. 자본적정성 측면에서도 안정적 수준을 보였다. 신한라이프의 RBC(지급여력비율)은 266%로 업권 최고 수준이다. 신한라이프는 꾸준히 200%가 넘는 RBC를 유지해오고 있다.

한편 신한라이프는 그룹의 비은행 부문 실적을 방어했다. 지난해 말 기준 신한금융지주의 당기순이익 중 비은행 비중은 39%로 전년 동기 대비 4.23%포인트 감소했다. 하지만 비은행 순이익 중 보험부문의 순이익은 4530억원으로 3920억원에서 15.6% 증가했다.

신한금융지주의 비은행 계열사 중 신한라이프의 당기순이익 기여도는 신한카드 다음으로 높다. △신한카드 △신한라이프 △신한투자증권 △신한캐피탈 △신한자산신탁 순이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화