[기업들의 CP 활용법]'CP 줄인' 이마트, '단기조달 엔진' 아직 뜨겁다2023년 '일시적' 단기차입 축소...향후 전단채 등 단기채 활용 확대 시사

권순철 기자공개 2024-06-12 13:13:02

[편집자주]

기업들은 각사 재무전략에 따라 부채자본시장(DCM)을 통해 회사채와 기업어음(CP), 전자단기사채 등을 활용, 만기 구조를 분산시켜 신용을 관리한다. CP의 경우 발행사 입장에서는 공시의무가 없고 증권신고서 제출을 하지 않아도 돼 빠르게 단기자금을 확보할 수 있다는 장점이 있다. 다만 투자자들은 CP의 발행과 상환 정보, 그 뒷 배경 등에 대해 확인하기가 쉽지 않다. 더벨은 각 기업들의 CP 활용법을 살펴보기로 한다.

이 기사는 2024년 06월 05일 16:24 THE CFO에 표출된 기사입니다.

이마트가 최근 기업어음(CP) 발행량을 축소하고 있다. 지난해부터 단기차입금의 규모도 줄어들기 시작하면서 차입구조가 장기화되는 양상을 띄고 있다.그럼에도 이마트의 단기조달 엔진은 식지 않을 것으로 관측된다. CP를 비롯한 단기차입금이 줄어든 것은 올해 만기 도래 금액을 마련하기 위해 일시적으로 장기차입금을 늘린 영향이 컸다. 이마트도 향후 전자단기사채 등의 활용을 적극 검토할 계획이라고 밝혔다.

◇1분기 CP 발행잔량 550억…줄어드는 단기차입

5일 투자은행(IB) 업계에 따르면 이마트는 지난 5월 한달간 총 100억원 규모의 CP를 발행했다. 이번 발행은 지난 4월 30일에 찍었던 100억원 규모의 CP를 차환하기 위해 이뤄진 것으로 분석된다. 만기는 1개월 미만으로 신용등급은 'A1'에 해당한다.

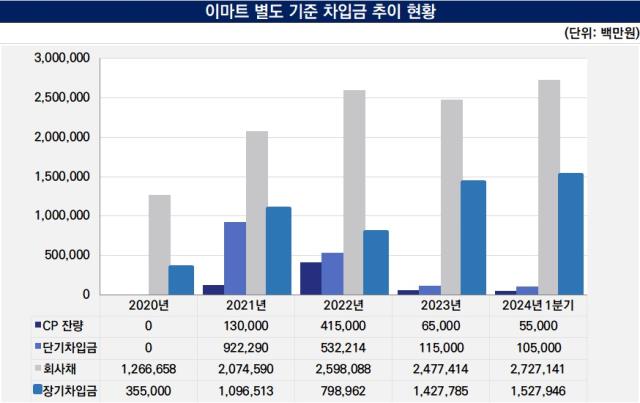

이마트는 꾸준히 CP를 활용하는 회사지만 최근 들어 그 규모가 감소하고 있다. 지난 1분기 이마트의 별도 기준 CP 발행잔량은 550억원으로 집계된다. 지난해 말(650억원)과 비교했을 때 약 15% 감소한 수치다. 이마트의 CP 발행잔량은 2022년 4150억원으로 크게 뛰었지만 이후 서서히 줄어들고 있는 추세다.

동시에 단기차입금 규모도 꺾이고 있다. 별도 기준으로 이마트는 본래부터 단기 조달을 많이 활용하던 기업은 아니었다. 2019년과 2020년에는 CP를 포함해 단기차입금을 운용하지 않았지만 2021년 9229억원으로 크게 늘렸다. 대폭 늘린 단기차입금은 2022년부터 다시 줄어드는 경로를 따르고 있다.

이마트의 차입 구조가 전반적으로 장기화되는 모양새다. 단기차입금이 차지하는 비중이 줄어들고 있는 반면, 회사채와 장기차입금으로 조달한 자금이 빠르게 늘어나고 있다. 특히 지난해 이마트는 장기차입금을 전년 대비 2배 가까이 확대했지만 단기차입금은 약 5배 줄였다.

그럼에도 이마트의 단기조달 움직임은 식지 않을 것으로 관측된다. 현재는 단기조달을 확대하기 위한 최적의 시기를 기다리고 있다는 분석이다. 회사 측 관계자는 "시장에서의 자금 조달이 안정화되면 전자단기사채 등 단기 조달 수단을 활용할 예정이다"라고 밝혔다.

앞으로 전단채 등 단기 조달 수단의 활용도가 높아질 것임을 짐작하게 하는 대목이다. 2023년 1월부터 6월 5일까지 이마트의 전단채 발행 총액이 1조7300억원에 달했던 반면 올해 동기간에는 550억원에 그쳤다. 이마트는 "지난해 장기차입금을 일시적으로 늘린 데 따른 결과"라며 "전단채는 일반적으로 금리 측면에서 유리해 운영 자금을 집행할 때 효율적이다"고 말했다.

지난해 CP를 포함한 단기차입 규모가 감소한 것도 일시적인 이벤트라는 해석이 나오는 이유다. 이마트는 올해 해외 사모채를 포함해 1조1456억원에 달하는 물량의 만기를 맞이한다. 지난해 말 연결 기준 현금 및 현금성 자산은 1조7712억원이었지만 추가적인 외부 차입 없이는 부담스러운 규모였다.

대규모 금액의 만기 도래가 예정됨에 따라 선제적으로 차입구조의 장기화를 꾀한 것으로 분석된다. 회사 측 관계자는 "2023년도의 경우에는 2024년 만기 도래하는 금액을 마련하기 위해 선제적인 대응 차원에서 장기 차입금 비중을 늘렸다"고 밝혔다.

전단채 발행의 재개 시점은 명확하지 않다. 금융투자협회에 따르면 올해 1월부터 현재까지 60~90일물 전단채의 가중평균금리는 3.90%로 집계된다. 전년 동기간(5.00%)과 비교하면 100bp 이상 내려왔지만 2022년(2.44%) 대비 여전히 높다. 금리가 안정화될 시 전단채 활용을 늘리겠다고 밝힌 만큼 발행 재개 시점은 하반기 이후가 될 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

권순철 기자의 다른 기사 보기

-

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- [2024 이사회 평가]'지배구조 투명화' 케이카, 재무건전성 '옥의 티'

- [2024 이사회 평가]HPSP 이사회 활동성 '미약'…'빛바랜' 압도적 경영성과

- [2024 이사회 평가]'참여도 두각' KG스틸, 이사회 구성 다양화 '숙제'

- [IB 풍향계]HUG 신종자본증권 '사활' NH증권, 막판까지 '금리 고심'

- [IPO 모니터]'구주매출 50%' MNC솔루션, 투심 보완책 '공격적 할인율'

- [thebell note]거래소 '심사 트라우마'의 진실

- '건전성 사수' 전북은행, 8년만에 꺼낸 자본성증권

- [Market Watch]IPO 빅딜, 하나둘씩 반납하는 '조단위' 명패