현대중공업도 찍는다...HD현대그룹 회사채 러시 4월 중순 발행 최대 2000억 조달…'지주·오일뱅크·케미칼·인프라코어' 잇단 흥행

강철 기자공개 2023-03-16 07:12:27

이 기사는 2023년 03월 10일 14시09분 thebell에 표출된 기사입니다

현대중공업이 약 2년만에 공모 회사채 시장을 찾는다. 1000억~2000억원의 자금을 마련해 차입금 상환을 비롯한 여러 운영에 사용할 계획이다. 금리가 더 오르기 전에 미리 유동성을 확보해둔다는 의중도 있는 것으로 보인다.HD현대, 현대오일뱅크, 현대케미칼, 현대두산인프라코어 등 앞서 공모채를 발행한 그룹 계열사는 모두 수요예측에서 만족스러운 결과를 얻었다. 이에 현대중공업도 만족스러운 금액과 금리를 확정하며 그룹의 회사채 흥행 랠리에 동참할지 관심이 쏠린다.

◇2년만에 회사채 수요예측 시험대

현대중공업은 다음달 중순 공모채를 발행해 일정 수준의 운영자금을 마련할 계획이다. 현재 공모 업무를 총괄할 주관사단 선정 절차를 밟고 있다. 주관사단을 꾸리는 대로 규모, 만기, 금리 등 구체적인 발행 조건을 논의할 방침이다.

모집액은 1000억원 안팎으로 잠정 결정했다. 만기는 3년 이하 단기물로 구성하는 것이 유력하다. 4월 초로 예정한 수요예측에서 모집액을 초과하는 주문이 들어오면 최대 2000억원 선에서 증액 발행을 검토할 방침이다.

HD현대 관계자 "현대중공업이 현재 회사채 발행을 검토하는 단계에 있다"며 "다만 아직 구체적으로 정해진 내용은 없다"고 밝혔다.

이번 공모채는 현대중공업이 2021년 3월 이후 약 2년만에 다시 발행하는 크레딧물이다. 2021년 9월 유가증권시장에 재상장한 이래 처음으로 찍는 회사채이기도 하다.

2021년 3월에는 2·3년물 녹색채권(Green Bond)으로 3000억원을 조달해 친환경 선박 매입, 차세대 연료 개발, 유해물질 저감설비 투자 등에 사용했다. 당시 입찰에서 모집액의 4배에 달하는 5890억원의 주문이 들어오는 등 수요예측 결과는 만족스러웠다.

다만 이후로는 회사채 발행을 통한 직접조달을 추진하지 않았다. 2021년 9월 재상장을 하는 과정에서 1조원이 넘는 공모 자금을 확보한 덕분에 굳이 외부 조달에 나설 필요가 없었다. 실제로 현대중공업은 지난해 3000억~4000억원의 만기 회사채와 기업어음을 전액 보유 현금으로 상환했다.

2년만에 공모채 시장에서 조달하는 자금은 대부분 차입금 상환에 활용할 것으로 예상된다. 작년 3분기 말 기준 현대중공업이 1년 내에 갚아야 하는 차입금 규모는 약 1조8700억원에 달한다. 이달 초에는 2년 전 찍은 녹색채권 600억원의 만기도 도래했다.

금리 변동성이 심해지기 전에 미리 유동성을 확보한다는 의중도 있는 것으로 보인다. 지난달 초 3.1%까지 떨어졌던 3년물 국고채의 금리는 최근 3.8%로 급등했다. 같은 기간 현대중공업이 속한 A- 등급 3년물의 금리도 5.4%에서 5.9%로 상승했다. 미국이 기준금리를 공격적으로 올릴 수 있다는 예상이 나온 것이 다시금 시장에 불안감을 가중시키고 있다.

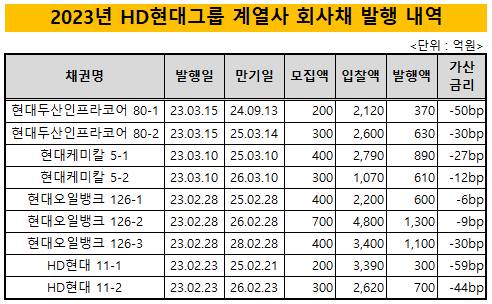

◇계열사 회사채 나올 때마다 대박

올해 현대중공업에 앞서 회사채 수요예측을 실시한 HD현대, 현대오일뱅크, 현대케미칼, 현대두산인프라코어 등은 모두 만족스러운 결과를 얻었다. 모든 트랜치에서 마이너스 가산금리를 확정하는 등 프라이싱 결과도 매우 양호했다.

그룹 회사채 발행의 포문을 연 HD현대는 2월 15일 진행한 수요예측에서 모집액 500억원의 12배가 넘는 6010억원의 자금을 모았다. 만기별로 2년물에 3390억원, 3년물에 2620억원의 주문이 몰렸다. 이에 발행액을 1000억원으로 늘렸다.

닷새 후인 2월 20일 2·3·5년물 입찰에 나선 현대오일뱅크는 1조원이 넘는 대규모 오버부킹에 성공했다. 그 결과 증액 한도로 설정한 3000억원 조달을 무사히 마쳤다. 증액을 했음에도 3개 트랜치 모두 개별 민평보다 낮은 금리를 확정했다.

이달 초 2·3년물 수요예측에 나선 현대케미칼도 모집액의 5배가 넘는 3860억원의 자금을 모았다. 만기별로 2년물 2790억원, 3년물 1070억원의 수요를 확인했다. 금리 스프레드 메리트가 상대적으로 두드러진 2년물은 -27bp라는 양호한 가산금리를 확정했다.

지난 7일 입찰을 실시한 현대두산인프라코어도 4720억원의 수요를 모으며 HD현대그룹 편입 후 첫 공모채 데뷔전을 화려하게 마무리했다. 발행액을 500억원에서 1000억원으로 늘렸음에도 1.5년물과 2년물 모두 개별 민평보다 30bp 이상 낮은 금리를 확정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [아이티켐 IPO]반년만에 예심 통과, 코스닥 입성 '한 발짝'

- [IPO 모니터]싸이닉솔루션 상장 연기…신고서 보완 정정 요구

- 포스코이앤씨 ‘스텝다운’ 조건으로 1400억 사모조달

- [Policy Radar]일반 상장 허들 낮아질까...외형 요건 '완화' 움직임

- [웰랑 IPO]코스닥 입성 재도전…하반기 예심 청구 나선다

- [나라스페이스 IPO]6월 예심 청구 목전…주관사 선정 2년만에 '본궤도'

- [IB 풍향계]DCM 강호 SK증권, 커버리지 확장 '정면 돌파'

- SK스퀘어, 음원서비스 '플로' 매각 추진…비마이프렌즈와 협상

- [카브아웃 전성시대]경기침체기 PE의 전략 변화, 카브아웃 급부상 이유는

- '구조조정설' LG화학, '여수NCC' 매각 중단