LS네트웍스, 올해도 사모채 발행 전략 이어간다 7%대 금리로 300억 조달…2019년 이후 공모채 시장 찾지 않아

이정완 기자공개 2023-03-21 07:55:54

이 기사는 2023년 03월 17일 10시09분 thebell에 표출된 기사입니다

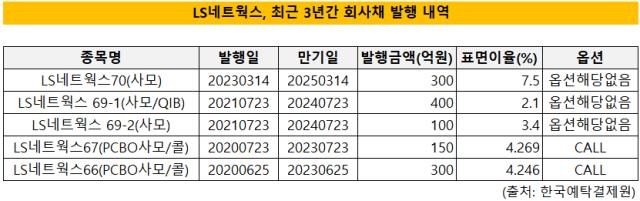

LS네트웍스가 올해도 사모채 발행 전략을 이어간다. 2020년 찍은 회사채의 만기 도래에 맞춰 차환 발행에 나섰다. 코로나19 이후 실적 저하가 지속된 탓에 사모채를 통한 자금 조달을 모색할 수밖에 없는 상황이다.17일 투자은행(IB)업계에 따르면 LS네트웍스는 최근 300억원의 사모채를 발행했다. 만기 2년이며 금리는 7.5%다. NH투자증권이 발행 주관사 역할을 담당했다.

금리는 현재 회사가 보유하고 있는 신용등급인 'BBB+' 회사채 2년물의 민평금리 수준에서 결정된 것으로 보인다. 사모채 발행일 기준 BBB+ 2년물의 민평금리는 7.484%였다.

LS네트웍스의 사모채 발행은 2021년 7월 이후 약 1년 8개월 만이다. 당시 500억원을 조달했는데 이 중 400억원을 적격기관투자자(QIB) 시장에서 마련했다.

QIB채권은 외국기업이나 국내 중소기업이 연기금, 공제회, 금융회사 등 금융투자협회가 정한 적격기관투자자를 대상으로 발행하는 크레딧물이다. 캠코가 지급 보증을 제공한다. 많은 중소·중견기업이 QIB채권을 활용해 자금을 조달한다.

LS네트웍스가 2020년 450억원을 조달한 P-CBO도 QIB채권과 성격이 유사하다. P-CBO는 신용도가 낮아 채권시장에서 회사채를 직접 발행하기 어려운 기업이 신용보증기금 등의 지원을 받아 발행하는 일종의 증권이다. QIB 채권과 P-CBO 모두 신용보강을 받는 만큼 발행 금리가 상대적으로 낮다.

LS네트웍스가 매번 사모채만 발행한 것은 아니다. 2019년 4월과 7월 각 500억원씩 공모채를 찍었다.

하지만 2019년 일본 제품 불매운동과 이듬해인 2020년 코로나19 사태로 인해 실적이 급격히 악화되면서 더 이상 공모채 시장을 찾기 힘들어졌다. LS네트웍스는 의류와 승용차 등을 국내에 유통하는 사업을 영위하는데 일본산 불매운동으로 인해 판매가 급감했다. 일본계 아웃도어 브랜드 몽벨과 도요타, 렉서스 등 수입차 매출도 줄었다.

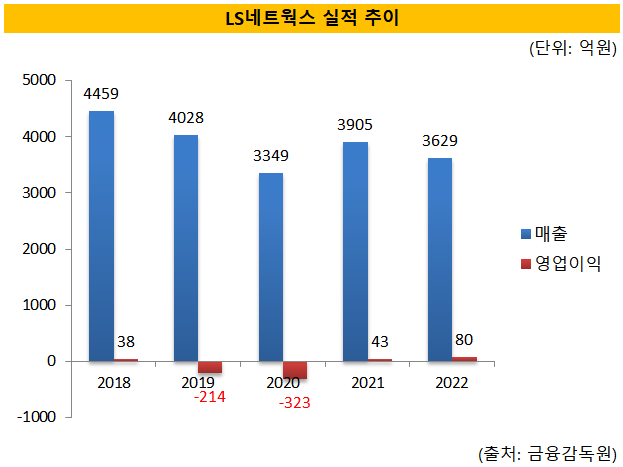

2019년 연결 기준 실적을 살펴보면 매출은 4028억원으로 2018년 4459억원 대비 10% 줄었고 214억원의 영업적자를 기록해 전년 영업이익 38억원에서 적자 전환했다. 2020년에도 323억원의 영업적자가 이어졌다.

LS네트웍스는 2019년까지만 해도 'BBB+, 안정적' 신용등급과 전망을 유지했다. 하지만 국내 신용평가사는 2020년부터 부정적 전망을 달기 시작했다. 나이스신용평가는 'BBB+, 부정적'으로 등급 전망을 하향 조정했다.

상황이 이렇다 보니 사모채 발행이 최선의 선택이었다. 만기채를 현금 상환하기도 어려운 상황이다. 수익성이 저조하다보니 캐시플로우도 나빠져 현금 보유고도 감소세가 이어지고 있다. 지난해 말 현금성자산은 226억원으로 전년 말 513억원보다 56% 줄었다.

다만 최근 들어 코로나19 엔데믹 덕분에 소비 심리가 개선되면서 수익성이 개선되고 있는 점은 긍정적이다. LS용산타워에서 발생하는 고정적인 임대수익도 실적 버팀목 역할을 하고 있다.

LS네트웍스의 지난해 매출은 3629억원으로 전년 3905억원 대비 7% 줄었다. 다만 영업이익은 80억원으로 2021년 43억원보다 86% 증가했다. 향후 수익성 흐름에 따라 공모채 시장 복귀도 가능할 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [IPO 모니터]반도체 탈바꿈 SK에코, '에쿼티스토리'에 쏠리는 눈

- [IPO 모니터]코스맥스이스트 상장 채비…중복상장 이슈 사전대응

- [이지스 IPO]공모자금 300억 '데이터 취득 비용'에 쓴다

- [아이나비시스템즈 IPO]그룹 세번째 주자, 상장 역량 총동원 '기대'

- [대한조선 IPO]2대 주주 안다H운용, 구주매출 안하는 이유는

- [아우토크립트 IPO]추정 실적 수정…목표 시총은 그대로

- 대신증권, 창사후 첫 신종자본증권 발행…자본확충 지속

- [Korean Paper]5년만에 캥거루본드 택한 산은, 호주 연기금도 담았다

- [엔비알모션 IPO]7년 전 180억 밸류…900억대 시총 노린다

- [닷 IPO]'예비 유니콘' 기술특례 시동…상장 레이스 '본격화'

이정완 기자의 다른 기사 보기

-

- [IPO 모니터]반도체 탈바꿈 SK에코, '에쿼티스토리'에 쏠리는 눈

- [Korean Paper]5년만에 캥거루본드 택한 산은, 호주 연기금도 담았다

- [엔비알모션 IPO]7년 전 180억 밸류…900억대 시총 노린다

- [엔비알모션 IPO]스팩 상장 도전…관세전쟁 '반사이익' 기대

- [Korean Paper]산은 파트너 된 한국증권, 한국물 입지 다질까

- [Korean Paper]산업은행, 5년만에 캥거루본드 발행 나선다

- [Company & IB]LG그룹 유동화 공략 키움증권, 공모채 파트너 노린다

- iM증권, 부동산PF 손실 다 털었다…IB 반등 시작

- NH증권 IB, KPI 변화에 담긴 의미

- [China Conference]"중국·홍콩 주식 여전히 저렴…우량주 주목하라"