[레버리지&커버리지 분석]생산능력 확대나선 잉글우드랩, 재무여력은부채비율 20% 하회 자체차입 여력 충분…모회사 자금투입 여력은 미지수

이민호 기자공개 2023-05-19 11:12:46

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2023년 05월 17일 08시05분 THE CFO에 표출된 기사입니다

잉글우드랩이 글로벌 시장 확장을 위해 생산능력 확대를 계획하고 있다. 현금성자산이 부족하지만 부채비율이 20%를 밑돌고 있어 설비증설을 위한 자체차입 여력이 충분한 것으로 평가된다.모회사 코스메카코리아로부터의 자금투입도 조달방법에서 배제할 수는 없지만 잉글우드랩 인수 이후 부채비율이 80%를 웃돌고 있어 투입여력은 비교적 축소된 상태다.

◇중장기 생산능력 확대…자체차입 여력 충분

잉글우드랩은 화장품 ODM(생산자 개발방식)과 OEM(주문자 상표부착방식) 회사로 미국 뉴저지에 본사를 두고 있다. 특히 미국 식품의약국(FDA) 기준에 부합하는 일반의약품(OTC) 제품 생산능력이 경쟁력으로 꼽힌다.

잉글우드랩이 코스닥에 상장한 것은 2016년 10월이다. 2018년 4월 국내 화장품 ODM·OEM 회사 코스메카코리아가 잉글우드랩 지분 34.7%를 578억원에 사들이면서 최대주주에 올랐다. 잉글우드랩 인수로 해외 생산거점을 미국으로 넓혔다. 이후 2019년 6월 장내매수(48억원)를 거쳐 현재 지분율 39.0%가 정립됐다.

잉글우드랩은 기업설명회(IR) 자료를 통해 △미국 기초화장품 사업 성장 △OTC 화장품 생산 차별화 △글로벌 시장으로 확장을 성장전략으로 제시했다. 특히 잉글우드랩은 글로벌 시장 확장의 구체적인 전략으로 신제품 개발과 고객 대응에 코스메카코리아와 협력하는 동시에 생산설비 증설로 생산능력을 확대하는 내용을 포함시켰다.

잉글우드랩이 지난 12일 발표한 올해 1분기 분기보고서에 따르면 가동률은 지난해 45.4%였고 올해 1분기 36.0%였다. 잉글우드랩은 아직 구체적인 설비증설 계획을 내놓지는 않고 있다. 하지만 향후 설비증설을 위해서는 재무여력이 중요해질 전망이다.

잉글우드랩은 기본적으로 현금흐름이 우수한 편은 아니다. 별도 기준 상각전영업이익(EBITDA)은 2018년 흑자전환에 성공한 이후 지난해까지 5년째 흑자를 달성했다. 다만 뚜렷한 증가세를 보이지는 못했다. 2021년은 162억원이었고 지난해는 82억원이었다.

여기에 운전자본 부담을 반영한 영업활동현금흐름(NCF)은 2021년 23억원, 지난해 15억원으로 흑자폭이 크지 않았다. 현금성자산도 2021년말 74억원, 지난해말 65억원으로 여유있는 수준이 아니다.

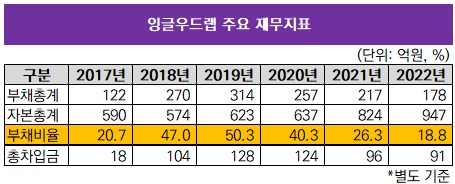

최근 현금흐름이나 현금성자산만 보면 향후 설비증설 여력이 충분하다고 보기는 어렵다. 하지만 잉글우드랩의 힘은 우수한 재무건전성에서 나온다. 지난해말 자본총계가 947억원인 반면 부채총계가 178억원으로 부채비율(부채총계/자본총계)이 18.8%에 불과하다.

부채총계가 비교적 적은 이유는 지난해말 리스부채(유동·비유동 포함) 24억원과 장기차입금 66억원에 국한될 정도로 총차입금을 통제해왔기 때문이다. 장기차입금은 전액이 미국 현지은행에서 조달한 토지와 건물 등 유형자산 담보대출이다. 단기차입금은 일으키지 않았다. 이 때문에 금융비용이 지난해 3억원으로 여유로운 수준이다.

우수한 재무건전성은 향후 설비증설을 위한 자체차입 여력을 만든다. 잉글우드랩은 코스닥시장 상장 이래로 전환사채(CB)·신주인수권부사채(BW) 등 메자닌이나 회사채를 발행한 적이 없다.

◇모회사 코스메카코리아 부채비율 양호…자금투입 여력은 미지수

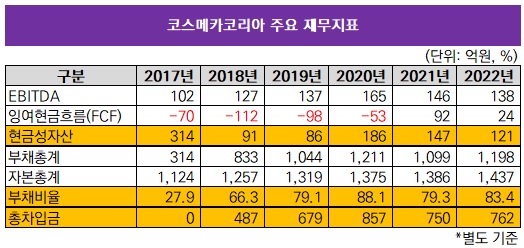

잉글우드랩 자체차입 외에는 모회사 코스메카코리아가 자금을 대는 시나리오도 있다. 다만 지난해말 코스메카코리아의 별도 기준 현금성자산이 121억원으로 충분한 수준은 아니다. 이 때문에 잉글우드랩에 대한 자금투입을 결정한다면 추가차입 가능성이 있다. 코스메카코리아는 잉글우드랩 인수 이후에 지급보증 외에 실제 자금을 공급한 적은 없다.

코스메카코리아의 지난해말 부채비율은 83.4%다. 100% 아래로 재무건전성이 양호한 편이다. 하지만 추가차입시 차입규모에 따라 재무건전성에 대한 평가는 달라질 수 있다. 자본총계가 1437억원인 반면 부채총계는 1198억원으로 약 240억원 차이가 난다.

코스메카코리아는 2016년 10월 코스닥시장 상장으로 유입된 공모자금으로 기존 차입금을 상환하면서 잉글우드랩 인수 직전까지 차입금 제로를 이어왔다. 하지만 잉글우드랩 지분 인수대금 578억원을 자기자금 250억원에다 차입금 328억원으로 마련하면서 부채비율이 상승하는 계기가 됐다. 당시 코스메카코리아는 전환사채(CB) 발행, 은행권 단기차입금과 장기차입금 조달 등 차입을 예년에 비해 늘렸다.

지난해말 리스부채(23억원)를 포함한 코스메카코리아의 총차입금은 762억원이다. 이중 단기차입금이 414억원이며 장기차입금(유동성·비유동성 포함)이 325억원이다.

코스메카코리아는 최근 수년간 EBITDA 흑자를 기록하고 있다. 2021년 146억원, 지난해 138억원이었다. 하지만 운전자본 부담과 자본적지출(CAPEX)을 반영한 잉여현금흐름(FCF)은 2021년 92억원과 지난해 24억원으로 흑자폭이 크지 않다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [Company Watch]수자원기술·서울PE, 50억 CB 두고 법정 공방

- [i-point]큐브엔터 '아이들', 스페셜 미니 앨범 예약 판매 시작

- [i-point]비트맥스, 비트코인 보유량 230개 돌파

- [i-point]아이티센그룹, 한국퀀텀컴퓨팅과 'GPUaaS' 사업 협력 MOU 체결

- [기업지배구조보고서 점검]'선제적 조치' 드림텍, 3년 내 준수율 60% 달성 목표

- [Sanction Radar]'최초 CP 도입' 동아쏘시오 '공급망 행동강령'으로 내부통제

- [삼성 상속세 점검] 1회 납부만 남은 이재용 회장, 지배력 확대 기반 갖췄다

- [i-point]필에너지, '배터리쇼 유럽 2025' 참가

- [지배구조 분석]진원생명과학 유상증자 철회, 대주주 자리 놓고 '불편한 동거'

- [케이엔제이 줌인]증설투자 속도전, 내년 1000억 매출 고지

이민호 기자의 다른 기사 보기

-

- [전력업 리포트]미국·중동 쌍끌이 HD현대일렉트릭, 이익 성장 지속

- [Financial Index/신용카드사]KB국민카드, 돋보인 수익성 '개선폭'

- [Financial Index/신용카드사]여신건전성 전반적 악화속 삼성카드 군계일학

- [Financial Index/신용카드사]삼성카드, 자본적정성 선두 수성

- [Financial Index/저축은행]SBI저축은행, 직원 1인당 생산성도 빛났다

- [Financial Index/저축은행]예수금 감소한 페퍼저축은행, 유동성 지표 개선

- [Financial Index/저축은행]이자수익 늘린 애큐온저축은행, 돋보인 수익성

- [China Conference]"한중 산업협력, 환경·바이오·실버 서비스 분야 유망"

- [China Conference]"한국의 미래, 주도적 설계에 달렸다"

- [Financial Index/저축은행]여신건전성 악화속 '잘 버틴' SBI저축은행