[Peer Match Up/조선 3사]3사의 현금 숨통 '영업활동·그룹 지원·등급 상승'[재무여력 및 조달] '헤비테일' 조선사, 수주 넘칠 때 더 쌓아야 하는 현금 전략은

허인혜 기자공개 2023-11-28 07:44:24

[편집자주]

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

이 기사는 2023년 11월 23일 16:07 THE CFO에 표출된 기사입니다.

조선업은 특히 현금 흐름이 중요한 산업이다. 선박을 건조할 때는 자체 자금을 활용하고 인도와 함께 계약 대금의 절반 이상이 지급되는 '헤비테일' 구조라서다. 때문에 조선사에게 현금여력은 선박 건조 능력을 가름하는 요소이면서 기업의 지속 가능성을 좌우하는 재료다.고부가가치선 중심의 수주전 중인 상황에서는 더더욱 풍족한 현금량이 경쟁력이 된다. 조선3사는 각각 회사채 발행, 유상증자와 영업활동 등 다양한 방법으로 현금을 비축하고 있다. 조선 3사의 현재 재무여력과 조달 방법을 짚어본다.

◇HD현대, 수주 넘치고 회사채 잘 팔리고

HD현대그룹의 조선3사는 각기 다른 조달전략을 짜고 있다. 대표 계열사인 HD현대중공업은 적극적인 회사채 발행에 나서고 있다. 스플릿 상태지만 조선 업황 회복에 대한 기대감이 더 크게 작용하면서 HD현대중공업의 회사채도 인기가 한해 내내 식지 않고 있다. 실제로 HD현대중공업도 조달 자금을 모두 신규 선박 건조에 쓸 예정이다.

HD현대중공업의 회사채는 올해만 4, 11월 두 차례 발행돼 모두 완판됐다. HD현대중공업은 4월 일반 회사채(SB)를 이율과 만기일을 달리해 1020억원, 600억원, 380억원 규모로 각각 발행했다. 10월에는 730억원, 1030억원으로 나눠 발행했다.

1차, 2차 모두 1000억원 조달을 목표했지만 수요예측에서 흥행해 모집액 대비 증액 발행했다. 올해 회사채를 통해 신규 조달된 자금은 3760억원이다. HD현대중공업의 신용등급은 나이스신용평가(A0)와 한국기업평가, 한국신용평가(A-)의 등급이 다른 스플릿 상태다.

조달 자금은 선박 건조에 사용한다. 4월 조달한 2000억원은 액화천연가스(LNG) 운반선 4척 건조 비용으로, 10월 조달한 1760억원 역시 LNG 운반선 2척 건조 비용으로 활용한다. 앞으로도 추가 조달에 나설 것으로 보인다. 우선 쌓아둔 일감이 많다. 조선 부문에서만 기납품액을 뺀 수주 잔고가 약 28조8000억원 남아있다. 조선 업황 반등, 친환경 선박 수요가 동시에 작용하면서 수주는 더 확대될 가능성이 높다.

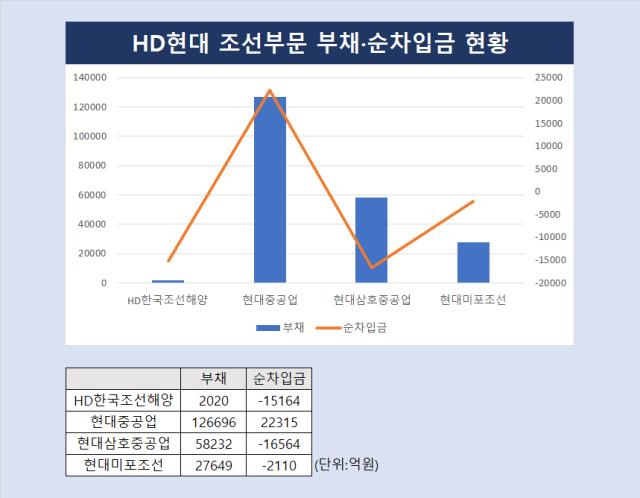

현대삼호중공업은 이미 현금창고를 꽉 채웠다. 매출로 벌어들인 현금을 차환에 쓸 만큼 여유가 있는 상황이다. 보유 현금이 차입금을 초과하는 실질적인 무차입 상태다. 3분기 말을 기준으로 현대삼호중공업의 순차입금은 마이너스(-) 1조6564억원에 달한다. 순차입금 비율은 -90.1%다. 현금및현금성자산은 1조8100억원 수준이다. 2분기 말에도 1조6214억원으로 전분기 8768억원 대비 84.92% 늘었는데 한 분기 사이 약 1900억원을 더 쌓은 셈이다.

영업활동에서 창출된 현금흐름이 큰 힘이다. 3분기 누적분이 2조4842억원이다. 계약부채가 늘면서 조정항목분이 약 2조3000억원으로 대부분을 차지했다. 수주분에 따른 선수금으로 현금을 만들어 쌓는 선순환이 이뤄지고 있다는 의미다. 현대미포조선도 곳간을 잘 채워뒀다. 현대미포조선의 순차입금은 -2110억원으로 집계됐다.

◇한화오션, 유상증자 통한 '그룹' 지원

한화그룹은 오랜 기간 현금에 목말랐던 한화오션에 유동성을 쏟아 부었다. 5월 인수와 동시에 한화 계열사를 중심으로 2조원의 유상증자를 진행하면서다. 최근 약 1조5000억원의 추가 유상증자도 마무리됐다. 당초 2조원대 유상증자를 목표했지만 주가가 하락하면서 1조5000억원으로 마무리하게 됐다.

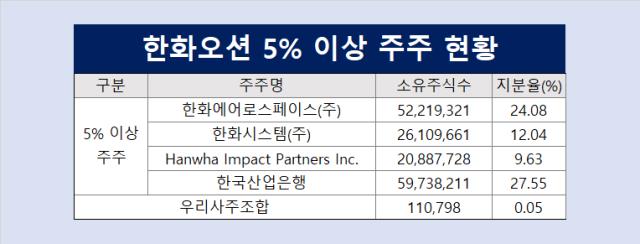

한화오션의 주요 주주 지분을 살펴보면 3분기 말을 기준으로 한화에어로스페이스 등 한화그룹 계열사의 비중이 48.16%를 차지한다. 한화에어로스페이스의 지분이 24.08%다. 한화시스템이 12.04%, 한화임팩트파트너스가 9.63% 등이다. 산업은행도 27.55%를 보유하고 있다.

두 번의 유상증자 모두 한화그룹 계열사들의 적극적인 참여로 이뤄졌다. 5월 유상증자는 한화그룹 방산 계열사들이 한화오션의 지분 48.16%를 인수하는 조건으로 유상증자에 나선 바 있다. 이달 유상증자도 우리사주조합원과 구주주를 대상으로 진행했는데 한화오션 임직원과 한화에어로스페이스, 한화시스템 등이 참여하며 청약률 107%를 기록했다.

한화오션은 1, 2차로 유입된 자금의 용처를 각각 달리 설정했다. 1차분은 우선 건전성 확보에 초점을 두고 집행 중이다. 부채비율만 봐도 지난해 말 1542%에서 3분기 말 397%로 대폭 줄었다. 2차분은 모두 신사업·경쟁력 강화에 쓸 계획이다. 5700억원은 스마트 야드 등에, 방산 파트에 4200억원을 투입하고 해상풍력 지분인수에도 3000억원을 배정했다. 신기술 개발에도 2700억원을 투자한다.

◇'자투리' 채권 발행해온 삼성重, 신용등급 상승·영업활동 기대

삼성중공업은 공모채 시장을 떠난 지 오래다. 2015년을 마지막으로 더 이상 공모채를 발행하지 않고 사모채 중심으로 자금을 조달해 오고 있다. 신용등급 하락의 여파다. 삼성중공업의 신용등급은 2015년 AA0에서 A+로 하락했고, 2017년에는 BBB급까지 하락했다. 8년간 공모채 시장을 찾지 않아 그동안 장기 신용등급이 소멸됐었다.

3분기말 채무증권 발행 실적을 보면 올 한해 삼성중공업은 8차례 사모채와 기업어음(CP), 전자단기사채(STB) 시장을 노크했다. 주로 100억~500억원 규모의 '자투리' 채권을 발행해 그때그때 현금조달에 나선 것으로 보인다. 나이스신용평가와 한국기업평가가 책정한 삼성중공업의 단기 신용등급은 A3다. 2021년부터 발행한 채권 총액은 1조1648억원 수준이다. 3분기말 현금및현금성자산은 약 4938억원, 단기금융상품이 1793억원 가량이다.

기대를 걸 만한 것은 장기신용등급의 상승이다. 나이스신용평가는 5월 삼성중공업의 장기 신용등급을 BBB로 신규 평가했다. 6년 만에 새 평가를 내리며 '긍정적'이라는 좋은 단서를 하나 더 붙였다. 한국기업평가도 6월 BBB(긍정적)로 같은 등급을 부여했다. BBB+ 등 등급 상승이 기대된다. 아직까지는 BBB급의 공모채 시장 노크가 쉽지 않은 상황이지만 BBB+급에 도달하면 A등급에 바짝 다가가는 만큼 공모채 복귀도 구상해볼 수 있다.

영업활동에 따른 현금흐름도 나아지고 있다. 지난해 3분기 -1조4217억원을 기록했지만 올해 3분기 -3611억원으로 크게 개선됐다. 삼성중공업은 선박 수요 외에 해양플랜트 수주에서 우위를 점하고 있는 만큼 추가 개선이 기대된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

허인혜 기자의 다른 기사 보기

-

- [K조선업 슈퍼사이클]어려움 속 영점 회복, 무기 찾는 중견 4사

- [K조선업 슈퍼사이클]경쟁 없이 고마진 집중하는 삼성중공업

- [K조선업 슈퍼사이클]한화오션, 1% 이익률의 의미

- [두산 사업구조 재편]두산에너빌리티, 투자 플랜대로 가야할 이유

- '에너지·글로벌' 베테랑 김희철, 한화오션 지휘 맡은 이유

- [현대 웨이 2030]'10%' 수익률 예고한 현대차, 자신감 유지 전략은

- [K조선업 슈퍼사이클]HD한조양, 두자릿수 영업이익률 기대되는 2025년

- [K조선업 슈퍼사이클]왜 '초호황기'라 부를까…달라진 지표들

- [현대 웨이 2030]완성차 기업 넘어선 넥스트 스텝, 핵심 과제는

- [현대차그룹 영업이익률 비결]미국법인 수익률, 정의선 'V자 반등 전략' 주효