[발행사분석]HBM 올라탄 SK하이닉스, 신용등급 상향 ‘터치’최대 실적에 차입금 대폭 줄여…체질개선 후 공모채 노크

백승룡 기자공개 2025-01-15 08:21:59

이 기사는 2025년 01월 09일 14시05분 thebell에 표출된 기사입니다

SK하이닉스가 연초 회사채 시장을 찾아 최대 7000억원을 조달한다. 삼성전자와 함께 메모리반도체 ‘쌍벽’을 이루던 SK하이닉스는 지난해 엔비디아를 필두로 한 인공지능(AI) 반도체 밸류체인에 올라타면서 새로운 성장 국면에 진입했다. 최대 실적을 기록하면서 차입금 규모도 대폭 줄인 SK하이닉스는 신용등급 상향 트리거까지 터치, 기관투자자들의 우호적인 매수세가 예상되고 있다.9일 투자은행(IB) 업계에 따르면 SK하이닉스는 오는 13일 3600억원 규모 회사채 발행을 위한 수요예측에 나선다. 트랜치(tranche)는 3년물 2100억원, 5년물 1000억원, 7년물 500억원으로 구성됐다. 공모 희망금리밴드는 개별민평금리 대비 ±30bp(1bp=0.01%포인트)를 가산해 제시했다. 주관업무는 NH투자증권, 한국투자증권, SK증권이 공동으로 맡았다. 수요예측 결과에 따라 최대 7000억원까지 증액 가능성을 열어뒀다.

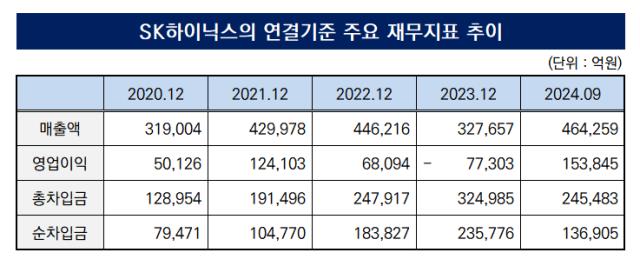

SK하이닉스는 거의 매년 공모채 시장을 찾는 ‘정기 이슈어(issuer)’다. 다만 올해는 고대역폭 메모리(HBM)를 토대로 완전히 체질이 개선된 모습으로 시장을 찾는다. SK하이닉스는 지난해 3분기 매출액 17조5731억원, 영업이익 7조300억원을 기록하면서 분기 최대 실적을 새롭게 썼다. 1~3분기 누적 영업이익도 15조3845억원에 달해 연간 최대 영업이익 기록도 갈아치울 전망이다. 종전 최대 기록은 2018년에 세운 20조8438억원이었다.

기존에도 D램·낸드 등 글로벌 메모리반도체 시장에서 삼성전자와 함께 업계를 선도해 왔지만, 지난해에는 AI 수요에 성공적으로 대응하면서 실적이 대폭 개선된 것이다. 현재 엔비디아가 AI 가속기 시장의 90% 이상을 장악하고 있는데, SK하이닉스는 엔비디아를 상대로 5세대 HBM(HBM3E)을 사실상 독점 공급하고 있다. 삼성전자는 HBM 경쟁 열위에 놓인 탓에 엔비디아와 공급 계약을 체결하지 못하고 있다.

실적이 대폭 개선된 SK하이닉스는 차입금 규모를 크게 줄여나갔다. SK하이닉스의 총차입금은 2020년 말 12조8954억원에서 2021년 말 19조1496억원, 2022년 말 24조7917억원, 2023년 말 32조4985억원 등으로 급격히 늘어나는 추세였다. 하지만 지난해 3분기 총차입금을 24조5483억원으로 2022년 수준까지 줄였다. 총차입금에서 현금성 자산을 뺀 순차입금 규모도 2023년 말 23조5776억원에서 지난해 3분기 말 13조6905억원으로 큰 폭 낮아졌다.

이는 SK하이닉스의 신용등급 상향 ‘청신호’로 이어지고 있다. 나이스신용평가는 SK하이닉스의 신용등급 상향 검토요인으로 ‘연결기준 자본적지출(CAPEX) 대비 상각전영업이익(EBITDA) 2.0배 초과’를 제시하고 있다. SK하이닉스는 이 지표에서 지난해 1~3분기 기준 2.7배를 달성하면서 상향 트리거를 터치했다. 현재 SK하이닉스의 신용등급은 AA0(안정적)로, 현재와 같은 추세가 지속되면 신용등급 상향 가능성이 높아지게 된다.

송종휴 한국기업평가 실장은 “D램 메모리 시장의 전체 매출액 대비 HBM 비중은 2023년 10%에서 2024년 3분기 누적 기준 20% 내외로 확대됐다”며 “범용 메모리 시장은 모바일·PC 등 세트 출하량 회복이 지연되면서 수급이 악화된 반면, HBM 등 고부가 메모리 수요는 쏠림 현상이 심화되면서 범용 메모리와 고부가 메모리 간 디커플링이 가속화되고 있다”고 짚었다. 이어 “SK하이닉스는 HBM 시장 내 경쟁지위, 고정거래기반 등으로 우수한 수익성을 유지할 것”이라고 내다봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 채권시장 분위기 살피는 SK온, 회사채 발행 '저울질'

- 신한금융 신종자본증권 시동, 4000억 조달 박차

- [Policy Radar]22년만에 원화 외평채 발행 재개 '기대반 우려반'

- 롯데손보, 석달만에 후순위채 발행 '기지개'

- LS일렉 이어 LS전선도 공모채 노크…연초 발행 채비

- '집중투표제 의안 상정 안돼' 법원, MBK-영풍 손 들어줬다

- [Korean Paper]석유공사, 한국물 발행 시동…주관사 선정 돌입

- [한화 아워홈 인수 추진]'매도인 우위' 계약 조건, 삼녀 거절할 수 있을까

- '밸류업 시동' 나우IB, 이시스코스메틱 경영진 줄교체

- SV인베스트먼트, '2000억' BMC 리파이낸싱 추진

백승룡 기자의 다른 기사 보기

-

- 채권시장 분위기 살피는 SK온, 회사채 발행 '저울질'

- [발행사분석]등급 하향 트리거 터치 한화토탈, 투심 극복 '과제'

- 롯데지주, 회사채 만기에 풋옵션까지…상환 대응 '고심'

- [LG CNS IPO]공모구조 호평…KB증권 '상장 파트너십' 돋보여

- LG화학 '부정적' 아웃룻에도 조 단위 매수주문

- [Deal Story]SK하이닉스, 우려 극복…회사채 투자수요 ‘2조’ 육박

- 올해 첫 건설채 HL D&I, 신동아건설 법정관리 여파 ‘긴장’

- [발행사분석]HBM 올라탄 SK하이닉스, 신용등급 상향 ‘터치’

- 6월 영구채 콜옵션 도래 제주항공, 연장시 금리 '스텝업'

- [한양증권 매각]해넘긴 대주주 심사…OK금융 ‘대부업 철수' 효과볼까