모태펀드 "못해"… 대표펀드매니저制에 무슨일이… 현행 자격요건, 정략적 경력 평가 위주..대펀 수요 폭증 '인력 한정적'

권일운 기자공개 2012-01-03 08:17:40

[편집자주]

이 기사는 자본시장 전문 미디어 thebell이 만든 매거진 thebell insight : 2012 Korea Capital Market Outlook 에 실린 기사입니다.

이 기사는 2012년 01월 03일 08시17분 thebell에 표출된 기사입니다

벤처캐피탈 업계의 최고 귀한신 몸은 대표펀드매니저다. 벤처투자조합 결성 시 반드시 임명해야 하지만, 인력 풀은 한정적이다. 특히 2011년처럼 대형 출자사업이 쏟아지면, 그야말로 속수무책이다. 벤처캐피탈 업계가 "이대로는 안 된다"며 규제완화 필요성을 제기했는데, 결과가 주목된다.벤처캐피탈의 대표펀드매니저 제도가 수술대에 오를 전망이다. 벤처캐피탈협회는 대표펀드매니저 수요에 비해 공급이 부족하다는 회원사들의 의견을 수렴해 한국벤처투자, 한국정책금융공사, 국민연금, 한국IT펀드(KIF) 등 대형 유한책임투자자(LP)들과 의견을 조율 중이다.

제도 개선의 초점은 현행 대표펀드매니저 제도를 완화하는 데 맞춰져 있다. 모태펀드는 이르면 2012년 출자사업부터 개선안을 적용한다는 방침이다. 반면 국민연금, 한국정책금융공사, KIF 등은 현행 제도를 유지하자는 데 무게를 두고 있다. 칼자루를 쥔 LP들이 기존 입장을 고수한다면 제도 개선은 소폭에 불과할 가능성이 높다.

◇ 현행 자격요건, 정량적 경력 평가 위주

현행 제도는 조합 운용 책임을 진 대표펀드매니저가 LP의 권리를 보호하고 벤처캐피탈 업계에 대한 시장의 신뢰를 유지하기 위해 탄생했다. 중소기업창업지원법과 벤처기업육성에 관한 특별법에서는 벤처투자조합 결성시 반드시 대표펀드매니저를 임명하도록 정하고 있다.

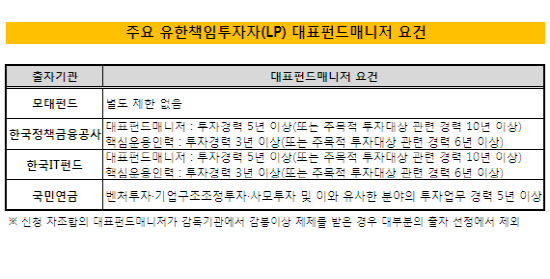

주요 LP들이 적용하는 대표펀드매니저 요건은 천차만별이다. 투자업무 경력과 관련업계 종사 기간이 관건이다. 한국벤처투자가 운용하는 모태펀드는 대표펀드매니저에 대한 특별한 제한을 두지 않고 있다. 다만 모태펀드는 기준규약에 대표펀드매니저가 변경되는 경우 관리보수의 최대 20%를 삭감할 수 있다는 조항을 두고 있다.

정책금융공사와 KIF는 모태펀드보다 훨씬 엄격한 기준을 적용한다. 투자 업무에 5년 이상 종사했거나 '주목적 투자대상 관련산업'에 10년 이상 종사한 자만이 대표펀드매니저가 될 수 있다. 대표펀드매니저와 함께 조합을 운용하게 될 핵심운용인력은 3년 이상의 투자 경력을 보유하거나 관련 산업에 6년이상 종사해야 한다.

주목적 투자대상 관련산업이란 해당 조합이 주로 투자하게 될 산업 영역을 말한다. 예컨대 바이오 전문 투자조합의 경우 바이오 관련 산업에 10년 이상 근무한 사람은 대표펀드매니저가 될 수 있다.

국민연금은 가장 까다로운 대표펀드매니저 요건을 내세우고 있다. '벤처투자·기업구조조정투자·사모투자 및 이와 유사한 분야의 투자업무 경력 5년 이상'을 갖춰야만 국민연금 조합의 대표펀드매니저가 될 수 있다. 관련 산업 경력은 인정하지 않는다.

|

◇ 대표펀드매니저 수요 폭증… 인력 풀은 한정적

펀딩이 몰렸던 2011년에는 신규 투자조합과 신생 벤처캐피탈이 잇달아 등장했다. 대표펀드매니저에 대한 수요도 덩달아 늘어났다.

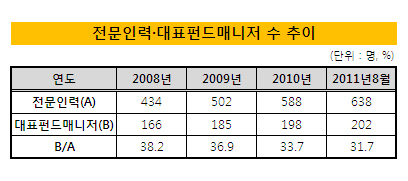

까다로운 자격요건 탓에 대표펀드매니저를 맡을 수 있는 인력 풀은 한정적이다. 한국벤처캐피탈협회 자료에 따르면 2011년 8월 기준 대표펀드매니저 수는 총 202명이다. 전문인력(638명) 수 대비 31.7%에 불과하다. 2010년보다 전문인력 수는 8.5%(50명) 늘어났지만 대표펀드매니저 수는 2%늘어나는 데 그쳤다. 2008년과 비교하면 전문인력 수는 47% 늘어난 데 비해 대표펀드매니저 수는 21.6% 늘어났다.

자격요건에 부합하는 인력이 부족한 탓에 벤처캐피탈 대표이사와 대표펀드매니저를 겸임하는 사례도 많다. 202명의 대표펀드매니저 중 대표이사를 겸임하는 경우는 31.2%인 63명에 달한다. 이들은 회사 경영과 병행해야 하기에 조합 운용에 전념하기란 사실상 불가능한 셈이다.

조합 결성·운용 실적이 전무한 신생 벤처캐피탈은 LP들에게 어필하기 위해 실력있는 대표펀드매니저를 내세울 수 밖에 없다. 선발 대형사로부터 대표펀드매니저급 인력을 영입하기 위해 종전보다 높은 대우를 제시해야 하는 것은 물론이다. 이는 신생사의 수익성 악화로 직결될 수 있다는 분석이다.

잦은 인력이동은 LP들에게도 달갑지 않은 결과를 낳을 수 있다. 한 벤처캐피탈 대표는 "대표펀드매니저급 인력의 잦은 이동이 발생한다면 책임 운용이라는 대표펀드매니저 제도의 기본 취지를 훼손하게 될 것"이라며 "대표펀드매니저의 자격 요건에 정량화된 잣대를 들이댈 경우 실력보다는 '스펙'에 의존하는 역선택을 낳을 수 있다"고 지적했다.

|

◇ 평행선 달리는 모태펀드-주요 LP들

모태펀드·벤처캐피탈협회는 대표펀드매니저 제도 완화에 적극적인 반면 국민연금·정책금융공사·KIF는 "이대로"를 외치며 평행선을 달리고 있다. 벤처캐피탈 산업 활성화를 주 목적으로 하는 주체와 수익률 극대화를 추구하는 주체 간 이해관계가 상충하는 구도다.

일부 유한책임회사(LLC)를 제외한 국내 벤처캐피탈 대부분은 주식회사 형태를 띠고 있다. 조합 운용 책임과 권한을 회사가 떠안는 구조다. 이를 놓고 규제 완화를 추진 중인 한국벤처캐피탈 협회 관계자는 "조합결성과 투자집행·사후관리 등에 대한 책임을 회사가 지는 만큼 운용사 선정 시 대표펀드매니저의 역량보다는 회사의 리스크·포트폴리오 관리 시스템을 더 중시해야 할 것"이라는 입장을 밝혔다.

상대적으로 업계의 목소리를 크게 반영하는 모태펀드와 벤처캐피탈협회는 현행 1인 체제인 대표펀드매니저 제도를 3~4명으로 구성된 운용팀 제도로 개편하는 방안을 추진 중이다. 조합 성격만 동일하다면 1개 운용팀이 여러 조합을 함께 운용하는 데 제한이 없다. 모태펀드는 2011년 1차 출자사업에서 대표펀드매니저 겸임 제한을 1인당 운용자산 총액 500억원 이하로 변경하기도 했다.

다른 대형 LP들은 대표펀드매니저 제도를 손질할 계획이 없다는 입장이다. 현행 제도 하에서 만족할만한 수익률을 거두고 있어 개선의 필요성을 느끼지 못한다는 설명이다. 정책금융공사 관계자는 "공적 자금의 특성상 투자 분야에서 오랜 검증을 거친 인력에게 운용을 맡기는 것이 훨씬 안정감이 느껴진다"고 말했다.

주요 LP들이 엇갈린 목소리를 내고 있어 대표펀드매니저 제도를 일괄 개편하기는 사실상 불가능하다. 모태펀드 개선안의 실효성이 나타난다면 다른 LP들도 대표펀드매니저를 완화할 가능성이 있다. 하지만 LP들 간 자금의 성격과 운용 스타일에 차이가 있어 단기간에 파격적인 개선안이 출현하기는 쉽지 않을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대