이 기사는 2013년 05월 23일 15시23분 thebell에 표출된 기사입니다

대성산업이 최근 만기가 도래한 1000억 원 규모의 회사채를 상환했다. 재무구조 개선과 더불어 연이은 신용등급 하락으로 인해 차환이 어려운 시장상황에 따라 회사채 상환에 나선 것으로 풀이된다. 하지만 지난 1분기 영업실적 악화 등 크레딧이슈는 여전히 해소되지 않고 있다.23일 대성산업 관계자는 "최근 만기가 도래한 1000억 원 규모의 회사채를 자체자금을 통해 상환했다"고 말했다.

올해 1분기 말 연결 기준 대성산업이 보유한 현금 및 현금성 자산은 817억 원이다. 최근 대성산업은 600억 원의 유상증자, 대성합동지주로부터 단기차입금 440억 원 조달, 산업은행·정책금융공사로부터 4000억 원의 협조융자 등으로 유동성을 확보해왔다.

대성산업이 이번 만기도래한 회사채를 상환하게 된 배경은 지난해 연이은 신용등급하락에 따른 조치로 풀이된다.

대성산업의 회사채 신용등급은 지난해 6월 말 ′A/안정적′에서 ′A-/안정적′으로 하락했다. 이어 같은해 12월 ′A-/안정적′에서 ′BBB+/부정적′으로 또 한번 떨어졌다. 부동산 개발사업의 지연 등으로 차입금 부담이 커지는 가운데 유동성 문제도 나타나고 있기 때문이다.

한국신용평가의 신용평가보고서에 따르면 대성산업은 현금창출능력 대비 부담되는 차입금 수준, 재무구조개선 작업과 PF사업장 구조조정이 기대보다 미흡한 측면, 부진한 디큐브시티 영업실적 등을 감안해 2012년 6월에 이어 신용등급이 추가로 하향 조정됐다.

크레딧 이슈가 지속되면서 차환을 위한 회사채 시장 상황도 여의치 않았다. 대성산업은 크레딧 이슈 탓에 기관들의 수요가 없어 회사채 시장에서 차환이 거의 불가능한 상황으로 평가된다.

증권사 채권영업팀 관계자는 "대성산업은 크레딧이슈가 여전하기 때문에 여전히 회사채 시장에서 거래를 꺼리고 있다"며 "지난해 웅진과 더불어 올해 STX 사태 등의 영향으로 BBB+ 회사채는 팔지 않고 있다"고 말했다.

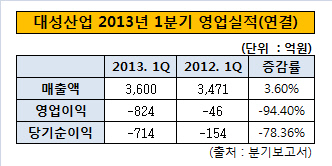

여기에 대성산업의 지난 1분기 영업실적은 전년동기대비 더욱 악화됐다. 대성산업의 올해 1분기 매출액은 전년동기대비 3.6% 증가한 3600억 원이다. 여기에 824억 원의 영업손실과 714억 원의 순손실을 기록했다.

영업손실이 늘어난 것은 올해 1분기 684억 원의 충당금을 새로 쌓아 판관비가 증가했기 때문이다. 또 지난해 107억 원이었던 지급수수료가 212억 원으로 늘어났다. 이에 따라 지난 분기 449억 원이었던 판관비는 올해 1분기 1238억 원으로 늘었다.

한편, 대성산업은 2015년말까지 5815억 원을 투자해 400MW급의 열병합 발전소를 짓는다고 밝혔다. 한국전력기술과 설계·시공·조달(EPC) 계약을 체결하고, 다양한 방식으로 사업자금 조달을 추진하고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대