'현대엔지+엠코' 단독상장이냐, 추가합병이냐 외형확장 후 IPO '무게'..일감몰아주기 금지법 제외, 그룹지원 본격화

길진홍 기자공개 2014-01-17 08:38:00

이 기사는 2014년 01월 16일 16:43 thebell 에 표출된 기사입니다.

주사위는 던져졌다. 현대자동차그룹이 현대엔지니어링과 현대엠코의 합병을 공식 선언하고 후속 절차에 들어갔다. 지배구조 개편의 첫발을 내딛은 것으로 건설부문 통합과 맞물려 추가 합병 또는 기업공개(IPO)를 통한 단독 상장 여부에 관심이 쏠린다.현대엔지니어링과 현대엠코는 16일 임시 이사회를 열고 합병을 결의했다고 밝혔다. 현대엔지니어링이 현대엠코를 흡수합병한다. 주식교환 비율은 1대 0.1776171이다. 현대엠코 보통주 5.6주당 현대엔지니어링 주식 1주를 교부하는 방식이다. 주당 평가액은 현대엔지니어링과 현대엠코가 각각 40만 3586원, 7만 1684원에 책정됐다.

|

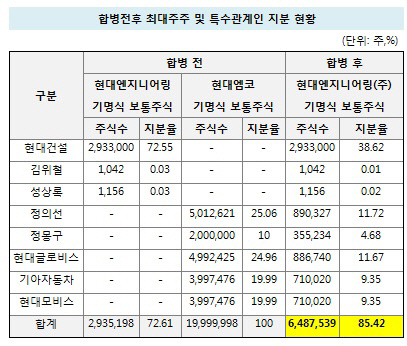

합병법인의 최대주주는 현대엔지니어링 대주주인 현대건설로 지분이 72.55%에서 38.62%로 줄어든다.

소멸법인인 현대엠코의 정의선 현대자동차그룹 부회장 지분은 11.72%로 축소된다. 이어 정몽구 현대차그룹 회장 4.68%, 현대글로비스 11.67%, 기아자동차 9.35%, 현대모비스 9.35% 등이 지분을 갖게 된다. 기존 현대엠코 주주 지분이 절반 이하로 축소된 가운데 현대건설이 최대주주 지위를 유지할 것으로 보인다.

현대엔지니어링은 현대엠코를 흡수한 뒤 화공플랜트 부문 전문성을 키워 오일과 가스 등 신성장 사업영역으로 진출한다. 오는 2025년까지 수주 22조 원, 매출 20조 원 규모를 갖춘 글로벌 기업으로 키울 방침이다.

그룹 건설부문 축이 사실상 현대건설에서 현대엔지니어링으로 이동한 가운데 외형성장을 위한 합병법인 지원이 잇따를 전망이다. 합병으로 총수일가 지분율(16.4%)이 축소되고, 일감몰아주기 금지법 적용 대상에서 제외되면서 그룹 지원 부담도 한결 덜게 됐다.

증권업계는 합병법인이 중장기간 외형을 불린 뒤 기업공개(IPO)를 추진할 것으로 보고 있다. 당초 현대엠코가 현대엔지니어링을 흡수해 현대건설을 통한 우회상장에 나설 것으로 보는 이들이 많았다. 하지만 합병 구도가 반대로 짜여지면서 설득력을 잃게 됐다.

상장기업인 현대건설을 통한 비상장기업(현대엔지니어링)의 우회상장은 자금 마련 차원에서 실효성이 떨어진다는 지적이다. 현대건설과 합병 과정에서 주주 반발 등의 잡음과 곱지 않은 외부 시선도 부담이다.

반면 단독으로 상장할 경우 곧바로 대규모 자금을 마련할 수 있다. 정 부회장은 구주매출로 자산이 시가 평가돼 실탄을 마련할 수 있다. 합병으로 지분율이 반토막 났지만 외형확장과 맞물려 주식가치는 오히려 늘어날 가능성이 크다. 실제 현대차그룹 내부에서는 작년부터 현대엔지니어링 IPO를 검토해온 것으로 알려졌다. 이미 현대엠코와 합병을 전제로 장기간에 걸쳐 상장을 준비해 온 것으로 파악된다.

증권사 애널리스트는 "'백도어리스팅(back door listing)'은 자금 마련 차원에서 실효성이 떨어진다"며 "합병법인의 외형이 중장기간 대폭 성장한다고 가정할 때 단독상장이 오히려 유리하다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 삼진제약 최대주주 창업주로 변경, 하나제약 동거는 계속

- [IR Briefing]시옷, 모빌리티 넘어 '종합 보안기업' 전환

- 금감원, 오름테라퓨틱 신고서 정정요구…상장지연 불가피

- [i-point]반도체대전 참가 신성이엔지, 클린룸 기술력 공개

- [Red & Blue]'자사주 소각' 신세계I&C, 저점 딛고 반등할까

- 이랜드리테일, '강남 e스퀘어 유동화' 1900억 수혈

- [밸류업 프로그램 리뷰]롯데웰푸드, 'ROE 10% 목표' 인도시장 승부수

- [한세예스24그룹 2025 로드맵]염색공장 재활용수에 물고기가 살 수 있다면

- [한세예스24그룹 2025 로드맵]한세엠케이, 수익성 개선 과제...화장품 시장 진출 승부수

- [밸류업 프로그램 리뷰]롯데칠성음료, 재무건전성 강화 '의지'