[Adieu 2014]눈부신 양적 성장…연기금 외면 '숙제'[인사이드 헤지펀드]③평균운용기간 18.6개월 불과…펀더멘털롱숏 비중 여전히 높아

송광섭 기자공개 2015-01-05 11:32:49

이 기사는 2014년 12월 29일 16:26 thebell 에 표출된 기사입니다.

올해 한국형 헤지펀드에는 '빛과 그림자'가 공존했다. 전체 설정액은 50% 이상 증가했고, 평균 운용수익률은 코스피(KOSPI)를 웃돌았다. 신규 플레이어의 잇따른 등장으로 펀드수도 30개를 넘어섰다. 외형적으로 상당한 성과를 거둔 한 해였다.화려한 겉모습과 달리 투자자 저변 확대는 풀어야 할 숙제로 남았다. 연기금을 비롯한 국내 '큰손'들의 참여 없이는 지속 가능한 성장이 어렵기 때문이다. 펀더멘털 롱숏 일변도에서 벗어나 다양한 운용 전략으로 이들의 구미를 자극해야 한다는 분석이다. "

금융감독원이 한국형 헤지펀드의 투자자를 유형별로 조사한 자료에 따르면 금융기관이 가장 많은 1조 6004억 원을 투자한 것으로 집계됐다. 전체 시장의 절반 이상인 59.9%에 달하는 수준으로, 대부분 계열사나 프라임브로커(PBS)가 제공한 자금들이다.

금융기관의 투자 비중은 지난 2012년 말 86.1%, 지난해 말 73.7%를 기록하는 등 매년 줄고 있다. 이와 달리 고액자산가 중심의 개인투자자나 공제회 등이 포함된 법인의 투자 비중은 꾸준히 늘고 있다. 지난달 말 기준 각각 21.4%, 18.7%를 차지하고 있다.

|

시장 출범 초기에 비해 개인투자자의 참여가 증가했다는 사실은 긍정적이라는 평가다. 하지만 국내 연기금들의 투자자 전무하다는 점은 여전히 한계로 지적되고 있다. 향후 시장 규모를 키우기 위해서는 반드시 극복해야 할 문제라는 게 업계 관계자들의 중론이다.

국민연금을 비롯한 국내 연기금들은 한국형 헤지펀드에 일절 투자를 하지 않고 있다. 트랙레코드가 짧아 검증이 안 된 데다, 대다수 펀드가 펀더멘털 롱숏을 운용 전략으로 활용하고 있어 일반 롱숏펀드와 다른 점을 찾기 어렵다는 설명이다.

이 때문에 한국형 헤지펀드에 투자할 유인도 없다. 오히려 그보다는 운용 보수가 낮고, 편입 자산 등 운용 정보가 명확한 일반 롱숏펀드에 투자하는 게 더 유리하다. 연기금 특성상 안정성을 최우선으로 하고 있다는 점을 감안하면 더 그렇다.

A자산운용사 헤지펀드 매니저는 "일부 펀드를 제외하고 대체로 트랙레코드가 짧고 운용 전략에도 별반 큰 차이가 없다"며 "연기금 투자 담당자들을 만나 보면 아직까지는 한국형 헤지펀드에 대해 신뢰를 하지 않는 분위기"라고 털어놓았다.

전체 32개 한국형 헤지펀드의 평균 운용기간은 18.6개월이다. 이 가운데 운용기간이 2년 이상 된 펀드는 13개로 자산운용사별로는 미래에셋자산운용(4개)과 삼성자산운용(4개)이 가장 많았고, 신한BNP파리바자산운용 2개, 교보악사자산운용·브레인자산운용·하이자산운용이 각각 1개였다.

그 중 3년 이상의 트랙레코드를 완성한 펀드는 '미래에셋 스마트Q오퍼튜니티1호', '미래에셋 스마트Q토탈리턴1호', '삼성 H클럽 Equity Hedge제1호', '신한BNPP 명장 Asia ex-Japan 주식롱숏', '신한BNPP 명장한국주식롱숏1호' 등 5개에 불과하다.

|

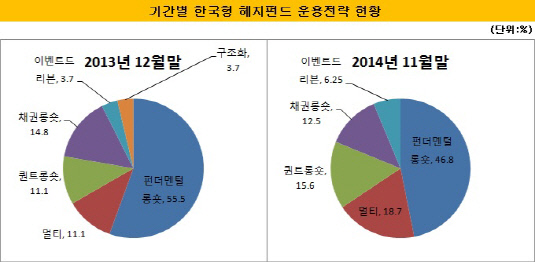

아울러 연기금의 투자를 이끌어 내기 위해서는 운용 전략이 보다 다양해져야 한다는 지적이 나오고 있다. 펀더멘털 롱숏 펀드의 비중은 지난달 말 기준 46.8%에 이르고 있다. 연초(55%)와 비교해서는 8.2% 포인트 줄어든 수치다.

같은 기간 멀티와 퀀트 롱숏 펀드는 3개에서 각각 6개, 5개로 늘었다. 올 들어 주식시장이 불안정한 모습을 보이면서 상대적으로 안정적인 성과를 기대할 수 있는 전략이 각광받은 것이다. 하지만 펀더멘털 롱숏 펀드의 비중은 여전히 높은 실정이다.

B자산운용사 헤지펀드 매니저는 "롱온리(Long only) 매니저가 대부분이다 보니 펀더멘털 롱숏 펀드 위주로 시장이 형성돼왔다"며 "새로운 아이디어를 가진 펀드들이 등장해 꾸준히 트랙레코드를 쌓는다면 연기금들도 자연스레 따라올 것"이라고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]시노펙스, 유튜브 통해 적극 주주 소통

- [코스닥 상장사 매물 분석]빅텐츠 인수 예고한 나노캠텍, 내실 다지기 '글쎄'

- [IR Briefing]'경영권 분쟁 일축' 에스켐 "OLED 소재 전문 공급사 도약"

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제

- [저축은행경영분석]KB저축은행, 연체율 8.8%…건전성 개선 고삐 쥔다