SK-SK C&C 합병 가능성 다시 부각 왜? 최태원 회장 늘어난 증여세·일감규제 등 '부담'

김장환 기자공개 2015-04-08 08:51:00

이 기사는 2015년 04월 06일 15:24 thebell 에 표출된 기사입니다.

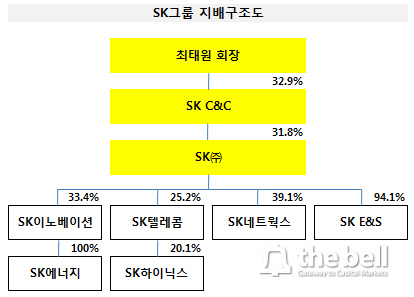

㈜SK와 SK C&C의 합병 가능성이 최근 들어 재차 부각되고 있다. SK텔레콤과 SK브로드밴드의 주식교환을 선언한 탓이다. 지분 관계에 특별한 변화를 주자 SK그룹이 안고 있던 가장 큰 숙제인 옥상옥 지배구조도 이번 기회에 해소하고 나서지 않겠느냐는 해석이 나온다.지배구조상으로 보면 사실 SK그룹이 옥상옥 구조를 해소하고 나서야 할 인과관계는 필연적이지 않다. 최태원 회장은 SK C&C(지분율 32.9%)를 통해 SK그룹 전체를 지배하고 있다. SK C&C가 지주사인 ㈜SK 최대주주(31.8%)이고, ㈜SK가 다시 여타 계열사를 거느린다.

지주사와 최 회장 사이에 SK C&C가 끼어있는 특이한 지배구조이지만 그렇다고 이 같은 그림이 특별한 리스크를 안고 있지는 않다. 과거 소버린 사태 이후 형성된 옥상옥 지배구조를 통해 최 회장은 오너로서 SK그룹에 대한 안정적 지배권을 행사할 수 있게 됐다. 또 지금껏 별 탈 없이 이를 유지해왔다.

과거 ㈜SK와 SK C&C의 합병 가능성을 이끌었던 이슈 중 하나인 출자총액제한제도(출총제)도 2009년 폐지됐다. 대기업의 계열사 내부 지분율 증가 등 부작용을 이유로 재도입이 거론되기도 했지만 정부는 신중한 입장을 보이고 있다. 만약 도입이 된다고 하더라도 SK 지배구조에 부담은 없을 것이란 해석도 있다.

지배구조만 놓고 봤을 때는 합병을 굳이 시도할 만한 이유가 그리 많지 않다는 얘기다.

|

그럼에도 최근 들어 ㈜SK와 SK C&C 합병 가능성이 급속도로 부각되는 이유는 지배구조 외에 또 다른 관점에서 살펴봐야 한다. 다름 아닌 최 회장이 해마다 개인적으로 짊어져야 할 과도한 세금 문제다. 이는 향후 ㈜SK와 SK C&C가 어떤 방식의 합병에 나설지도 가늠해볼 수 있는 바로미터로 읽힌다.

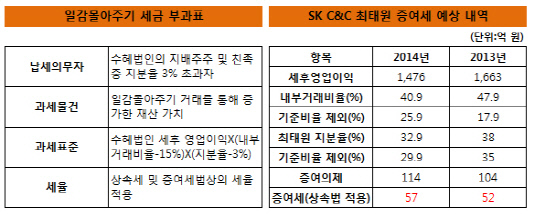

국세청은 지난해부터 총수 일가가 지분을 쥐고 있는 회사에 대해 증여의제이익을 산정하고 있다. 이에 맞춰 지분을 보유한 오너 개인에게 증여세를 부과하는 방식이다. 회사의 이익이 곧 총수가 보유한 주식의 이익을 늘린 결과를 낳았다는 판단 하에 부과하는 증여세다.

최 회장은 SK C&C 보유 지분 몫으로만 올해 57억 원대 증여세를 내야 할 것으로 판단된다. 지난해 납부했을 것으로 예상되는 세액(52억 원) 보다 다소 늘어난 수준이다. 일부 주식을 중국 훙하이그룹에 매각해 지분율을 줄였고 내부거래비율도 감소했지만 국세청 증여세 산출 방식이 보다 불리하게 변한 탓이다. 제외해줬던 내부거래비율이 기존 30%에서 15%까지 낮춰졌기 때문이다.

그룹 총수라고 보면 그리 큰 금액이 아니라고 할 수도 있지만 최 회장이 처한 현실에서 볼 때는 결코 적다고 말하기도 어려운 수준이다. 감옥에 있는 최 회장은 현재 그룹에서 보수를 받지 못하고 있다. 거액의 주식담보대출로 매년 수 백억 원대 이자를 금융권에 납부해 왔다는 점에서 적지 않은 부담이다. 지난해 6월 SK C&C 지분을 매각해 3810억 원대 자금 마련에 나선 것도 수중에 돈이 없어 주식담보대출을 갚기 위한 시도였다. 실제 최 회장은 지분을 매각한 자금 대부분을 주식담보대출금 상환에 활용했다. 하지만 여전히 상당수의 주식담보대출을 그대로 쥐고 있다.

이런 상황에서 SK C&C 지분율을 그대로 끌고 가게 되면 최 회장은 앞으로도 매년 수십억 원대 세금을 본인이 직접 지불해야 한다. SK C&C가 안정적 내부거래를 토대로 성장세를 유지할수록 최 회장 개인에게 가해지는 세금 압박은 더욱 확대되는 아이러니한 상황이 이어질 수밖에 없는 셈이다.

|

공정거래위원회가 시행에 들어간 일감 몰아주기 규제도 최 회장 입장에서는 부담이다. 공정위 규제 대상은 총수 및 친족이 지분 30%(비상장사 20%) 이상 보유 중인 계열사에서 내부거래 매출액이 12% 혹은 200억 원 이상인 기업이다. 해당 규제의 가장 큰 특징은 제재 수위가 단순 과징금을 넘어서 검찰 고발 등 사법권까지 넘나들 수 있다는 점이다.

효율성, 긴급성, 보안성을 요하는 사업은 법률상 적용제외 사유에 포함된다는 조항이 있지만 SK C&C의 사업안에 대해 어떤 유권해석을 내리느냐에 따라 시시때때로 달라질 수 있는 문제다. SK C&C가 내부거래를 확연하게 줄이거나 최 회장과 특수관계인의 지분율을 30% 이하로 낮추지 않는 이상 지속적으로 노출될 수 있는 위험 부담이다. SK C&C의 총수 일가 특수관계자 지분율은 43.5%에 달한다.

국세청과 공정위의 이 같은 규제 부담은 ㈜SK와 SK C&C의 합병을 앞당기는 도화선이 될 수도 있다는 평가다. 아울러 이를 이유로 양측의 합병이 이뤄질 경우 SK C&C가 영위하고 있는 IT 사업군은 물적분할하게 될 것이란 예측도 나오고 있다. ㈜SK가 사업형 지주회사로 가게 될 경우 국세청과 공정위의 일감 규제에서 벗어나기가 어렵기 때문이다. 내부거래가 다수 포함된 사업부를 다시 떼어내는 작업이 불가피하다.

SK그룹 관계자는 "증권사 보고서 등을 통해 최근 합병 가능성이 거론되며 재차 주목받고 있지만 내부적으로 확정된 사안은 전혀 없다"고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화