이앤인베스트먼트, IPO 주관사 신한금투 낙점 수익성·청산실적 주목…VC株 뜨거운 관심 입증

강우석 기자공개 2018-03-02 10:15:59

이 기사는 2018년 02월 27일 17시07분 thebell에 표출된 기사입니다

벤처캐피탈(VC) 업체 이앤인베스트먼트가 신한금융투자와 함께 기업공개(IPO)를 준비한다. 수익창출력이 꾸준하고 최근 청산 실적도 두드러져서 증권사들의 러브콜을 한몸에 받았다. 이앤인베스트먼트는 ㈜이지바이오 계열사 중 한 곳으로 2007년 설립됐다.27일 투자은행(IB) 업계에 따르면 이앤인베스트먼트는 지난달 말부터 이달 초까지 주관사 선정을 위한 프레젠테이션(PT)을 진행했다. 미래에셋대우, 신한금융투자, 한국투자증권 등 국내 주요 증권사들이 제안서를 제출했다. 이앤인베스트먼트는 이 가운데 상장 업무를 신한금융투자에 맡기기로 최근 결정했다.

이앤인베스트먼트는 중소기업 창업지원을 목적으로 2007년 11월 설립됐다. 6년 뒤인 2013년 신기술사업금융회사로 업종을 바꿨다. 핵심 인력이 지분을 갖고 있어 유한책임회사(LCC)와 다름없다는 평가를 받고 있다. 2016년 말 기준 이지바이오가 지분 68%을 확보해 최대주주로 등재돼있다. 이지바이오는 동물성 사료 및 조제식품 제조회사로 오너 2세 지현욱 대표가 이끌고있다. 지난 1999년 코스닥 시장에 입성했으며 연 매출규모만 1조 원에 육박한다.

|

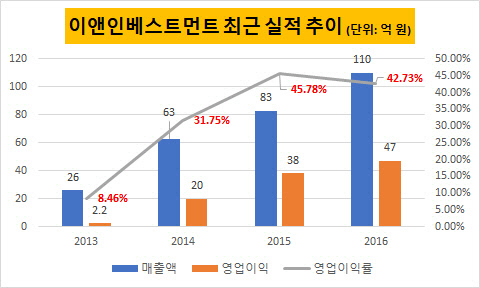

뛰어난 수익성이 흥행 배경으로 꼽힌다. 2016년 말 기준 매출액은 110억 원, 영업이익은 47억 원이다. 이는 전년 대비 각각 24.54%, 19.14% 증가한 수치다. 영업이익률은 2014년 이후 연평균 30%를 줄곧 상회하고 있다.

최근 조합 청산실적도 한몫했다. 지난해 청산한 프로젝트펀드(투자처를 정해놓고 조성된 펀드)만 총 6개에 달한다. 특히 '이앤신기술사업투자조합7호(82억 원)'를 통해 60.06%의 수익률(IRR 기준)을 거두며 존재감을 높였다. 이 조합은 2016년 3월 GMR머티리얼즈(옛 스틸앤리소시즈) 전환사채(CB)와 보통주에 투자했다. 1년 여 만에 130억 원 가량을 회수한 셈이다.

IB 업계 관계자는 "벤처캐피탈 회사로서는 드물게 수익성이 최근 3년 간 꾸준해서 밸류에이션 산정에 용이하다"라며 "전례없는 벤처캐피탈 전성기가 이어지고 있어 동종 업체 IPO는 계속될 것"이라고 평가했다.

신한금융투자는 연초부터 IPO 딜을 공격적으로 수임하고 있다. 이달 초에는 차량용 소프트웨어(SW) 테스팅 업체 슈어소프트테크 주관사로도 선정된 바 있다. CGV베트남, 차이코이엔티, 퍼스트콜렉션 등 해외기업 상장을 통해 차별화도 꾀하는 중이다.

다른 IB 업계 관계자는 "신한금융투자의 경우 꾸준히 IPO 인력을 충원하는 등 ECM 경쟁력 확보를 위해 노력 중"이라며 "연초부터 굵직한 딜에 잇따라 도전장을 내밀고 있다"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언