CJ CGV, 재무개선·베트남 사업확장 '차질' 불가피 CJ CGV 베트남홀딩스, IPO 철회…1080억 사업재원 조달 '안갯속'

안영훈 기자공개 2018-11-08 08:21:23

이 기사는 2018년 11월 07일 14:50 thebell 에 표출된 기사입니다.

CJ CGV 베트남 법인(CJ CGV 베트남홀딩스)이 기업공개(IPO) 계획을 철회하면서 CJ CGV의 재무구조 개선 계획이 차질을 빚게 됐다. 동시에 베트남 사업 확장 계획도 불투명해졌다.CJ CGV 베트남홀딩스는 지난 6일 "투자자들이 기업가치를 정확하게 평가하기 어려운 현재 증권시장에 따라 공동대표주관회사 등의 동의 하에 잔여 일정을 취소한다"고 밝히며 기업공개 철회를 공식화했다.

CJ CGV의 100% 자회사인 CJ CGV 베트남홀딩스는 당초 1080억원 규모의 IPO를 추진했다. 하지만 청약 하루전인 6일 수요예측 흥행 참패로 IPO 추진 계획을 접었다.

신주 발행 75%, 구주 매출 25%로 짜여진 CJ CGV 베트남홀딩스의 IPO가 무산되면서 당장 베트남 사업 확장과 CJ CGV 재무구조 개선에 사용될 1080억원의 조달이 불가능해졌다.

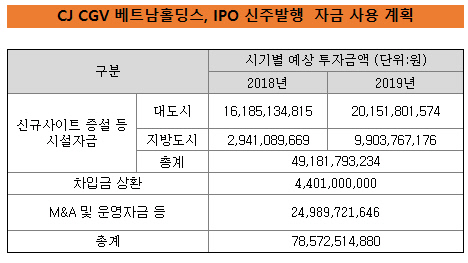

CJ CGV 베트남홀딩스는 신주 발행으로 조달한 786억원을 베트남 영화시장 1위 사업자 지위 유지를 위한 시설확충 자금 등으로 사용할 계획이었다. 자금 용처별 사용내역도 구체화했다.

실제 CJ CGV 베트남홀딩스는 786억원의 IPO 조달 자금 중 약 63%에 해당하는 492억원을 베트남 대도시와 지방도시 신규 사이트(극장) 증설 자금으로 배정했다. 중장기 M&A 및 운영자금과 차입금 상환으로는 각각 250억원, 44억원을 배정했다.

|

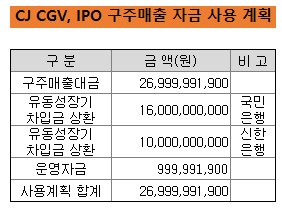

100% 모회사인 CJ CGV도 구주 매출 270억원을 활용, 차입금 260억원을 상환하고, 나머지 10억원은 운영자금으로 확충한다는 계획을 세웠다.

하지만 IPO 철회로 모든 계획은 틀어졌고, CJ CGV 베트남홀딩스와 CJ CGV는 난감한 상황에 빠졌다.

|

해외 사업 확장에 나선 CJ CGV는 필요 자금을 대부분 차입했고, 그 결과 2015년 말 4400억원이었던 순차입금(연결 기준)은 올해 6월 말 9874억원까지 확대됐다. 이로 인해 부채비율은 250%까지 치솟았다.

차입금 부담이 급격히 커지면서 CJ CGV의 회사채 신용등급은 2년 전 'AA-'에서 'A+'로 하향 조정됐다. 이런 상황에서 CJ CGV 베트남홀딩스 추가 지원을 위해 수백억원의 차입금을 더 빌릴 경우 CJ CGV의 재무 건전성은 더 악화될 수 밖에 없기 때문이다.

업계 한 관계자는 "CJ CGV는 IPO로 투자금 일부를 회수해 자체 차입금 부담을 줄이려던 계획이 수포로 돌아감은 물론 향후 베트남 현지법인 추가 투자를 위한 자금 조달 고민까지 떠안게 됐다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- [thebell note]카카오뱅크와 시중은행의 엇갈린 선택

- 상호금융권, 대부업 자회사 출자 '러시'