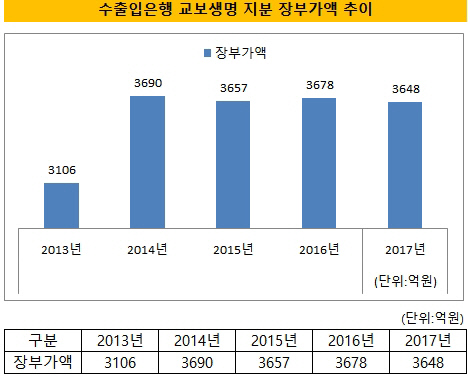

교보생명 '5대 주주' 수출입은행, 지분가치 주목 지분율 5.85%, 장부가 3648억원…상장 차익 미미, 유동성 개선 기대

정미형 기자공개 2018-12-12 11:34:52

이 기사는 2018년 12월 12일 10:02 thebell 에 표출된 기사입니다.

교보생명보험이 내년 기업공개(IPO)에 나서면서 한국수출입은행이 보유한 교보생명 지분으로 관심이 집중되고 있다. 교보생명 상장으로 수출입은행은 유동성이 확대될 것으로 예상되지만, 상장에 따른 큰 지분가치 변동은 기대하기 어려울 것으로 보인다.12일 금융감독원 전자공시에 따르면 지난 9월 말 기준 한국수출입은행이 보유한 교보생명 지분은 5.85%에 해당한다. 신창재 교보 회장을 비롯한 오너일가가 보유한 39.43%에 이어 다섯 번째로 많은 주식을 들고 있다.

한국수출입은행이 교보생명 지분을 보유하게 된 건 2008년으로 거슬러 올라간다. 수출입은행은 2008년 12월 기획재정부로부터 교보생명 주식을 넘겨받았다. 당시 수출입은행의 재무건전성이 악화되자 기획재정부는 보유하고 있는 교보생명 주식을 현물출자 형식으로 수출입은행에 넘긴 것이다. 기획재정부의 경우 2003년 고 신용호 교보생명 창업주가 사망하자 상속인들이 당시 1830억원에 이르는 상속세를 현금 대신 주식으로 납부하면서 보유하게 됐다.

|

현재 수출입은행이 보유하고 있는 교보생명 주식 수는 119만9001주다. 2017년 말 기준 장부가액은 3648억1900만원이다. 이를 고려하면 주당 평가액은 30만4269원이다. 수출입은행이 2008년 정부로부터 현물 출자를 받은 당시 교보생명 취득가액은 2886억5900만원, 주당 24만750원이었다. 현재 가치로 평가해 매각한다고 가정했을 때 수출입은행이 얻을 수 있는 차익은 762억원에 조금 못 미치는 수준이다.

결국 교보생명 상장이 얼마나 흥행하느냐에 따라 수출입은행이 보유한 지분 가치 역시 더 높아질 것으로 예상된다. 반대로 주가가 현재 평가가치보다 낮아질 수도 있어 손실 가능성도 배제할 수 없다. 상장 시기가 내년 하반기로 예정돼 있지만, 최근 어려운 주식시장이 언제 회복될지 모르는 상황인 데다 이미 상장한 생명보험사들의 기업 가치도 그다지 높게 평가되고 있지 않다. 현재 삼성생명과 한화생명의 주가는 11일 종가 기준 각각 8만2300원, 4215원이고 모두 공모가를 밑돌고 있다.

다만 교보생명 상장으로 수출입은행의 유동성은 확대될 것으로 보인다. 상장된 주식은 현금화가 쉽기 때문에 향후 수출입은행이 교보생명 지분을 어렵지 않게 매각할 수 있을 것으로 예상된다.

수출입은행 관계자는 "상장 시 해당 주식의 가격 상승 등이 동반되는 경우가 많아 교보생명의 주가가 상승할 경우 자산 가치 제고에 도움이 될 것으로 생각된다"며 "하지만 이는 상장할 시기의 주식시장과 생명보험업계의 상황에 따라 결정될 것으로 보여 쉽게 예상하기 어렵다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [우리은행 차기 리더는]리더십 교체 결정, 기업금융 '방향타 조정' 차원

- [금통위 POLL]연내 추가 기준금리 인하 없다…대외 불확실성 확대

- [삼성금융네트웍스는 지금]생명·화재, 삼성금융 '고래' 만든 주역

- [신학기 체제 수협은행]재점화된 'Sh금융지주' 설립

- [보험사 할인율 영향 점검]AIA생명, 자본적정성 악화 방어한 포트폴리오 전략

- [JB금융 김기홍 체제 3기]재직 기간 '은행지주 최고' 주가상승률…기세 이어간다

- [한국캐피탈 밸류업 점검]'3:3:3' 황금비율 포트폴리오…미래 성장동력 확보

- [양종희호 KB 1년 점검]'연속'이냐 '단절'이냐…연말 인사를 향한 시선

- [SGI서울보증 IPO 돋보기]'IPO 무기' 배당매력 감소 위기…방어장치 필요성 부각

- [이사회 분석]롯데카드, 사외이사진 소폭 교체…임추위 가동