2년차 구조혁신펀드, 출자조건 어떻게 바뀌었나 재투자 허용·보수율 조정…작년대비 '업그레이드'

한희연 기자공개 2019-07-11 18:42:51

이 기사는 2019년 07월 10일 11시19분 thebell에 표출된 기사입니다

한국성장금융투자운용이 지난해에 이어 두번째로 기업구조혁신펀드 위탁운용사 선정작업을 시작한다. 올해는 전년도에 비해 운용사들의 성과를 더 독려하고, 주력산업(자동차 부품·조선기자재업종)의 구조혁신에 더욱 면밀하게 대응할 수 있는 쪽으로 출자사업 구조가 짜여져 해를 거듭할수록 더욱 업그레이드 됐다는 평가다.한국성장금융은 지난 9일 공고를 통해 '2019년 제1차 기업구조혁신펀드 위탁운용사 선정계획'을 밝혔다. 총 1750억원 이내의 금액을 3개 운용사에 출자할 계획이다. 한 운용사가 750억원을, 나머지 두 곳이 500억원씩 출자받아 각각 1500억원, 1000억원의 펀드를 결성하게 되면 이번 출자사업을 통해 총 3500억원 규모의 펀드가 결성될 예정이다.

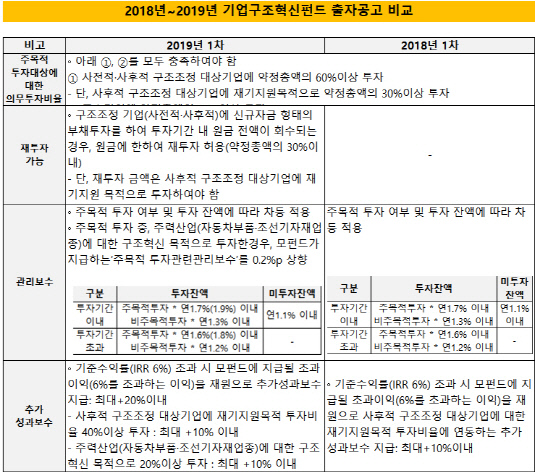

이번 출자공고에서 가장 눈에 띄는 점은 '재투자 허용'과 '주력산업 구조혁신에 대한 적극적인 대응 의지'다. 지난해와 올해의 출자공고를 비교해 볼 때 재투자 가능 여부와 관리보수 및 추가 성과보수 부분에서 다소 차이가 나타난다. 펀드 운용을 더욱 유연하게 할 수 있게 하면서 보수율 조정을 통해 주력산업에 대한 인센티브를 확실히 부여하는 게 주요 골자다.

구체적으로 재투자 허용의 경우 구조조정 기업에 신규자금 형태의 부채 투자를 해 투자기간 내 원금이 전액 회수된 경우 원금에 한해 재투자를 허용한다는 내용이다. 자본시장 주도의 구조조정 방식으로 DIP Financing(대상기업에 대한 신규 금융지원을 하는 경우) 과정에서 재투자 필요성에 대한 의견이 꾸준히 나왔던 점을 반영한 것으로 해석된다. 다만 재투자 금액의 경우 사후적 구조조정 기업의 재기지원 목적으로 투자해야 한다는 제한을 두기로 했다.

관리보수와 추가 성과보수를 통해 주력산업에 대한 투자 유인도 세웠다. 여기서 주력산업이란 자동차부품이나 조선기자재업종 등으로 최근 업황 부진에 따라 연체율 급증 등 악순환이 보여지고 있어 시급한 투자 필요성이 거론되는 업종이다.

기본적으로 구조혁신펀드의 주목적투자대상은 '법인 형태의 중소·중견기업을 대상'으로 투자 기간 내 의무투자비율 이상을 투자해야 한다고 돼 있다. 성장금융은 주력산업 투자를 섹터로 따로 빼 강제하지는 않았지만, 운용사들이 주목적투자 중 주력산업 투자 비중을 늘리도록 하기 위해 관리보수와 성과보수를 통해 유인책을 제시했다.

관리보수의 경우 기본적인 수준은 전년도와 동일하지만 주력산업의 구조혁신 목적으로 투자하는 경우 모펀드가 지급하는 '주목적 투자 관련 관리보수'를 0.2%포인트 더 가져갈 수 있도록 설계했다.

성과보수 측면에서도 기본적인 수준은 전년도와 동일하나 추가 성과보수 측면에서 파격적인 인센티브를 요소를 넣었다. 기준수익률인 IRR 6%를 초과할 경우 추가 성과보수를 최대 20% 이내로 지급하기로 한 것이다. 이는 모펀드에 지급될 초과이익(6%를 초과하는 이익)을 재원으로 한다. 기존 출자사업에서 상한선은 10% 이내였다.

추가 성과보수를 지급하는 기준의 경우 전년도에는 '사후적 구조조정 대상 기업에 대한 재기지원 목적 투자 비율에 연동하는 성과보수를 지급한다'는 내용이었다. 하지만 올해에는 '△사후적 구조조정 대상기업에 재기지원 목적 투자비율 40%이상을 투자했을 경우 최대 10% 이내 △주력산업에 대한 구조혁신 목적으로 20%이상 투자했을 경우 최대 10% 이내'로 기준을 정해 보다 구체적인 가이드라인을 제시하고 있다는 평가다.

이 같은 구조는 그동안 시장과의 끊임없는 소통을 통해 도출된 결과다. 성장금융은 이번 출자공고에 앞서 지난달 말 운용사들을 대상으로 간담회를 개최 세부 출자 구조 등에 대해 업계의 아이디어를 수렴했다. 실제로 간담회를 통해 수렴된 의견이 다수 공고에 반영된 면이 많아, 운용사들도 성장금융의 소통 의지를 높이 평가하고 있다.

기업구조혁신펀드는 구조조정 시장에서 자본시장의 역할을 확대하기 위해 고안된 펀드다. 기업 구조조정 시장에 유동성 공급을 촉진하기 위해 성장금융이 자금 일부를 투입하고 나머지는 각 위탁운용사들이 마련해 펀드를 만드는 구조다. 지난해 1차년도 기업구조혁신펀드를 선정해 현재까지 네 개의 블라인드펀드와 세 개의 프로젝트 펀드를 운용하고 있다. 이들 자펀드의 결성 규모는 5700억원 정도다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [우리기술 사업 돋보기]해상풍력 '첫 트랙 레코드' 눈앞

- [큐라클 리바운드 전략]CU06 '원툴 탈피' 맵틱스 콜라보 '사업화 기회' 늘었다

- [i-point]'아나패스 계열' GCT, 오빅과 개발·공급 의향서 합의

- [소형 콘텐츠사 톺아보기]임영웅의 물고기뮤직, 1인 보폭 축소에 수익 급감

- [상호관세 후폭풍]삼성SDI의 로비스트, 홀랜드&나이트 키맨에 쏠린 눈

- [영상]애경그룹 골프장 이어 모태사업 매각까지?

- [영상] 네이버, 컬리 지분 10%가량 인수 검토하는 배경은

- '몸값 올리기' 여기어때, 하드블록 축소로 이익 키웠다

- [VC ERP 생태계 점검]시장 점유율 1위 '로고스시스템' 품은 쿼타랩은

- 적자 지속 이수건설, 3개월 이하 사모채 릴레이