매각 추진 케어랩스, 새 주인 맞고 날개펴나 대주주 크레딧 리스크 해소 가능성 '촉각'

노아름 기자공개 2020-01-14 10:37:57

이 기사는 2020년 01월 13일 14시09분 thebell에 표출된 기사입니다

헬스·뷰티케어 플랫폼업체 케어랩스 매각이 추진중인 가운데 대주주 리스크가 새삼 부각되고 있다. 그간 대주주 옐로모바일그룹의 리스크 전이 위험이 케어랩스의 기업가치를 낮추는 요인으로 지목돼 왔던만큼 시장에서는 케어랩스가 새 주인을 맞이한 이후 재평가 받을 수 있을지 여부에 관심이 집중된다.13일 관련업계에 따르면 옐로모바일그룹은 삼일PwC를 매각주관사로 선정해 오는 20일 예비입찰을 앞뒀다. 비밀유지계약(NDA)을 체결해 투자설명서(IM)를 수령한 복수의 잠재적 원매자가 응찰 여부를 고심 중인 것으로 전해진다.

이르면 오는 1분기 내 새 주인이 결정될 것으로 전망되는 가운데 시장에서는 케어랩스가 여러 리스크를 털어낼 지 여부에 관심을 보인다. 케어랩스는 사업적 성장 가능성 이외에 대주주의 유동성 위험이 회사의 발목을 잡아왔다는 평가를 받아왔기 때문이다.

스타트업 연합 형태의 '벤처공룡'으로 주목받았던 옐로모바일그룹은 케어랩스 또한 품으며 인수·합병(M&A)을 통한 사업확장 기조를 이어왔다. 다만 계속기업으로서의 존속능력에 대한 우려를 받기도 했다. 옐로모바일의 외부감사인 삼일PwC는 회사가 회계감사에 필요한 자료를 충분하지 않게 제공했고, 지분거래 약정사항 또한 완전하지 못하다는 이유로 2년 연속(2017~2018년) 감사의견을 거절했다.

이외에 옐로모바일은 공정거래법 상 지주회사 부채비율 규정 위반(자본금 대비 부채비율 초과)으로, 공정거래위원회로부터 4억원 상당의 과징금을 부과받았다. 재무건전성 훼손에 따른 조치다. 지주사의 부채비율은 200% 미만으로 유지돼야하지만 옐로모바일은 수 차례 단기차입을 일으켜 2017년 반기 별도기준 부채비율은 708.7%까지 치솟았다.

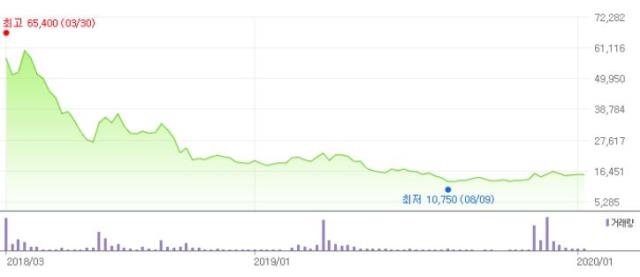

여러 위기를 겪어온 옐로모바일그룹 산하에서 케어랩스의 주가는 요동쳤다. 옐로모바일그룹은 옐로오투오를 통해 2014년 굿닥과 바비톡을 인수했으며, 2년 뒤 케어랩스의 전신이 된 헬스케어 사업부문을 별도법인으로 독립시켰다. 2018년 3월만 해도 주당 6만5400원의 가치를 인정받았던 케어랩스는 지난 13일 종가 1만5100원으로 거래를 마쳤다.

투자은행(IB)업계 관계자는 "케어랩스 투자를 머뭇거리게 만드는 이유로 최대주주가 안정적이지 못하다는 점이 꼽혔던 것이 사실"이라며 "이번 매각으로 대주주 리스크가 없어지면 케어랩스에 대한 저평가 요인 또한 사라질 것"이라고 지적했다.

데일리블록체인은 자금 확보에 지속적으로 어려움을 겪어오며 케어랩스 매각을 결심하게 된 것으로 전해진다. 옐로모바일그룹은 2017년 인수한 데일리블록체인을 통해 지난해 케어랩스 경영권을 다시 확보했다. 지난해 3월 케어랩스 주식 154만6627주(24.98%)를 438억원에 매입했다. 최대주주가 옐로오투오에서 데일리블록체인으로 바뀌었을 뿐 옐로모바일그룹의 지배를 유지한다는 점은 동일했다.

당시 케어랩스는 주가 회복 모멘텀을 맞이해 주당 2만8250원에 거래되고 있었다. 시장에서는 케어랩스 경영권을 포기할 수 없었던 옐로모바일그룹이 고육지책을 내놓았다고 바라봤다. 데일리블록체인은 매입대금의 약 35%에 해당하는 152억원을 주식담보대출로 한국투자증권으로부터 조달, 케어랩스 지분 24.98%를 확보해 최대주주에 올랐다.

이후 지난해 차입금 중도 상환이 이뤄졌지만 데일리블록체인은 유니원커뮤니케이션즈를 비롯해 개인들에게서 케어랩스 주식 일부를 담보로 맡기고 약 177억원(담보권 설정 금액 281억원)을 차입한 상태다.

IB업계 관계자는 "케어랩스 대주주의 무리한 주담대 대출이 이어져 업계에서 우려섞인 시각을 보냈다"며 "유동성 위기 해소를 위해 결국 케어랩스 지분을 매물로 내놓은 것으로 보인다"고 말했다.

헬스케어 O2O(Online to Offline·온라인 기반 오프라인 서비스) 솔루션 기업인 케어랩스는 전국 병원·약국 정보서비스 '굿닥'과 뷰티케어 서비스 '바비톡'을 운영하고 있다. '국내 O2O 1호 상장사'라는 타이틀을 보유 중인 케어랩스는 앞서 다수 원매자의 러브콜을 받은 유비케어와 피어그룹으로 꼽힌다.

매각 대상은 데일리블록체인 등 옐로모바일 계열회사가 보유한 주식 29.8%와 재무적 투자자(FI)가 보유한 신주인수권부사채(BW) 및 전환사채(CB)의 태그얼롱(Tag-along) 물량이다.

지난달 이후 신주인수권 행사 및 전환 청구가 가능한 상태다. 전환시 1대 주주의 지분율이 희석돼 옐로모바일그룹은 케어랩스 보유지분은 약 21.7%가 될 것으로 보인다. 이는 FI 합산 지분율(26.7%)를 밑돈다. 따라서 경영권 지분을 안정적으로 확보하기 위해서는 원매자가 1대 주주 지분에 더해 태그얼롱 물량 매입을 함께 추진할 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자