현대글로비스, M&A 실탄 '차곡차곡' 현금성자산 7000억 육박·이익잉여금 5조, '사상 최고' 수준

박상희 기자공개 2020-02-06 08:30:00

이 기사는 2020년 02월 04일 11시24분 thebell에 표출된 기사입니다

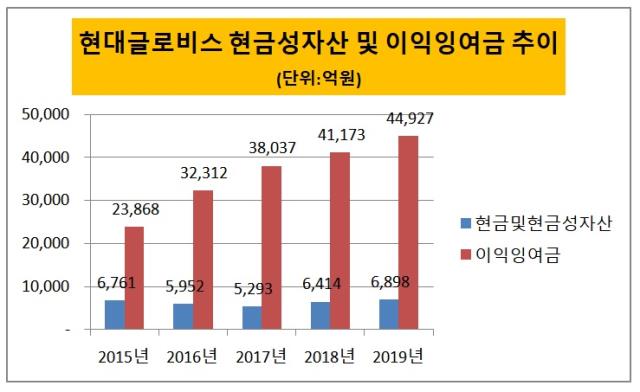

현대글로비스가 2018년 4월 발표한 '2025년 성장 전략'의 핵심 수단은 미래 신사업 발굴과 M&A(인수합병)다. 2년 가까운 시간이 흘렀지만 아직 M&A 소식은 없다. 보유 현금 곳간을 확충하면서 투자 재원을 마련해 놓는 모양새다. 현대글로비스의 현금및현금성자산과 이익잉여금은 사상 최고 수준이다.최근 현대글로비스가 발표한 2019년 경영실적 IR 자료에 따르면 지난해 말 기준 유동자산은 5조559억원이다. 2015년 말 3조7176억원 대비 35% 증가한 수치다.

유동자산 가운데 현금및현금성자산 증가가 눈에 띈다. 지난해 말 기준 현금및현금성자산은 6898억원으로 7000억원에 육박한다. 2017년 말 기준 5293억원과 비교하면 약 30% 증가한 수치다. 2년 만에 현금및현금성자산이 크게 증가한 것이다.

현금및현금성자산만 증가한 것은 아니다. 부채규모도 덩달아 증가했다. 지난해 말 기준 부채총계는 5조4609억원으로, 최근 5년 내 가장 높은 수치다. 2015년 이후 현대글로비스 부채총계가 5조원을 넘어선 것은 처음이다.

유동금융부채와 비유동금융부채가 나란히 증가했다. 유동금융부채는 2018년 말 기준 1008억원에서 지난해 말 기준 3545억원으로 증가했다. 비유동금융부채는 같은 기간 5422억원에서 1조626억원으로 증가했다.

다만 부채 증가에도 부채비율은 안정적으로 유지되고 있다. 지난해 말 기준 부채비율은 116.92%에 불과하다. 2018년(103.92%) 대비로는 부채비율이 상승했지만 2016년(129.12%)이나 2015년(141.49%) 대비로는 낮아졌다. 금융당국이 권고하는 부채비율은 150% 이내다.

부채비율이 상승하고 동시에 현금및현금성자산이 증가했단 것은 유입되는 현금을 차입금 상환 등에 쓰지 않았다는 의미다. 사채 발행이나 금융권 차입을 통해 재무활동으로 인한 현금유입을 늘렸을 수도 있다.

현대글로비스가 최근 실적 호조 속에 이익 규모가 증가 추세에 있음을 감안하면 영업활동으로 벌어들인 수익을 부채 상환보다는 현금으로 보유하고 있는 규모가 증가한 것으로 보인다.

지난해 현대글로비스 영업이익은 8765억원으로 전년 7101억원 대비 20% 가까이 증가했다. 영업이익률도 4.8%로 5%에 육박한다. 2018년 영업이익률은 4.2%였다. 당기순이익 역시 같은 기간 4374억원에서 5025억원으로 15% 가량 증가했다.

현대글로비스가 현금을 차곡차곡 쌓아놓는 것은 향후 M&A를 비롯한 투자 재원을 확보하기 위한 것으로 풀이된다. 현대글로비스는 2018년 4월 미래 신사업 추진과 M&A를 통해 2025년 매출 40조원 이상을 달성하겠다는 중장기 전략을 발표했다.

지난해 매출은 18조2701억원을 기록했다. 5년 이내 현재 20조원 수준의 매출을 2배 이상 끌어올리기 위해선 M&A 등을 통한 규모의 경제가 필요하다. 이를 위해 실탄을 준비하고 있는 것으로 풀이된다.

현대글로비스는 아직까지 수면 위로 드러난 M&A 거래가 없다. 현대글로비스 관계자는 "스테나 글로비(Stena Glovis) 등 해외에 조인트 벤처 설립은 하고 있지만 아직 기업 M&A 형태로 이뤄진 거래는 없다"고 말했다.

호실적에 힘입어 이익잉여금 또한 쌓이고 있다. 지난해 말 기준 이잉잉여금은 4조4927억원으로 사상 최대 수준이다. 2015년 2조8368억원에서 60% 가까이 증가했다.

이익잉여금은 투자와 배당 재원이 된다. 현대글로비스는 보통주 1주당 3500원의 2019년 결산배당을 실시하기로 했다. 배당금총액은 1312억원이다. 주당 배당금은 2016년과 2017년 각각 3000원, 2018년 3300원에서 200원 늘었다.

현대글로비스 최대주주는 정의선 현대자동차 수석부회장(23.29%)이다. 최대주주를 비롯한 특수관계인 지분이 48.62%로 절반에 이른다. 고배당이 오너일가 배불리기로 활용될 수 있다는 지적을 감안한 조치로 해석된다. 배당보다는 M&A 등 투자재원 마련에 힘쓰겠다는 회사 차원의 재무적 기조로도 풀이된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축